إذا كنت تبحث عن سهم يمكنه حماية محفظتك الاستثمارية أثناء فترة الركود ولكنه لا يزال يتفوق على السوق على المدى الطويل، فلا تبحث أبعد من تشوب (بورصة نيويورك: CB)كلما تعمقت في هذه الشركة، كلما زاد ما تحبه. لا يوجد سوى عدد قليل من الشركات التي يمكنها أن تضاهي استقرار شركة تشوب الذي استمر لعقود من الزمان. وهناك مستثمر مشهور راهن للتو بمليارات الدولارات على أسهمها.

وارن بافيت يحب هذا السهم

من الحكمة أن ننتبه جيداً إلى الأسهم التي يشتريها وارن بافيت. ففي العام الماضي، منحت هيئة الأوراق المالية والبورصة بافيت إعفاءً من قواعد الإفصاح، مما يسمح لشركته القابضة بشراء حصة كبيرة في شركة مالية دون إخطار السوق بالشركة المعنية. وقبل بضعة أشهر، تم الكشف عن أن الشركة لم تكن سوى شركة تشوب، أكبر شركة تأمين على الممتلكات والحوادث يتم تداول أسهمها علناً في العالم. وفي الوقت الحالي، تبلغ قيمة حصة بافيت حوالي 7 مليارات دولار.

ومن السهل أن نرى لماذا يحب بافيت هذه الشركة كثيرًا. بيركشاير هاثاوايتمتلك شركة بوفيت القابضة العديد من عمليات التأمين الضخمة. تكتب هذه الشركات مجموعة من الوثائق، وتكسب أقساط التأمين في المقابل. ولأن الأقساط تُدفع مقدمًا، ولا يُدفع رأس المال هذا إلا لاحقًا في حالة المطالبة، فإن شركة التأمين تحصل في الأساس على رأس المال لمدة أشهر أو سنوات بدون فائدة.

يُطلق على هذا رأس المال “المجاني” اسم “الرصيد العائم”. وقد بنى بافيت حياته المهنية على استثمار هذا الرصيد العائم في استثمارات عالية الأداء. ولا يقتصر الأمر على كون رأس المال خاليًا من الفائدة، بل إنه متاح أيضًا بغض النظر عن ظروف السوق، مما يسمح لبافيت بإجراء استثمارات جديدة حتى مع نضوب رأس المال في أماكن أخرى.

في هذا الصدد، تتلاءم شركة تشوب بشكل جيد للغاية مع نموذج الأعمال الحالي لشركة بيركشاير. ولكن هناك سبب آخر يدفع بافيت إلى اتخاذ هذه الخطوة: فالسنوات القليلة المقبلة قد تكون مربحة للغاية لشركات التأمين مثل تشوب. وتشير الأبحاث التي أجرتها مجموعة سويس ري إلى أن التسعير والربحية من المقرر أن يتحسنا مع تقليص المنافسة وارتفاع أسعار الفائدة وتخفيف التضخم. ويتوقع بحث الشركة أن “تتحسن ربحية شركات التأمين على الممتلكات والحوادث في عام 2024، مع عائد على حقوق الملكية على مستوى الصناعة في ثماني أسواق رئيسية بنسبة 10% حتى الآن هذا العام، ارتفاعًا من 6% في عام 2023”. “ومن المتوقع أن يتجاوز العائد على حقوق الملكية 10% بحلول عام 2025”.

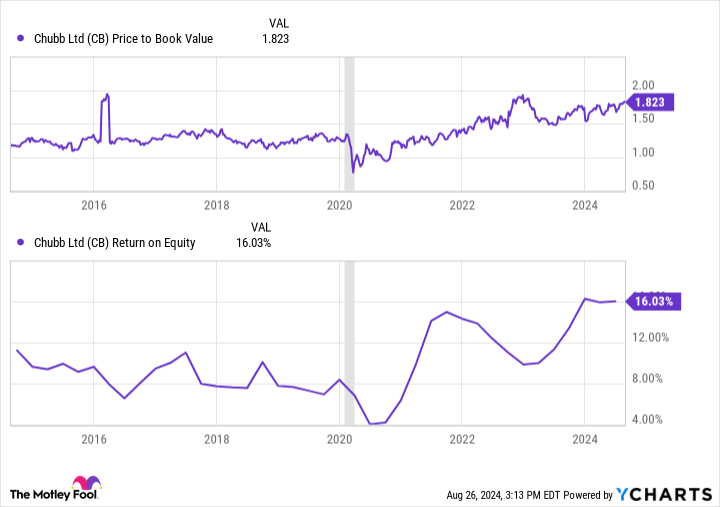

وكما ترون، فقد تحسنت أرقام العائد على حقوق الملكية لشركة تشوب بشكل كبير على مدى السنوات القليلة الماضية مع تحسن ظروف السوق. ونتيجة لهذا، ارتفع سعر السهم بشكل كبير، حيث تحوم نسبة السعر إلى القيمة الدفترية الآن بالقرب من أعلى مستوياتها في عدة سنوات. ولكن كما يشير بافيت، فإن الوقت الحالي ليس مناسبًا للتراجع. بل إنه في الواقع الوقت المناسب لمضاعفة الاستثمار في أسهم تشوب.

حان الوقت لمضاعفة استثماراتك في أسهم Chubb

ورغم أن نسبة السعر إلى القيمة الدفترية لشركة تشوب قد تبدو مبالغ فيها، فإن هناك أمرين ينبغي ملاحظتهما.

أولاً، أعادت الشركة شراء طن من الأسهم مؤخرًا. في عام 2016، كان لدى تشوب حوالي 473 مليون سهم متداول على أساس مخفف بالكامل. اليوم، لديها 408 مليون سهم فقط – وهو انخفاض بنسبة 14٪. ولا يزال لدى الشركة أكثر من 3 مليارات دولار متبقية بموجب برنامج إعادة شراء الأسهم المصرح به. على عكس البديهة، فإن إعادة شراء الأسهم تميل في الواقع إلى أن تكون أكثر تكلفة. خفض إن هذا الإجراء يؤدي في كثير من الأحيان إلى تعزيز قيمة السهم على المدى الطويل. والنتيجة النهائية هي أن نسبة السعر إلى القيمة الدفترية المرتفعة نسبياً لشركة تشوب ليست مبالغ فيها كما تبدو.

ثانيًا، تتمتع أسهم شركة تشوب بتاريخ من الأداء الجيد خلال كل من الأسواق الصاعدة والهابطة. فقد ارتفعت مؤشرات تقلب السوق الشهر الماضي، كما حدث مع العديد من مقاييس مؤشرات الركود. وفي حين أن التنبؤ بالاتجاه الذي ستتجه إليه السوق بعد ذلك أمر صعب للغاية إن لم يكن مستحيلاً، فإن محفظتك الاستثمارية قد تستفيد من إضافة شركات مرنة وعالية الجودة يمكنها التفوق على السوق بغض النظر عن ظروف السوق. على سبيل المثال، خلال الأزمة المالية في عام 2008، تفوقت أسهم شركة تشوب على ستاندرد آند بورز 500 حتى خلال أدنى نقطة في الأزمة. وفي العقد التالي، تفوقت أسهم شركة تشوب على مؤشر ستاندرد آند بورز 500 مرة أخرى، وهذه المرة بفارق مزدوج.

لا عجب أن قدرة شركة تشوب على الأداء في الأسواق الصاعدة والهابطة على حد سواء ليست بالأمر العجيب. فهي تتبنى نهجًا محافظًا في تخصيص رأس المال، مما يمنحها القدرة على التوسع والاستحواذ على المنافسين أثناء الأسواق الهابطة. وهذا المزيج يقلل من الخسائر عندما تنخفض الأسعار أو الأحجام، ولكنه يعطي الشركة دفعة قوية عندما تتغير الظروف.

في الوقت الحالي، يتم تداول أسهم شركة تشوب عند 1.8 ضعف القيمة الدفترية، وهو خصم عن متوسط الصناعة البالغ 2.3 ضعف القيمة الدفترية. وذلك على الرغم من العائدات المتفوقة لشركة تشوب على الأسهم والقيمة الدفترية المنخفضة. وبغض النظر عن وجهة نظرك في السوق، يبدو الآن وكأنه وقت رائع لمضاعفة استثماراتك في أسهم تشوب.

هل يجب عليك استثمار 1000 دولار في Chubb الآن؟

قبل أن تشتري أسهمًا في Chubb، ضع ما يلي في اعتبارك:

ال مستشار الأسهم في شركة Motley Fool لقد حدد فريق المحللين للتو ما يعتقدون أنه أفضل 10 أسهم هناك 10 أسهم متاحة للمستثمرين للشراء الآن… ولم تكن شركة تشوب واحدة منهم. ومن الممكن أن تحقق الأسهم العشرة التي نجحت في الوصول إلى القائمة عوائد هائلة في الأعوام المقبلة.

فكر في متى نفيديا لقد قمت بإعداد هذه القائمة في 15 أبريل 2005… إذا استثمرت 1000 دولار في وقت توصيتنا، سيكون لديك 769,685 دولارًا!*

مستشار الأسهم يقدم للمستثمرين مخططًا سهل المتابعة للنجاح، بما في ذلك التوجيه بشأن بناء محفظة، وتحديثات منتظمة من المحللين، واختيارين جديدين للأسهم كل شهر. مستشار الأسهم الخدمة لديها أكثر من أربعة أضعاف عودة مؤشر S&P 500 منذ عام 2002*.

شاهد الأسهم العشرة »

*عوائد مستشار الأسهم اعتبارًا من 26 أغسطس 2024

لا يشغل رايان فانزو أي منصب في أي من الأسهم المذكورة. وتشغل شركة Motley Fool مناصب في شركة Berkshire Hathaway وتوصي بها. وتطبق شركة Motley Fool سياسة الإفصاح.

ارتفاع سهم شركة Chubb إلى ذروة جديدة. إليكم السبب وراء مضاعفتي للمخاطرة تم نشر هذا المقال في الأصل بواسطة The Motley Fool

اترك ردك