(بلومبرج) – يعمل ضعف الأسهم الصينية على تآكل ثقة بعض أقوى المؤيدين لوول ستريت، مع تلاشي الآمال في حدوث تحول في ثاني أكبر اقتصاد في العالم.

الأكثر قراءة من بلومبرج

على مدى الأسبوعين الماضيين، خفضت شركات الاستثمار المتفائلة في الصين مثل UBS Global Wealth Management، وNomura Holdings Inc.، وJPMorgan Chase & Co. تصنيف أسهم البلاد، مستشهدة بمخاوف تتراوح بين انخفاض الطلب الناجم عن العقارات إلى تدابير التحفيز الجزئية والتوترات الجيوسياسية قبل الانتخابات الأمريكية.

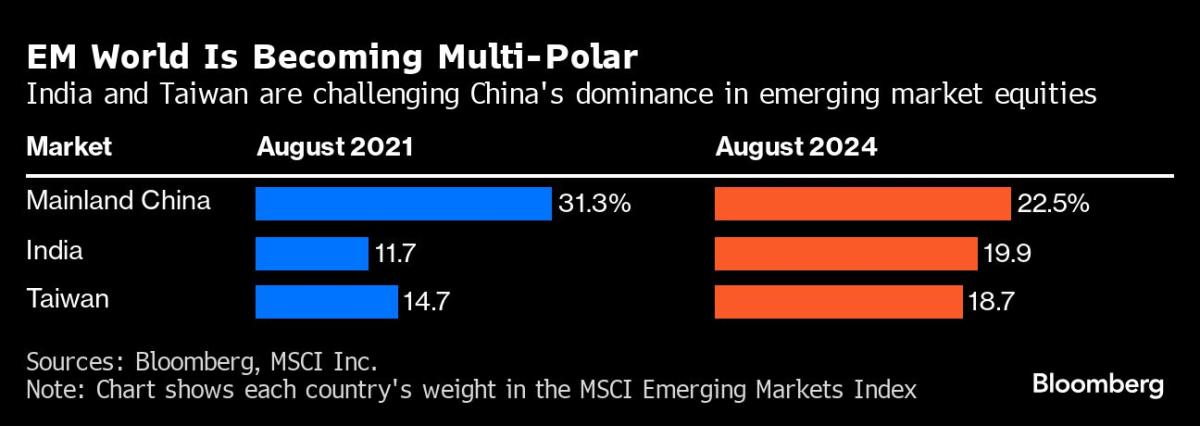

لقد تزامن تناقص الصبر إزاء انتعاش الأسهم الصينية الذي أصبح بعيد المنال بشكل متزايد مع إجماع متزايد بين أكبر البنوك في العالم على أن البلاد سوف تفشل في تحقيق هدف النمو الذي يبلغ حوالي 5% هذا العام. كما قد يؤدي ضعف السوق إلى تسريع التحول بعيدًا عن النموذج الذي يركز على الصين نحو مفضلات جديدة مثل الهند وتايوان وجنوب شرق آسيا.

قالت بريتني لام، رئيسة الأسهم الطويلة والقصيرة في شركة ماجلان للاستثمار القابضة المحدودة: “أجد أن هذه السلسلة من التخفيضات تشبه استسلام الناس” للأسهم الصينية. وفي حين أن التمركز الخفيف قد يؤدي إلى انتعاش قصير الأجل في الصين، قالت لام إنها تفضل اليابان والهند على المدى الطويل.

انخفض مؤشر CSI 300 القياسي بنسبة 5.8% هذا العام، ويحتل مرتبة بين أسوأ المؤشرات الرئيسية أداءً في العالم ويتجه نحو عام رابع قياسي من الخسائر. وفي حين ساعدت الآمال في تحسن أرباح الشركات ودعم السياسات الأقوى المؤشر على تحقيق ارتفاع بنسبة 16% بين فبراير ومايو، فقد تبخرت المكاسب في الغالب بعد موسم أرباح كئيب قدم اختبارًا للواقع.

كما يتجلى التشاؤم المترسخ بشأن آفاق النمو في الصين في أسواق أخرى. فقد انخفضت العائدات على سندات الصين السيادية لأجل 10 سنوات إلى مستوى قياسي جديد هذا الأسبوع، في حين امتدت عائدات السندات لأجل 30 عامًا إلى ما بعد أدنى مستوى لها في عقدين تقريبًا. وتتداول العقود الآجلة لخام الحديد بالقرب من مستويات 2022، في حين كانت تدفقات الاستثمار في الهروب إلى الأمان ثقيلة للغاية لدرجة أن أقساط المخاطر على ديون الشركات المحلية الصينية وصلت إلى أعلى مستوياتها في عام.

كما أن استبعاد أسهم الدولة من محافظ الاستثمار العالمية يغذي التراجع. فقد حققت صناديق الأسهم الناشئة الجديدة التي أطلقت هذا العام والتي لا تشمل الدولة بالفعل نفس الرقم القياسي لعام 2023 والذي بلغ 19 صندوقا.

وبرزت الهند كوجهة مفضلة بسبب اقتصادها النشط، حيث أشار مورجان ستانلي إلى أن وزن الهند الذي يفوق وزن الصين في مؤشر MSCI للأسواق الناشئة القابلة للاستثمار من شأنه أن يحفز المزيد من التدفقات الأجنبية.

وقال هومين لي، كبير استراتيجيي الاقتصاد الكلي في لومبارد أوديير سنغافورة المحدودة: “نظرًا لأن بيئة التضخم المنخفضة الحالية في الصين مواتية لخفض التضخم العالمي وخفض أسعار الفائدة، فإن الأسواق الناشئة الأخرى ستستفيد أيضًا. وسوف يركز العديد من المديرين على الأسواق الناشئة المزدهرة مثل الهند وتايوان لهذا السبب، على الرغم من التقييمات المرتفعة”.

وربما تكون التقييمات أحد الأسباب التي تدفع الانتهازيين إلى العودة إلى الصين. فمؤشر MSCI للصين يتداول عند أقل من تسعة أمثال السعر إلى الأرباح في المستقبل، وهو ما يجعل أسهم البلاد رخيصة نسبيا بالنسبة للمستثمرين الراغبين في تحمل المخاطر.

وكتب مديرو صناديق كابيتال جروب، بمن فيهم كريستوفر تومسون، في مذكرة بتاريخ 28 أغسطس/آب: “مهما كان رأي المرء في سياسات الحكومة، فإن اقتصاد الصين هنا ليبقى”. وأضافوا أن القيمة تظهر في صناعات مثل خدمات الإنترنت والترفيه المحلي والسفر وسلسلة توريد المركبات الكهربائية والأتمتة الصناعية.

ولكن هذا قد لا يكون كافيا لتحقيق انتعاش أوسع نطاقا في ظل تدهور مشهد الأرباح. فقد ظل كل من مؤشر CSI 300 ومؤشر شنغهاي المركب الأسوأ أداء من حيث توقعات الأرباح في آسيا منذ أبريل/نيسان على الأقل. وانخفضت تقديرات الأرباح المستقبلية لكل منهما على مدى 12 شهرا بأكثر من 9% هذا العام.

وقال مانيش بهارجافا الرئيس التنفيذي لشركة ستريتس إنفستمنت مانجمنت في سنغافورة إن أحدث موجة من تخفيضات التوصيات التجارية للصين “تدفع إلى إعادة تقييم محافظ الأسواق الناشئة. والهند على استعداد للاستفادة، نظرا لنموها الاقتصادي القوي وإصلاحاتها التقدمية”.

–بمساعدة جيسون روجرز، وإيريس أويانج، ويولنج يانج.

الأكثر قراءة من بلومبرج بيزنس ويك

©2024 بلومبرج إل بي

اترك ردك