عندما يفكر المستثمرون في المملكة المتحدة في الأسهم الأمريكية، تميل عقولهم إلى التركيز على شركات التكنولوجيا الأمريكية الكبرى التي تستمر في الازدهار على المسرح العالمي في حين تقدم (في معظم الحالات) عوائد مثيرة للمساهمين.

وفي هذا العام بالفعل، ارتفعت أسعار الأسهم، بالقيمة الدولارية، في شركات أمازون، ونفيديا، وميتا – وكلها أعضاء في عصابة “العظماء السبعة” من الأسهم الأمريكية الرائدة – بنسبة 22، و85، و46 في المائة على التوالي.

ومع ذلك، هناك بعض خبراء الاستثمار الذين يعتقدون أن الوقت قد يكون مناسباً للمستثمرين للتفكير خارج نطاق قادة العالم الكبار هؤلاء والبحث في أماكن أخرى عن القيمة. ومن بينها شركة الاستثمار تي رو برايس ومقرها ماريلاند.

مع تخفيضات أسعار الفائدة في الطريق وانخفاض التضخم، يقول مدير الأصول المستقل هذا – الذي لديه أكثر من 1.4 تريليون دولار (1.1 تريليون جنيه إسترليني) من الأموال تحت حزامه – إن الوقت قد حان للمستثمرين للنظر في جاذبية الشركات الصغيرة.

بعبارات بسيطة، ترى أن بعض عمالقة التكنولوجيا في البلاد مقومة بأعلى من قيمتها في سوق الأوراق المالية – في حين أن العديد من الشركات الصغيرة غير محبوبة ومقيمة بأقل من قيمتها ومستعدة لانتعاش أسعار الأسهم.

تقول ميشيل وارد، المتخصصة في محافظ الأسهم الأمريكية لدى T Rowe: “نحن في بعض النواحي حيث كانت السوق الأمريكية في عام 1973”.

“في ذلك الوقت، كانت لدينا مشاكل التضخم، وارتفاع أسعار الطاقة، والحرب في فيتنام، وعدم الاستقرار السياسي في الوطن – وتلقت سوق الأوراق المالية ضربة كبيرة حيث أصبحت التوقعات حول ما يمكن أن تقدمه الشركات الكبرى مبالغ فيها.

“لكن ذلك أدى إلى استمرار أداء الأسهم الأمريكية الأصغر حجمًا في التفوق خلال العقد التالي.” يبدو الأمر وكأننا الآن في منطقة مماثلة.

يستثمر صندوق T Rowe Price US Smaller Companies بشكل أساسي في الشركات الأمريكية التي تشكل جزءًا من مؤشر Russell 2500 – وهو مؤشر يضم أسهمًا صغيرة ومتوسطة الحجم. يقول وارد: “هذا هو المكان الذي بدأت فيه أمثال تيسلا وستاربكس”. “بالنسبة لمديري الاستثمار، هناك الكثير من الفرص لتحقيق عوائد ألفا (زائدة).”

إذا كانت القيمة السوقية للسهم تعني أنه يتجاوز مؤشر Russell 2500، فسيستمر الصندوق في الاحتفاظ به بشرط أن تظل هناك فرصة لكسب المال من الاستثمار. يقول وارد: “لقد امتلكنا شركة Vulcan Materials للتجميع لمدة ثماني سنوات”. تبلغ قيمتها السوقية 36 مليار دولار، أي ضعف أكبر مكون في مؤشر راسل 2500.

“لكنها تظل شركة ذات جودة عالية ولديها محاجر تقع في 22 ولاية وتتمتع بقوة تسعير هائلة.” سوف نحتفظ بها لبعض الوقت في المستقبل.

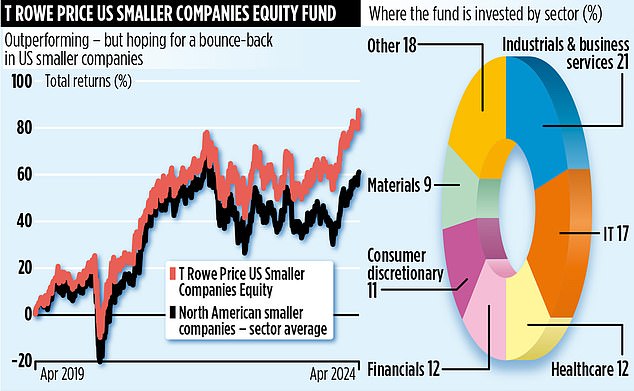

يمتلك الصندوق حاليًا حوالي 175 ملكية ويتم استثمارها بشكل متعمد في جميع القطاعات الرئيسية في السوق. ونادرا ما تتجاوز الحيازات الفردية 2 في المائة من أصول الصندوق مع جني الأرباح إذا حدث ذلك.

على سبيل المثال، كانت شركة Molina Healthcare تمثل 2.4 في المائة من المحفظة في أواخر عام 2022، ولكن تم الآن تقليص الحصة مرة أخرى بحيث تصبح الملكية بين أكبر 15 شركة.

على مدار العام والثلاث والخمس سنوات الماضية، تفوق الصندوق بشكل مريح على متوسط مجموعة نظيراته من الشركات الصغيرة في أمريكا الشمالية مع عوائد على التوالي بلغت 19 و19 و80 في المائة. ويقول وارد إن قدرة الشركة على تقديم “ألفا” ترجع جزئيًا إلى نتيجة لوجود “50 قدمًا في الشارع” (محللين) يبحثون عن فرص الاستثمار.

وتضيف: “فيما بينهم، عقدوا أكثر من 2300 اجتماع مع الشركات في العام الماضي، واكتسبوا نظرة ثاقبة حول الشركات التي يجب شراؤها، أو بيعها، أو تجنبها”. ويتحمل الصندوق الذي تبلغ قيمته 266 مليون جنيه إسترليني رسومًا سنوية تنافسية يبلغ مجموعها 0.95 في المائة. لا تدفع أرباحا.

اترك ردك