صندوق الاستثمار CT Managed Portfolio هو صندوق غريب إلى حد ما قد يؤدي إلى إبعاد بعض المستثمرين. ومع ذلك، فإن بنيتها الانتقائية تتمتع بالجدارة ــ وينبغي لها أن تجتذب أولئك الذين لديهم أهداف مستهدفة أو الذين قد يرغبون في تغيير تركيز استثماراتهم مع تقدمهم في السن.

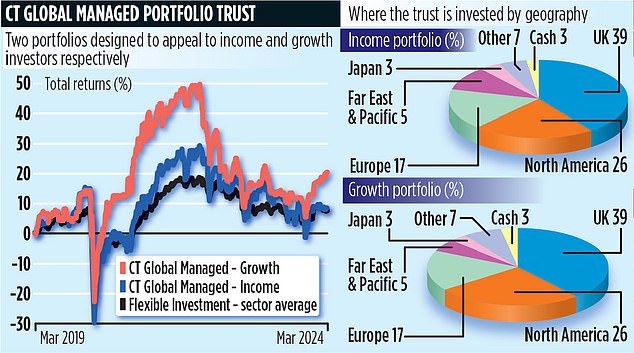

يقدم الصندوق، الذي يديره بيتر هيويت منذ إطلاقه قبل 18 عامًا، للمستثمرين محفظتين استثماريتين – واحدة موجهة نحو الدخل والأخرى مدفوعة بالنمو. كلاهما مستثمر في صناديق استثمارية أخرى ومدرجان بشكل منفصل في بورصة لندن.

لذا، فإن أسهم الدخل تبلغ 35 قوية وتبلغ قيمتها السوقية المجمعة 56 مليون جنيه إسترليني. سعر السهم هو 1.11 جنيه استرليني.

تبلغ القيمة السوقية الإجمالية للشركات الأربعين النامية 86 مليون جنيه إسترليني ويتم تداول الأسهم بحوالي 2.42 جنيه إسترليني.

ثلاث شركات فقط – Law Debenture، وLowland، وTR Property – مملوكة في كلتا المحفظتين.

والأمر الذكي هو أن أي دخل ناتج عن محفظة النمو يتم تحويله إلى حساب الإيرادات الخاص بمحفظة الدخل، وبالتالي تعزيز احتمالات توزيع الأرباح لحاملي الدخل. والمقايضة هي أن يتم دفع مبلغ رأسمالي معادل لمستثمري النمو، وبالتالي تعزيز عوائد رؤوس أموالهم.

الجزء الأخير من اللغز هو أنه مرة واحدة في السنة (أكتوبر)، يمكن للمساهمين نقل أسهمهم من محفظة النمو إلى محفظة الدخل (أو العكس) دون تحمل أي مسؤولية محتملة عن مكاسب رأس المال. ويعد هذا ترتيبًا جذابًا نظرًا لتخفيض الحكومة للمكاسب السنوية التي يمكن للمستثمرين بلورتها دون تكبد الضرائب. وبحلول 6 أبريل، بداية العام الضريبي الجديد، سينخفض هذا المبلغ من 6000 جنيه إسترليني إلى 3000 جنيه إسترليني.

بالنسبة للمستثمرين ذوي حصص الدخل، عوضت توزيعات الأرباح القوية عن الأداء الرأسمالي غير المختلف للمحفظة. على مدى السنوات الـ 12 الماضية، ارتفعت أرباح الأسهم التي تلقوها – وهناك احتمال بأن يصبح 12 13 عندما يتم الإعلان عن دفعة الأرباح النهائية في يونيو.

حتى الآن في هذه السنة المالية، تم سداد ثلاث دفعات بقيمة 1.8 بنسًا للسهم – قبل 1.67 بنسًا المدفوعة في العام السابق. يقول هيويت: “سأفاجأ إذا لم يوافق مجلس الإدارة على القسمة النهائية لهذا العام، مما يعني أن لدينا عامًا آخر من نمو الأرباح تحت حزامنا”. والصندوق هو واحد من 32 صندوقاً وصفها اتحاد شركات الاستثمار بأنها أبطال توزيعات الأرباح من “الجيل القادم” – مع ما بين 10 و19 عاماً من نمو الدخل السنوي.

وبشكل عام، كان أداء مستثمري النمو أفضل على مدى السنوات الخمس الماضية، حيث حققوا عوائد تزيد على 20 في المائة. وقد حصل مستثمرو الدخل على عائد إجمالي يقل قليلاً عن 10 في المائة. يقول هيويت إن ثلاثة مواضيع استثمارية تهيمن على الطريقة التي يدير بها الصندوق.

أولاً، تتمتع المحفظتان بتعرض كبير لصناديق الاستثمار في الأسهم البريطانية لأنها “رخيصة للغاية” ويمكن أن ترتفع إذا بدأت أسعار الفائدة في الانخفاض.

ثانياً، يحب الصناديق الاستثمارية المستثمرة في الأسهم الخاصة.

وأخيرًا، يتمثل المحرك الرئيسي لمحفظة النمو في الاستثمار في اتجاهات الاستثمار العلمانية الرئيسية مثل الرعاية الصحية والتكنولوجيا. يقول هيويت إن بعض هذه الحيازات، مثل أليانز تكنولوجي، وجيه بي مورجان أمريكان، وبولار كابيتال تكنولوجي، كانت مكونات رئيسية للمحفظة منذ ما قبل عام 2010، حيث تجني عوائد لا تقل عن ستة أضعاف قيمتها الأصلية.

يعد الصندوق جزءًا من بيت الاستثمار العالمي Columbia Threadneedle حيث تديره شركة Hewitt من مكاتبها في إدنبرة. تحتوي محافظ الدخل والنمو على رموز تعريف سوق الأوراق المالية الخاصة بـ B2PP3J3 وB2PP252 ومؤشرات السوق هي CMPI وCMPG. الرسوم السنوية لكل منها، باستثناء تلك التي تفرضها صناديق الاستثمار الأساسية، هي 1.2 و 1.1 في المائة.

اترك ردك