أنا في منتصف الثلاثينيات من عمري وحصلت مؤخرًا على أكثر من 100000 جنيه إسترليني في معاش تقاعدي في مكان العمل.

ومع ذلك، فأنا عضو في الصندوق الافتراضي لشركتي ولا أعرف ما إذا كان ينبغي علي التنويع – لقد ألقيت نظرة على ما هو معروض من شركة التقاعد، وهناك الكثير من الخيارات برسوم مستمرة مختلفة، لكنني لست واثقًا بما يكفي لضغط الزناد خوفًا من ارتكاب خطأ مكلف.

يسعدني أن أدفع مقابل نصيحة مالية لمرة واحدة للمساعدة في بناء محفظة أكثر تطورًا، ولكن لست متأكدًا من أين أتجه للعثور عليها وما هو المبلغ الذي يجب أن أدفعه؟

هل من الممكن الجلوس مع مستشار مالي لبضع ساعات دون الالتزام بعلاقة طويلة الأمد؟

اختيار الاستثمار: هل يمكنني الحصول على مستشار مالي لمساعدتي في اختيار أفضل الأموال المتاحة في نظام معاشات العمل الخاص بي؟

تجيب تانيا جيفريز، من هذا هو المال: يحب العديد من الأشخاص إقامة علاقة مستمرة مع أحد المستشارين، على الرغم من أن ذلك يأتي بتكلفة.

هذا لا معنى له بالنسبة لمهمة لمرة واحدة مثل هذه. ومع ذلك، بمجرد البدء، قد تجد أنه من المفيد البحث عن خبير مالي يقوم بإلقاء نظرة شاملة على أصولك – وأصول عائلتك المباشرة إذا كان ذلك مناسبًا – وأهدافك المستقبلية.

فيما يتعلق بما يجب عليك فعله بشأن معاش العمل الخاص بك، سألنا اثنين من المستشارين ذوي الخبرة والمستقلين عن موقفهم بشأن وضعك.

هنري تابر هو مستشار مالي ومؤسس شبكة Pension Playpen المهنية وAgeWage، التي تحلل القيمة مقابل المال للمعاشات التقاعدية. هو يجيب:

تهانينا على توفير الكثير في بداية حياتك المهنية. المال يدر المال، ومن حقك الآن أن تتساءل عما إذا كان قدرك يعمل بنفس القدر من الجدية الذي تعمل به.

الصندوق الافتراضي أفضل مما يبدو. يتم الحكم على شركة التقاعد الخاصة بك من خلال ذلك، لذا فهي تحظى بالاهتمام.

ويحدد الصندوق حداً أقصى بنسبة 0.75 في المائة لرسومه، وهو مصمم لتلبية احتياجات المدخر العادي في كل مرحلة من مراحل حياته المهنية في الادخار.

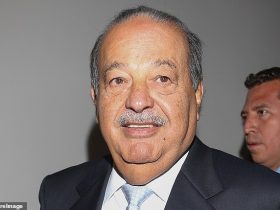

هنري تابر: المال يدر المال، ومن حقك أن تتساءل عما إذا كان معاشك التقاعدي الخاص بك يعمل بنفس القدر الذي تعمل به

يعد خيار اختيار صناديق أخرى أمرًا مغريًا، لكن من حقك أن تكون حذرًا. هل أفضل أفكارك أفضل من أفكار الخبراء وما الذي يجعل ظروفك مميزة؟

أما بالنسبة للتنويع، فيجب أن يكون الأمر الافتراضي هو القيام بذلك نيابةً عنك.

تحث الحكومة شركات التقاعد في مكان العمل على الاستثمار بشكل أكثر ذكاءً لتحصل على القيمة.

حتى لو كان هذا يعني أنه يتعين عليك دفع المزيد مقابل الاستثمارات التي يختارونها لك.

من المرجح أن تؤدي التغييرات القادمة إلى نتائج أفضل على المدى الطويل. لذا، فإنني سأفكر في الالتزام بالوضع الافتراضي، إلا إذا كان لديك اقتناع قوي بجعل أموالك ذات أهمية.

وفيما يتعلق بالنصيحة، سأجعل نفسي غير محبوب لدى المستشارين من خلال اقتراح أنك لا تحتاج إلى نصيحة استثمارية.

أمامك أكثر من 30 عامًا حتى تصل إلى سن التقاعد الحكومي، وسيؤدي الدفع مقابل المشورة بشأن محفظة بديلة إلى وضع معايير عالية لأولئك الذين تم اختيارهم لإدارة أموالك.

يجب عليك أن تفكر بعناية فيما إذا كان بإمكانهم تقديم أداء أفضل بشكل ملحوظ من مديرك الافتراضي الذي يوفر الموارد ووفورات الحجم.

أتوقع أن أدفع 200 جنيه إسترليني في الساعة للحصول على مشورة مالية عالية الجودة وأتوقع من مستشاري أن يعلن عن سعر الساعة بالإضافة إلى عرض أسعار ثابتة للرسوم.

ومع ذلك، فإن الجلوس مع مستشار مالي لوضع خطة مالية، ربما يكون استثمارًا جيدًا للوقت والمال. قد ترغب في التفكير في هذا على أنه يمنح نفسك MOT في منتصف العمر.

يجب أن يكون المستشارون الجيدون قادرين على تحديد سعر ثابت لمشروع لمرة واحدة، وهو ما لن يلزمك بالمشورة المستمرة. لا تبخل على هذا.

يجب أن تتوقع دفع رسوم مكونة من أربعة أرقام مقابل هذا العمل ودفع ضريبة القيمة المضافة فوقها.

عادة ما تقارن أتعاب المستشار المالي الجيد بشكل إيجابي مع أتعاب المحامين ومستشاري الضرائب.

إن المشورة المهنية، التي تنظمها هيئة الرقابة المالية (FCA) والمدعومة بتأمين التعويض المهني، تستحق أن ندفع ثمنها.

قد تجد أن ذلك سيؤدي إلى علاقة طويلة الأمد مع أحد المستشارين ولكن يجب عليك توضيح أن هذا عمل مشروع وليس عقدًا سنويًا.

أتوقع أن أدفع 200 جنيه إسترليني في الساعة للحصول على مشورة مالية عالية الجودة وأتوقع من مستشاري أن يعلن عن سعر الساعة بالإضافة إلى عرض أسعار ثابتة للرسوم.

كنصيحة عامة، يجب أن تكون حذرًا بشأن السماح للمستشارين بأخذ أتعابهم من استثماراتك.

قد لا تبدو الرسوم كبيرة جدًا، ولكن حتى 0.5% إلى 1% من ثروتك يمكن أن تكون باهظة الثمن مقارنة بالرسوم الثابتة.

قد يشرح لك مستشارك أنه من الأفضل له أن يأخذ أتعابه بهذه الطريقة (صحيح أن ذلك يساعدك على تجنب ضريبة القيمة المضافة) ولكن قد يكون من الأفضل دفع ضريبة القيمة المضافة بدلاً من أن تجد نفسك مقيدًا بعقد طويل الأجل.

بعض شركات الاستشارة لديها فترة حجز، وهو أمر جيد حيث تستخدم مستشارًا مدى الحياة ولكنه لا يمثل قيمة مقابل المال إذا كنت تريد فقط نصيحة من حين لآخر.

يجيب جاستن مودراي، مدير شركة Candid Financial Advice: السؤال الأول هو ما إذا كنت بحاجة إلى نصيحة.

إذا التزمت بالصناديق المعقولة “المدارة” التي يقدمها مقدمو المعاشات التقاعدية، فمن غير المرجح أن ترتكب خطأً مكلفًا بشرط أن تتوافق بشكل عام مع مستوى المخاطرة الذي تشعر بالراحة في تحمله.

بعبارات بسيطة، يعني هذا مزج التعرض لأسواق الأسهم، التي تميل إلى تقديم عوائد أعلى على المدى الطويل مع تقلبات أعلى على طول الطريق، مع استثمارات أكثر حذرًا على غرار سندات الشركات.

هناك أنواع استثمار أخرى يمكنك إضافتها أيضًا، ولكن هذه هي الأكثر شيوعًا.

جاستن مودراي: لا تخف من اختيار الأموال بنفسك حيث من المحتمل أن تكون على ما يرام مع بعض الإجراءات القانونية والحس السليم

في عمرك، من المحتمل أن تتحمل المخاطرة بالتعرض الكبير لسوق الأوراق المالية، حيث أن هناك متسعًا من الوقت للتغلب على المطبات في الطريق حتى التقاعد.

وبالمقارنة، فإن الشخص الذي يقترب من التقاعد ويخطط لشراء دخل مدى الحياة عن طريق المعاش السنوي ربما يرغب في أن يكون أكثر حذرا.

يغطي سوق الأوراق المالية نطاقًا واسعًا جدًا من الاستثمارات، بدءًا من الشركات الكبيرة “الأكثر أمانًا” إلى الشركات الناشئة ذات المضاربة العالية. وبالطبع يمكنك الاستثمار في العديد من المناطق والقطاعات المختلفة.

أصبحت الأمور أسهل قليلا من خلال معظم المعاشات التقاعدية التي تقدم الأموال، والتي يديرها مديرو الاستثمار، الذين تتمثل مهمتهم في تحديد الشركات التي سيتم شراؤها.

الأموال تأتي في نكهتين. تلك التي تتتبع ببساطة مؤشر سوق الأسهم وتلك التي يديرها مديرون نشطون يراهنون بشكل فعال لمحاولة التغلب على المؤشر.

ومع ذلك، غالبًا ما يكافح المديرون النشطون للتغلب على المؤشر، لذا فإن الاختيار بينهم يمكن أن يكون وظيفة في حد ذاته، مع عدم وجود ضمان للنجاح.

إذا قررت اختيار الأموال بنفسك، فمن المحتمل أن يكون اختيار تتبع الفهرس طريقًا معقولًا، لأنه يقلل من نطاق ارتكاب الأخطاء.

فكر في الجمع بين العديد منها لضمان حصولك على انتشار عالمي جيد، أو استخدام صندوق يحتوي على مجموعة جيدة من أدوات تتبع المؤشرات داخله. تميل أدوات تتبع المؤشرات أيضًا إلى أن تكون أقل تكلفة من الصناديق المُدارة بشكل نشط.

الحجة وراء الاستعانة بمحترف لاختيار الأموال هي أنه يمكن أن يساعد في مطابقة المخاطر التي تشعر بالارتياح تجاهها ومحاولة تحديد المديرين النشطين الذين قد يتفوقون على المؤشر.

من المحتمل أن تكون الأولى ذات قيمة، ولكن الأخيرة عشوائية حيث لا أحد لديه كرة بلورية، لذلك لا يتمكن المحترفون دائمًا من فهمها بشكل صحيح أيضًا.

إذا كنت تريد النصيحة، فقد يكون من الصعب العثور على مستشار يقدم هذه النصيحة بتكلفة معقولة لمرة واحدة.

يتم تنظيم النصائح بشكل صارم، لذلك سيحتاج المستشار إلى قضاء بعض الوقت في جمع المعلومات وتوثيقها، حتى لو كان ما تطلبه واضحًا نسبيًا.

ولكونك صريحًا، فمن المرجح أن يكون الأمر أقل ربحية بالنسبة لهم مقابل الاستعانة بالعميل الذي سيعتنون به على المدى الطويل، لذلك قد تواجه صعوبة في العثور على الشخص الذي سيلتزم بذلك.

يوفر بعض أصحاب العمل إمكانية الوصول إلى إرشادات التقاعد أو المشورة لموظفيهم، لذلك من المفيد سؤالهم عما إذا كان هذا خيارًا.

بخلاف ذلك، لا تخف من اختيار الأموال بنفسك، فمن المحتمل أن تكون على ما يرام مع بعض الإجراءات القانونية والحس السليم.

قد تكون بعض الروابط في هذه المقالة روابط تابعة. إذا قمت بالنقر عليها قد نحصل على عمولة صغيرة. وهذا يساعدنا في تمويل This Is Money، وإبقائه مجانيًا للاستخدام. نحن لا نكتب مقالات للترويج للمنتجات. نحن لا نسمح لأي علاقة تجارية بالتأثير على استقلالنا التحريري.

اترك ردك