أصبح انهيار صندوق الاستثمار البارز Woodford Equity Income بمثابة السيناريو الكابوس لكل مستثمر. واضطر أكثر من 300 ألف مستثمر إلى الانتظار أكثر من أربع سنوات للحصول على تعويض عن الخسائر التي تكبدوها منذ تعليق الأسهم في الصندوق الذي تبلغ قيمته 3.4 مليار جنيه إسترليني – والذي يديره نجم السيتي السابق نيل وودفورد.

تم إنهاء الصندوق في عام 2019 بعد أن لم يتمكن عميل مؤسسي كبير من وضع يديه على الأموال التي استثمرها. وفي الأشهر الأخيرة، تم الإعلان عن مجموعة كبيرة من عمليات إغلاق صناديق الاستثمار الجديدة بين المتاجر الاستثمارية ذات الوزن الثقيل.

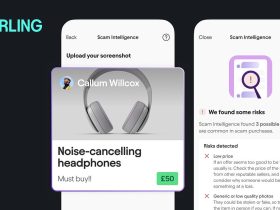

لقد أدت الأسواق المتقلبة إلى إخراج استثمارات حتى مديري الأموال الأكثر خبرة عن مسارها، مما أجبر مديري الأصول على التوقف عن مشاريعهم التي تبلغ قيمتها ملايين الجنيهات الاسترلينية. من الأسواق المضطربة إلى استراتيجيات الاستثمار الضعيفة وحتى مزاعم سوء السلوك الجسيم، تم إعطاء المستثمرين مجموعة من الأسباب التي جعلتهم يُتركون في وضع صعب.

قبل أسبوعين، أعلنت شركة إدارة الأصول العملاقة بلاك روك أنها ستنهي صندوقها Aquila Emerging Markets بقيمة 55.3 مليون جنيه إسترليني بسبب انخفاض اهتمام المستثمرين وضعف الأداء.

ويأتي ذلك بعد صندوق Blackstone Diversified Multi-Strategy الذي تبلغ قيمته 159.6 مليون جنيه إسترليني والذي تمت تصفيته بعد انخفاض الأصول بنسبة 90 في المائة تقريبًا في أربع سنوات. في تشرين الأول (أكتوبر)، أعلن أحد أقدم متاجر صناديق التحوط في بريطانيا، Odey Asset Management، أنه سيغلق أبوابه في أعقاب مزاعم سوء السلوك الجنسي الموجهة ضد مؤسسه كريسبين أودي.

انتظار طويل: انتظر المستثمرون في صندوق الدخل الذي تم استبعاده والذي يديره نيل وودفورد، في الصورة على اليسار، لمدة أربع سنوات للحصول على تعويض

إذن، ماذا يحدث لاستثمارك إذا قرر أحد الصناديق إغلاق متجره؟ نوضح هنا بالضبط ما يحدث عندما تتم تصفية الصندوق – وما إذا كانت أموالك ستكون آمنة.

صندوقي قابل للطي – ماذا سيحدث بعد ذلك؟

عندما يقوم الصندوق بتصفية الصندوق، تتم إزالته من البيع، ويبيع جميع أصوله ويوزع العائدات على مساهميه. عادةً ما يستغرق الأمر بضعة أسابيع حتى يحصل المستثمرون على أموالهم، ولكن ليس هناك ضمان بأنه سيتم تعويضهم بالكامل.

إذا تم تصفية الصندوق، يضطر المساهمون إلى بيع استثماراتهم في وقت لا يختارونه، مما قد يعني أنهم يتكبدون خسائر فادحة. في حالة صندوق Equity Income التابع لنيل وودفورد، واجه المستثمرون انتظاراً لمدة أربع سنوات، لكن يمكنهم استرداد ما يصل إلى 77 في المائة من أموالهم. ومن غير المرجح أن يحصلوا عليها حتى أوائل العام المقبل.

يجب أن تعلمك منصة الاستثمار الخاصة بك إذا كان صندوقك جاهزًا للإغلاق، وسوف تعطيك خيارات لما تريد أن تفعله بأموالك.

في كثير من الأحيان، تمنح شركات إدارة الأصول المساهمين الاختيار بين استرداد أموالهم أو استثمارها في أموال أخرى للشركة، وهو ما يعرف بالتمديد.

يقول كايل كالدويل، من منصة الاستثمار Interactive Investor: “عادةً ما تقدم مجموعات إدارة الصناديق أحد صناديقها الخاصة كبديل للمستثمرين للنظر فيه في محاولة للاحتفاظ بها”.

“وهذا هو الحال بشكل خاص مع شركات إدارة الصناديق الكبيرة التي لديها العشرات من الصناديق المدارة بشكل نشط أو صناديق تتبع السوق. ومع ذلك، قد لا يكون لدى شركة أصغر بديل مناسب.

تنطبق نفس العملية العامة على صناديق الاستثمار ولكن بعضها يتمتع أيضًا بأصوات استمرارية، حيث يكون للمساهمين رأي.

إذا صوت المستثمرون على إنهاء الصندوق الاستئماني، فسيتم دفع حصتهم من أصول الشركة بما يعادل أو بالقرب من صافي قيمة أصولهم، وهي قيمة أصول الصندوق مطروحًا منها إجمالي التزاماتها.

ما هو أفضل تحرك لي؟

إذا كان الصندوق الذي تستثمر فيه قيد التصفية، فقد يكون من المغري القفز مبكرًا عن طريق بيع ممتلكاتك، لكن هذا قد يكون خطأً مكلفًا، كما يحذر ليث خلف، من منصة الاستثمار AJ Bell.

ويقول: “إذا كان الصندوق يتداول بخصم كبير، فقد تستفيد من انتظار بيع الأصول وإرجاع الأموال النقدية، حيث يمكن أن يتم ذلك بسعر أقرب إلى صافي قيمة الأصول”.

ويضيف أنه يجب على المدخرين تجنب أي ردود فعل غير محسوبة والاندفاع لاختيار استثمار آخر.

يقول: “ابحث عن صندوق استئماني أو صندوق له استراتيجية استثمار مماثلة إذا كنت ترغب في الاستمرار في الاستثمار في نفس المجال، وانتبه أيضًا إلى نسب المدير والرسوم التي يتم فرضها”.

ما الذي يجعل الصندوق مغلقا؟

هناك عدد من الأسباب وراء إغلاق الصناديق، كما تقول أنابيل برودي سميث، من رابطة شركات الاستثمار. وتقول: “على سبيل المثال، قد لا يرغب المستثمرون في دعم استراتيجية الصندوق في حالة تحول الأسواق، أو قد يكون سجل الأداء سيئًا، أو قد يكون الصندوق صغيرًا جدًا وسيواجه صعوبة في جذب المستثمرين”.

حتى الصناديق الاستثمارية رفيعة المستوى وصناديق الاستثمار ليست آمنة. في العام الماضي، أُغلق صندوق Fundsmith Emerging Equities Trust بقيمة 319 مليون جنيه إسترليني طوعًا بعد أن انخفضت عوائده الاستثمارية عن التوقعات.

يمكن أن تؤدي الاتجاهات الهبوطية في أنواع معينة من الاستثمارات أيضًا إلى موجة من عمليات الإغلاق في جميع أنحاء السوق. وتعرضت الصناديق العقارية لضغوط متزايدة بسبب الارتفاع الحاد في أسعار الفائدة.

أعلنت شركة إدارة الأصول M&G International أنها ستغلق صندوق M&G Property Portfolio الرائد في السوق بقيمة 565 مليون جنيه إسترليني الشهر الماضي بسبب “قلة الطلب” في السنوات الأخيرة. وتأتي هذه الخطوة في أعقاب شركتي Aegon و Aviva، اللتين بدأتا بالفعل في تقليص أموالهما العقارية.

تم دمج صندوقي المالي – ماذا يعني ذلك؟

في تسع من أصل عشر حالات، يتم دمج الأموال بدلا من التصفية، وفقا لجيسون هولاندز من شركة وساطة الأوراق المالية Bestinvest. تتم عمليات الاندماج عادة عندما تكون هناك استراتيجيات استثمار متداخلة عبر صندوقين أو عندما يعمل نفس فريق الإدارة على كليهما.

عندما يتم دمج الصناديق، يتم دمج أصول صندوقين أو أكثر لإنشاء مخطط جديد وقد يكون هناك تحول في استراتيجية الاستثمار. قبل اكتمال عملية الدمج، سيتم منحك خيار استرداد استثمارك أو الاستمرار في الاستثمار. أولئك الذين لا يتصرفون سوف يستثمرون أموالهم تلقائيًا في الصندوق المدمج.

ومن بين تلك التي من المقرر أن تندمج في الأسابيع المقبلة، صناديق استثمار جيه بي مورجان في المملكة المتحدة للشركات الصغيرة وصناديق الاستثمار ذات رأس المال المتوسط، والتي ستصبح جي بي مورجان يو كيه سمال كاب جروث آند إنكوم.

هل سيتعين علي دفع أي ضريبة إذا تم إغلاق صندوقي المالي؟

إذا كنت تمتلك صندوقًا خارج المعاش التقاعدي الشخصي المستثمر ذاتيًا (Sipp) أو Isa ويخضع للتصفية، فقد يتعين عليك دفع ضريبة أرباح رأس المال على أي أموال تتلقاها إذا حققت ربحًا.

أول 6000 جنيه إسترليني من الربح الذي تكسبه من الصندوق و 3000 جنيه إسترليني من الربح من الصندوق الائتماني معفاة من الضرائب.

أي ربح أعلى من هذا سيؤدي إلى فاتورة ضريبية بمعدلك الهامشي. إذا كان الربح الخاضع للضريبة بالإضافة إلى إجمالي الدخل الخاضع للضريبة يقع ضمن نطاق ضريبة الدخل الأساسي الذي يتراوح بين 12.571 جنيهًا إسترلينيًا إلى 50.270 جنيهًا إسترلينيًا، فإن معدل ضريبة أرباح رأس المال هو عشرة في المائة. يتم فرض رسوم على دافعي الضرائب الأعلى والإضافيين بنسبة 20 في المائة.

إذا تكبدت خسارة، فيمكنك عادةً استخدامها لتعويض المكاسب الرأسمالية التي حققتها في مكان آخر.

قد تكون بعض الروابط في هذه المقالة روابط تابعة. إذا قمت بالنقر عليها قد نحصل على عمولة صغيرة. وهذا يساعدنا في تمويل This Is Money، وإبقائه مجانيًا للاستخدام. نحن لا نكتب مقالات للترويج للمنتجات. نحن لا نسمح لأي علاقة تجارية بالتأثير على استقلالنا التحريري.

اترك ردك