قد يكون صندوق Schroder UK Public Private Trust في طور تغيير اسمه ، لكنه لا يزال يكافح لإبعاد نفسه عن نيل وودفورد.

لقد مر الصندوق ، الذي كان يسمى سابقًا Woodford Patient Capital Trust وسرعان ما سيُعاد تسميته باسم Schroder Capital Global Innovation ، بعام صعب آخر.

في أحدث نتائجها ، كشفت شركة Schroder UK Public Private Trust (Supp) عن انخفاض صافي قيمة الأصول للسهم بنسبة 40.7 في المائة في العام المنتهي في 31 ديسمبر 2022. وانخفض سعر سهمها بنسبة 53.5 في المائة خلال نفس الفترة.

لا يزال صندوق Schroder UK Public Private Trust ، الذي كان سابقًا Woodford Patient Capital Trust ، يكافح مع تأثير إستراتيجية استثمار Neil Woodford

كان مدير المحفظة الرئيسي ، Tim Creed ، يواجه مهمة صعبة منذ أن تولى المنصب في ديسمبر 2019.

كانت الثقة الاستثمارية واحدة من أكبر الصناديق في المملكة المتحدة عندما جمعت 800 مليون جنيه إسترليني في عام 2015. وقد شرعت في الاستثمار في الشركات التي لديها القدرة على النمو على المدى الطويل ، مما يعني أن معظم المحفظة كانت مستثمرة في شركات صغيرة وغير مدرجة.

ومع ذلك ، بدأت الأسهم في الانخفاض عندما اضطر الصندوق إلى شطب العديد من أكبر ممتلكاته في عام 2019.

بعد تعليق صندوق ودخل الأسهم الرائد في Woodford وإغلاقه في النهاية من قبل المسؤول ، حصل شرودرز على الثقة.

منذ ذلك الحين واجهت ضربة مزدوجة من الوباء وبيئة تضخم عالية ، والتي لم تفعل الكثير للمساعدة في قيمة ممتلكاتها الأساسية. ارتفع صافي قيمة الأصول للسهم من 98.83 بنسًا عند الإطلاق إلى 49.46 بنًا بنهاية عام 2019. وهو الآن 28.52 بكسل.

في تحديث للمستثمرين هذا الشهر ، قال رئيس مجلس الإدارة تيم إدواردز إن مجلس الإدارة “محبط” بعد “عام صعب” عقب غزو أوكرانيا والضغط على الأسواق المالية مما أدى إلى تراجع معنويات المستثمرين.

“في حين كان تقدم المحفظة على مدى السنوات الثلاث الماضية إيجابيًا ، فقد انخفض صافي قيمة الأصول حيث تواصل الشركة العمل من خلال القضايا في المحفظة القديمة ، والتي أصبحت أكثر صعوبة مع التغيير في البيئة من أجل نمو استثمار رأس المال.”

قال كريد إنه على الرغم من أن الثقة قد حققت “تقدمًا كبيرًا” في تحويل المحفظة ، “سيكون من الخطأ الإشارة إلى أن الوظيفة على وشك الاكتمال في أي مكان.”

في حين كان هناك عدد قليل من الجواهر الحقيقية في المحفظة عندما تولى شرودرز الإدارة ، أوقف الوباء التقدم حيث كان المديرون يتطلعون إلى زيادة سيولة المحفظة وتقليل مستوى الاستدانة المالية.

في مارس 2021 ، باع الصندوق سبعة أصول إلى Rosetta Capital بأكثر من 50 مليون جنيه إسترليني ، قبل تفريغ شركة التكنولوجيا الحيوية Kymab إلى Sanofi مقابل 1.1 مليار دولار في الشهر التالي.

وقد قامت بـ 11 استثمارًا منذ أن تم تغيير الثقة ، وفي حين أنها واثقة من أن خط الأنابيب الخاص بها سيستمر في الأداء ، فإن أداء بعض شركات محفظتها ، ولا سيما أسهمها المدرجة ، كان مخيباً للآمال.

كان أحد أكبر الانتقاص من الحافظة هو أداء أكبر شركة في الصندوق ، أكسفورد نانوبور.

تم إدراج شركة تسلسل الحمض النووي في لندن في عام 2021 وسط ضجة كبيرة ، حيث ارتفع سعر سهمها بنسبة 45 في المائة عند ظهورها لأول مرة. لكن منذ ذلك الحين ، تباطأ أداؤها وانخفضت الأسهم الآن بنسبة 65 في المائة.

وقالت الثقة “أداء الأسهم محبط خلال الفترة يعكس التغيرات في خلفية السوق – بما في ذلك التناوب عن النمو ، والنفور من أعمال التدفق النقدي الحر السلبي ، والأداء التشغيلي الأضعف الذي تم الإبلاغ عنه لدى النظراء”.

إنها حبة يصعب ابتلاعها من أجل الثقة ، التي تستثمر ما يقرب من ربع المحفظة في أكسفورد نانوبور.

في مكان آخر ، تم تطبيق خصم بنسبة 19 في المائة على القيمة العادلة على BenevolentAI ، والذي يمثل 4.9 في المائة من المحفظة ، بينما تمت إعادة تقييم Atom Bank بمقدار 14.5 مليون جنيه إسترليني. تمت إعادة تقييم البنك المنافس ، الذي يشكل 13 في المائة من المحفظة ، ليعكس التدهور المستمر في تقييم المقارنات في السوق العامة واتباع نهج أكثر حكمة اعتمده AIFM الجديد للشركة.

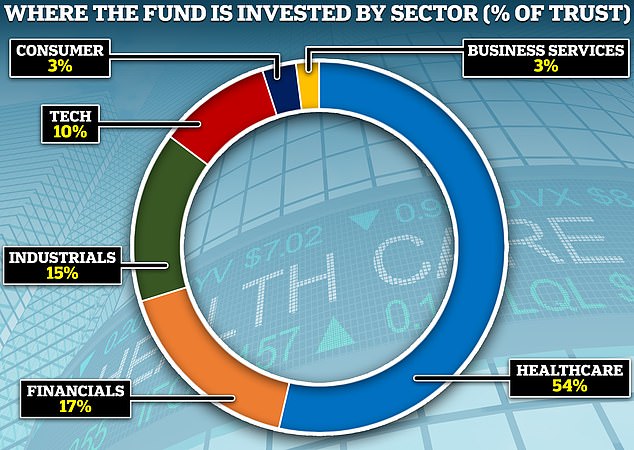

على مدار عام 2022 ، نفذت شركة Supp ستة استثمارات جديدة في الأسهم الخاصة ، بلغ مجموعها 15.1 مليون جنيه إسترليني. كانت الغالبية العظمى من هؤلاء في قطاع علوم الحياة ، لكنها استثمرت أيضًا في سوق التكنولوجيا Back Market ، والتي تشكل الآن 3 في المائة من المحفظة.

وافق المساهمون في العام الماضي على تغيير في سياسة الاستثمار يسمح بمزيد من الاستثمار العالمي وأن يكون 75 في المائة من المحفظة مملوكة للقطاع الخاص. حاليا يتم استثمار 61 في المائة من المحفظة في الأسهم الخاصة والباقي في الأصول المدرجة ،

وقال إدواردز: “من المتوقع أن يحرز التحول نحو الاستثمارات الخاصة ، الذي استغرق وقتًا أطول مما كان متوقعًا بسبب حالة عدم اليقين في الأسواق الخاصة في عام 2022 ، مزيدًا من التقدم في عام 2023”.

يقول ميك جيليجان ، الشريك في Killik & Co.

“الديون مقفلة بالكامل ؛ تم شطب حالات المشاكل ، وتم إجراء بعض الاستثمارات الجديدة وإعادة شراء الأسهم. تتكون المحفظة الآن بشكل رئيسي من شركات مدرة للدخل في مراحل لاحقة.

“على الرغم من العناوين السيئة ، لا تزال هذه الثقة تحتفظ ببعض الشركات التي لديها آفاق نمو ممتازة على المدى الطويل.”

ومع ذلك ، فإن المحلل في Numis ، جافين ترود ، ليس متفائلاً: “إذا لم يتحسن الأداء بشكل ملحوظ خلال هذه الفترة ، فإننا نعتقد أن مستقبل الصندوق قد يكون موضع شك”.

قد تكون بعض الروابط في هذه المقالة روابط تابعة. إذا قمت بالنقر فوقها ، فقد نربح عمولة صغيرة. يساعدنا ذلك في تمويل This Is Money ، وجعله مجانيًا للاستخدام. نحن لا نكتب مقالات للترويج للمنتجات. لا نسمح لأي علاقة تجارية بالتأثير على استقلالنا التحريري.

اترك ردك