إنه فجر جديد لشركة إدارة الأصول CQS Investment Management، التي أسسها مايكل هنتز قبل 25 عامًا. وقد تم الاستحواذ عليها مؤخرًا من قبل العملاق المالي الكندي Manulife.

في الوقت الحالي، تظل العلامة التجارية CQS قائمة، على الرغم من خروج اللورد هينتز من العرض، آخذًا معه صندوق التحوط الرئيسي الذي أداره منذ فترة طويلة. لذلك، فإن الأمور تسير كالمعتاد بالنسبة لشركة CQS، وهي شركة استثمارية مشهورة بإدارتها للائتمان (CQS تعني الاستراتيجيات القابلة للتحويل والكمية).

ومع ذلك، تمتلك CQS أيضًا خيطًا آخر في قوسها. ولديها فريق للاستثمار في الموارد الطبيعية يدير ثلاثة صناديق استثمارية.

فيما بينهم، يقوم الفريق – الذي يضم إيان فرانسيس وروبرت كرايفورد وكيث واتسون – بإدارة صناديق الاستثمار Geiger Counter (التي تستثمر بشكل أساسي في أسهم اليورانيوم)، وصندوق Golden Prospect Precious Metals الصغير (برأسمال 29 مليون جنيه إسترليني) وCQS Natural Resources Growth and Income.

لا تزال الصناديق الثلاثة في الظل إلى حد ما – نتيجة لهيمنة صناديق الموارد المنافسة مثل BlackRock World Mining البالغة قيمتها 1.1 مليار جنيه إسترليني، والتي تميل إلى جذب انتباه مديري الثروات الأقوياء الذين يتطلعون إلى استثمار أموال العملاء. ويشرح هذا الجزء سبب وجود أسهم في جميع الصناديق الاستئمانية الثلاثة بخصومات مضاعفة على قيمة أصولها الأساسية.

بالنسبة للمستثمرين، من المحتمل أن يوفر هذا الفرصة لتحقيق مكاسب إضافية إذا ضاقت هذه الخصومات – على الرغم من عدم وجود ضمان لحدوث ذلك. على مدى السنوات الخمس الماضية، تم تداول الأسهم في الصناديق الاستثمارية الثلاثة بسعر مخفض في أغلب الأحيان.

صندوق نمو الموارد الطبيعية والدخل هو الأكثر رسوخًا بين الثلاثة. تم إطلاق هذا الصندوق في يونيو 2003، بقيمة 127 مليون جنيه إسترليني، وهو مدرج في المملكة المتحدة، ويستثمر عبر مجموعة واسعة من الشركات العالمية التي لها مصالح تجارية في التعدين أو استخراج مجموعة واسعة من الموارد الطبيعية.

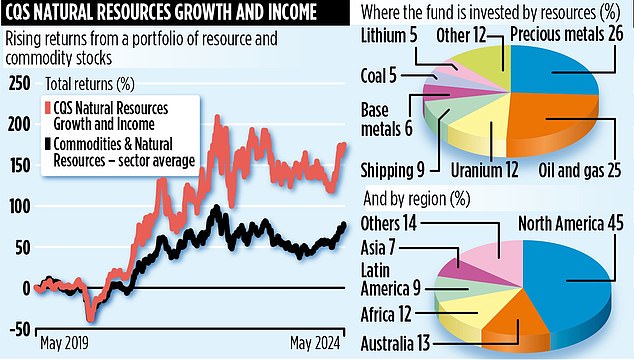

وسجلها الاستثماري ممتاز. وعلى مدى السنوات الخمس الماضية، قدمت عوائد للمساهمين بنسبة 187 في المائة. وخلال العام الماضي، حققت عائدا بنسبة 18 في المائة. وبالمقارنة، تبلغ عائدات شركة بلاك روك العالمية للتعدين 142 في المائة و2.8 في المائة.

ما يجعل الثقة مختلفة عن المنافسين هو تركيزها على الشركات المتوسطة والصغيرة الحجم – لذلك فهي ليست مهتمة بالأسهم التقليدية المرتبطة بالطاقة مثل BP وShell التي تعتقد أن المستثمرين يمكنهم شراؤها بسهولة والاحتفاظ بها كاستثمارات مستقلة في محافظهم الاستثمارية.

والنتيجة هي صندوق مليء بأسهم غير مألوفة في أعين معظم المستثمرين في المملكة المتحدة – مدرجة في الولايات المتحدة وكندا وأستراليا. تعد شركات النفط الصخري موضوعًا استثماريًا قويًا. يقول كرايفورد: “نحن نحب منتجي النفط الصخري في الولايات المتحدة”. “أنشطتهم برية وبالتالي لديهم مساحة من حيث التوسع. نعم، العالم يتجه نحو الكهرباء، لكنه لا يزال بحاجة إلى النفط. ومن بين أكبر عشر حيازات في الصندوق شركة إنتاج النفط الصخري الأمريكية Diamondback Energy.

وبصرف النظر عن أسهم النفط والغاز، التي تمثل ربع أصول الصندوق، فإن القطاع الكبير الآخر يلعب هو المعادن الثمينة.

يقول كيث واتسون: “نحن نحب الذهب كأحد الأصول”. “يدعم سعر الذهب عمليات الشراء القوية التي تقوم بها البنوك المركزية في دول مثل الصين. إذا اكتسب المستثمرون الغربيون شهية للذهب، فمن المفترض أن يستمر السعر في الارتفاع. تعد شركة منجم الذهب الأسترالية West African Resources من بين العشرة الأوائل.

تقوم الثقة بدفع أرباح ربع سنوية. بالنسبة للأرباع الثلاثة الأولى من السنة المالية الحالية، تم تحديدها عند 1.26 سهم سنويا. وهذا يعادل دخلاً سنوياً يبلغ حوالي 2.9 في المائة.

الرسوم السنوية المستمرة مرتفعة بنسبة 1.8 في المائة (المصدر: رابطة شركات الاستثمار).

اترك ردك