شهدت الأشهر الأخيرة تدفقًا نقديًا إلى الحي المالي لاقتناص الشركات المدرجة في البورصة ، في حين ظهر اتجاه مقلق يتمثل في عدد أقل من الشركات التي ترغب في الإدراج في سوق الأوراق المالية في لندن.

وُصفت أسواق رأس المال في المملكة المتحدة بأنها “ ركيزة ” في السنوات التي تلت استفتاء خروج بريطانيا من الاتحاد الأوروبي عام 2016 ، حيث يكره المستثمرون الأجانب المخاطر الإضافية والرياح المعاكسة – واحتمال عدم وجود عائد – معروض في أعقاب خروج البلاد من الكتلة التجارية. .

ومع ذلك ، في حين أن البعض قد يكون حريصًا على توجيه أصابع الاتهام فقط إلى خروج بريطانيا من الاتحاد الأوروبي ، إلا أنها ليست المشكلة الوحيدة. طور سوق الأوراق المالية في المملكة المتحدة أيضًا سمعة واحدة للشركات التقليدية ، بينما تختار الشركات التي تركز على التكنولوجيا الولايات المتحدة بدلاً من ذلك.

تتمثل إحدى المشكلات في أنه بينما يتم شراء الشركات الثمينة من خلال الأسهم الخاصة ، فإن الشركات الجديدة المثيرة لا تحل محلها.

تبحث الحكومة والمنظمون في المدينة عن طرق للاستجابة للاتجاه في الجهود المبذولة لجعل لندن وجهة أكثر جاذبية للشركات العامة ، لكن الخبراء يحذرون من عدم وجود إجابات سهلة.

لا تزال أسواق رأس المال في لندن تواجه نظرة غائمة

في حين أنه ليس العائق الوحيد أمام جذب لندن عند مقارنته بالأسواق المنافسة مثل نيويورك أو هونج كونج ، فقد أثر خروج بريطانيا من الاتحاد الأوروبي على جاذبية بريطانيا كوجهة للاستثمار أو إدراج شركة.

قال كبير الاقتصاديين ورئيس الأبحاث في بنك الاستثمار Panmure Gordon Simon French: “ تاريخيًا ، خصص المستثمرون الكبار للمملكة المتحدة أكثر مما يبرره اقتصادها على الأرجح لأنه كان لديها عوائد جيدة وقطاع مالي ضخم وعملة مستقرة نسبيًا.

منذ عام 2016 ، لم يأخذ المستثمرون الدوليون وجهة نظر بشأن ما إذا كان خروج بريطانيا من الاتحاد الأوروبي جيدًا أم سيئًا ، لكنهم يرون أنه تسبب في الكثير من التقلبات في الجنيه الاسترليني وعدم الاستقرار السياسي. ونتيجة لذلك ، قللوا من تعرضهم للمملكة المتحدة.

إذا كنت بنّاءً ، فستجادل بأنه مع تلاشي الغبار ، يتحسن الاستقرار السياسي ، تصبح بعض تكاليف خروج بريطانيا أكثر وضوحًا ، وبعض المخاوف بشأن خروج بريطانيا من الاتحاد الأوروبي لا تتحقق ، يمكنك البدء في تسعير التأثير على الشركات البريطانية بشكل أكثر ملاءمة.

“لكن في الوقت الحالي ، كان ذلك ضئيلًا وليس فيضانًا.”

كما تم الاستشهاد بالسيولة الضعيفة والعبء التنظيمي الصعب ورسملة السوق الصغيرة نسبيًا كمساهمين في خصم كبير في تقييم الشركات البريطانية المدرجة وتكلفة زيادة رأس المال في البورصة.

يتضح هذا من خلال انخفاض بنسبة 40 في المائة في العروض العامة الأولية في المملكة المتحدة منذ الأزمة المالية لعام 2008 ، وفقًا لمجلة UK List Review ، بالإضافة إلى التراجع البارز في أسواق لندن لصالح المنافسين ، مثل شركة Arm.

قال المدير الإداري لشركة AJ Bell ، كيفين دوران: “إن خسارة مصمم الرقائق ومقره كامبريدج ، ARM Holdings ، لسوق الولايات المتحدة قد أثر بشدة على الحكومة و FCA.

باعتبارها جوهرة التاج لقطاع التكنولوجيا المحلي ، فإن حقيقة أن الشركة اختارت الولايات المتحدة موطنًا جديدًا لها عند عودتها إلى الأسواق العامة هي علامة على مدى تراجع المملكة المتحدة منذ إلغاء إدراج الشركة في عام 2016.

مثل الحارس في ملهى ليلي ، اعتمد سوق لندن تقليديًا قواعد لباس أكثر صرامة من معظمها عندما يتعلق الأمر بقواعد الإدراج ، سواء في شكل تقييد القوائم المزدوجة أو التصويت على المعاملات الرئيسية أو طلب مستويات كاملة من الإفصاح عند زيادة رأس المال “.

تجعل رؤوس الأموال السوقية الصغيرة نسبيًا للشركات البريطانية من الصعب على صناديق الاستثمار الكبيرة تخصيصها لها ، والتي أصبحت مشكلة أكبر فقط نتيجة لتوحيد صناعة إدارة الأصول بسرعة.

قالت كلير تراشيت ، الرئيس التنفيذي ومؤسس مجموعة الاستشارات التجارية Trachet: “ فيما يتعلق بالإدراج ، غالبًا ما يكون هناك المزيد من الإمكانات في الولايات المتحدة مقارنة بالمملكة المتحدة ، لذلك عندما تكون شركة تكنولوجيا في أوروبا (على سبيل المثال) ، سيكون هناك دائمًا يكون السؤال عما إذا كان يجب عليك التسجيل في سوقك المحلية أو الذهاب إلى الولايات المتحدة.

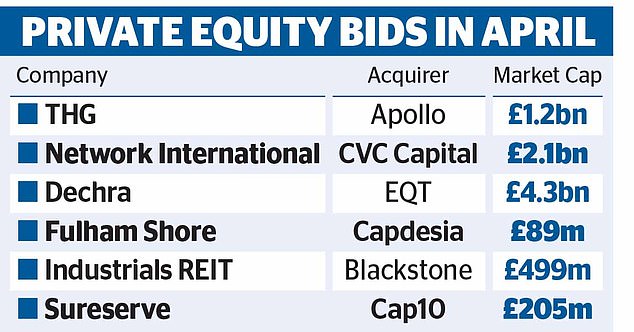

ومن خلال إغراء تصور التقييمات المنخفضة وضعف الجنيه الإسترليني ، فإن عروض الاستحواذ الخاصة الأخيرة تشمل Dechra Pharmaceuticals و John Wood و THG و Hyve Group ، بينما تشير التقارير إلى أن Watches of Switzerland تجذب الاهتمام أيضًا.

شهد أبريل / نيسان موجة من عروض الأسهم الخاصة لشركات بريطانية

نما الاتجاه في السنوات الأخيرة ، مع رقم قياسي في عام 2021 شهد إكمال الأسهم الخاصة 863 صفقة في المملكة المتحدة ، تليها ثاني أكثر الأعوام نشاطًا على الإطلاق في عام 2022 ، وفقًا لشركة KPMG.

وهناك القليل من الدلائل على انحسار الاتجاه ، حيث كشف تقرير صادر عن شركة Bain & Co أن شركات الأسهم الخاصة لا تزال تمتلك 3.7 تريليون جنيه إسترليني من السيولة غير المنفقة.

وقال تراشيه: لم يعد مستثمرو (الأسهم الخاصة) مجمدين ؛ إنهم يعلمون أنه ستكون هناك فرص وأنهم مستعدون لاغتنامها بنشاط.

“إنهم يعلمون أيضًا أن الكثير من هذه الفرص ستأتي من الشركات المتعثرة ، لذلك يعلم المستحوذون أنهم سيحصلون على صفقة ، مما يقدم نظرة أكثر إيجابية للنشاط.”

وأضافت فيكتوريا سكولار ، رئيس قسم الاستثمار في Interactive Investor: “من المرجح أن تستمر مناهج الأسهم الخاصة الانتهازية لأنها تتطلع إلى نشر مسحوقها الجاف على أصول رخيصة ورخيصة الثمن.

وهذا يعني أن الأصول غير المحببة في المملكة المتحدة ستستمر على الأرجح في جذب انتباه منازل الأسهم الخاصة في الولايات المتحدة.

يضيف ضعف الجنيه الإسترليني إلى سحب المملكة المتحدة ، حيث يشير ارتداد الجنيه الإسترليني إلى أن مستثمري الأسهم الخاصة بحاجة إلى التحرك بسرعة قبل فوات الأوان للاستفادة من مزايا العملات الأجنبية هذه.

لكن عمليات الاستحواذ تمثل أيضًا حقيقة أن العديد من الشركات تشعر أنها ستكون في وضع أفضل للنمو بمساعدة رأس المال الخاص ، بدلاً من جمع النقد في الأسواق العامة.

تخلف مؤشر FTSE 100 عن نظرائه في الولايات المتحدة وأوروبا في السنوات الأخيرة

في يوم الثلاثاء (2 مايو) ، أصبحت شركة Plant Health Care المدرجة في AIM أحدث شركة تكشف عن تقييمها لمستقبلها في البورصة مع الرؤساء المحبطين من أداء سعر سهمها منذ الإدراج.

وبالمثل ، قال رائد الأعمال الإيطالي غابرييل سيروني ، الذي طرح شركة أوكيو فارما في يوليو 2018 ، مؤخرًا إن بناء شركة للتكنولوجيا الحيوية في المملكة المتحدة يشبه محاولة زراعة النباتات في الصحراء.

شرح سيروني قراره بشطب الأسهم في 12 مايو ، وقال إن حجم الأسهم المتداولة في لندن “ضئيل ولا يبرر التكاليف المرتبطة”.

كشفت سلطة السلوك المالي عن خطط لإصلاح وتبسيط قواعد الإدراج هذا الأسبوع “للمساعدة في جذب مجموعة أوسع من الشركات ، وتشجيع المنافسة وتحسين الاختيار للمستثمرين”.

قال الرئيس التنفيذي لهيئة السلوك المالي FCA نيخيل راثي: “الإصلاحات المقترحة من شأنها أن تعيد التوازن إلى حد كبير لعبء التنظيم لصالح الشركات المدرجة والمستثمرين الذين يرغبون في تحديد درجة المخاطرة الخاصة بهم وشروط المشاركة.

“بينما يلعب التنظيم دورًا مهمًا ، فإن قرار الشركة بشأن ما إذا كانت قائمة ، ومكانها ، يتأثر بالعديد من العوامل ، لذا فإن التغيير الجوهري سيتطلب جهدًا متضافرًا من الحكومة والصناعة أيضًا.”

لكن الفرنسي Panmure Gordon ، الذي عمل سابقًا في مكتب مجلس الوزراء كرئيس لموظفي رئيس العمليات في حكومة المملكة المتحدة ، حذر من أنه لا توجد “حل سحري” لتحسين جاذبية الإدراج في لندن.

قال: “ ليست المملكة المتحدة مكانًا مكلفًا للإدراج ، فنحن لسنا غير متنافسين دوليًا في هذا الصدد. إنه ليس حتى عبء الإبلاغ المرهق بشكل خاص.

لكنني فقدت عدد توصيات الخزانة أو التنظيمات المتعلقة بحوكمة الشركات التي تنطبق على “جميع الشركات العامة”.

إذا كنت ترغب في تقليل متطلبات إعداد التقارير الخاصة بك ، فهناك حافز للبقاء خاصًا وجمع أموالك في أسواق رأس المال الخاصة.

“هذه سمة أكثر بروزًا لسبب انفتاح الشركات في الوقت الحالي على فكرة شراء الأسهم الخاصة والاستحواذ عليها”.

قد تكون بعض الروابط في هذه المقالة روابط تابعة. إذا قمت بالنقر فوقها ، فقد نربح عمولة صغيرة. يساعدنا ذلك في تمويل This Is Money ، وجعله مجانيًا للاستخدام. نحن لا نكتب مقالات للترويج للمنتجات. لا نسمح لأي علاقة تجارية بالتأثير على استقلالنا التحريري.

اترك ردك