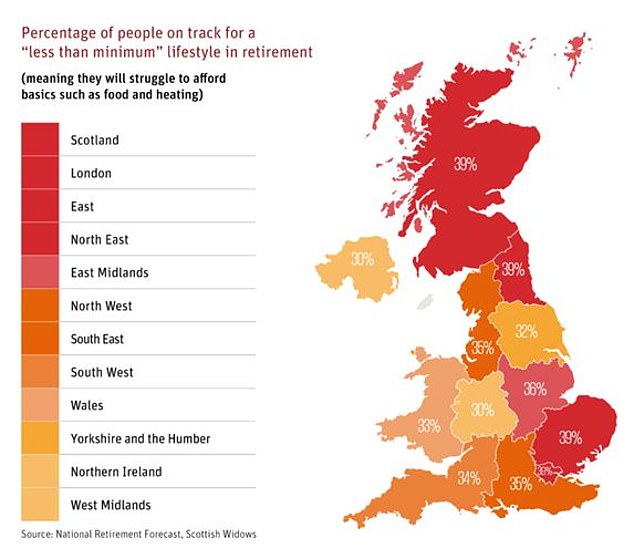

الناس في لندن واسكتلندا والشرق هم الأكثر عرضة لخطر الفقر عند التقاعد

يعد سكان لندن والاسكتلنديون من بين الأشخاص الأكثر عرضة لخطر المشقة في سن الشيخوخة، وفقًا لتوزيع مدخرات التقاعد الحالية في جميع أنحاء المملكة المتحدة.

قد يعاني ما يقرب من اثنين من كل خمسة أشخاص في تلك الأجزاء من البلاد، وفي شرق وشمال شرق إنجلترا، من أجل مواكبة فواتير الأسرة عند التقاعد.

الناس في أيرلندا الشمالية وويست ميدلاندز هم الأفضل استعدادًا للشيخوخة، على الرغم من أنه لا توجد منطقة بها عدد كبير من الأشخاص في وضع مالي مناسب، وفقًا لبحث أجرته شركة Scottish Widows.

تفصيل الاستعداد للشيخوخة في المملكة المتحدة: اكتشف كيفية وضع مدخراتك على المسار الصحيح أدناه

واعتمدت الشركة على دراستها السابقة لنتائج التقاعد المحتملة لأولئك الذين تتراوح أعمارهم بين 22 و65 عامًا من أجل النظر إلى المناطق التي يكون فيها الناس أفضل حالًا وأسوأ حالًا.

وقد استطلعت آراء أكثر من 5000 من البالغين الممثلين على المستوى الوطني وحوالي 1350 شخصًا من الأقليات العرقية، وتوقعت دخلهم التقاعدي المحتمل مقابل المعايير في دراسة صناعية مؤثرة.

ويستند قياس مستويات المعيشة لجمعية المعاشات والادخار مدى الحياة على سلال مختلفة من السلع والخدمات مثل الطعام والشراب، والنقل، والعطلات، والملابس والنزهات الاجتماعية.

وجد هذا أن الفرد يحتاج إلى استهداف 12.800 جنيه إسترليني سنويًا لنمط حياة أساسي، و23.300 جنيه إسترليني لتغطية الاحتياجات المعتدلة، و37.300 جنيه إسترليني لشيخوخة مريحة.

قم بالتمرير لأسفل لمعرفة ما ستحصل عليه من مستويات الدخل هذه وما يحتاجه الأزواج. يستبعد قانون PLSA تكاليف السكن، على الرغم من أن منظمة الأرامل الاسكتلنديات أخذت ذلك في الاعتبار في دراستها الخاصة.

ووجدت منظمة الأرامل الاسكتلنديات أن ما يقرب من 39 في المائة من الأشخاص في لندن واسكتلندا وشرق وشمال شرق إنجلترا كانوا في طريقهم للحصول على أقل من الحد الأدنى للدخل في سن الشيخوخة. من المرجح أن يكافح الأشخاص في هذه الفئة من أجل توفير الأساسيات مثل الطعام والتدفئة.

يجيب ستيف ويب على أسئلتك المتعلقة بالمعاش التقاعدي

وتقول الشركة إن بياناتها، ربما بشكل غير متوقع، لم تجد أي انقسام واضح بين الشمال والجنوب في استعداد الناس للتقاعد.

“ومع ذلك، هناك تفسيرات محتملة تقدمها توقعات التقاعد الوطنية”، كما تقول.

“ليس فقط أن المتقاعدين في لندن، على سبيل المثال، هم أكثر عرضة لاستئجار منازلهم من أولئك في أماكن أخرى (35 في المائة مقابل 30 في المائة)، ولكن من المرجح أيضا أن يشهدوا أن دفعات الإيجار تستهلك نسبة عالية في المملكة المتحدة تبلغ 131 في المائة من دخل تقاعدهم”. .

“وبالمثل، ستشكل الإيجارات 98 في المائة من دخل التقاعد لأولئك الذين يعيشون في شرق إنجلترا.

وفي الوقت نفسه، من المرجح أن تكون آفاق التقاعد الهزيلة في الشمال الشرقي واسكتلندا نتاجًا لأنماط التوظيف.

“كانت هذه المناطق تاريخياً تتمتع بمتوسط دخل ومعدلات توظيف أقل من بقية المملكة المتحدة، مما يضر بقدرة الناس في هذه المناطق على الادخار بشكل كافٍ للتقاعد”.

ويضيف رئيس السياسة بيت جلانسي: “الحقيقة غير المريحة هي أن الناس في جميع أنحاء المملكة المتحدة لا يتمكنون من ادخار ما يكفي للتقاعد، ويستمر البعض في المضي قدمًا دون أن يدركوا متى يمكنهم اتخاذ بعض الخطوات البسيطة لإحداث فرق كبير في مستقبلهم المالي”.

“إن النظر إلى هذا المستقبل البعيد قد يكون من الصعب على العديد من الأشخاص تحديد أولوياته، فإن إلقاء نظرة واقعية على معاشك التقاعدي الخاص بك ليس أمرًا شاقًا كما قد يبدو. الأمر بسيط مثل التحقق من المبلغ الموجود في مجموعتك، وما إذا كان كافيًا للتقاعد الذي تريده، وما يمكنك فعله بعد ذلك لتضع نفسك في أفضل وضع عند التقاعد.

“نوصي بأن يقوم الأشخاص بتوفير ما لا يقل عن 15 في المائة من رواتبهم إذا كان بإمكانهم تحملها في معاشاتهم التقاعدية، بما في ذلك مساهمات أصحاب العمل والإعفاءات الضريبية (انظر أدناه لمعرفة الحد الأدنى للتسجيل التلقائي، والذي يبلغ إجماليه 8 في المائة من

“حتى لو كان هذا يبدو أبعد من إمكانياتك، فإن اتخاذ خطوات لمعرفة ما لديك، وما إذا كان كافيًا وما هي الخيارات المتاحة أمامك هو خطوة كبيرة في الاتجاه الصحيح.”

> كيفية فرز معاشك التقاعدي الخاص بك إذا كنت تخشى عدم كفاية المعاش التقاعدي الخاص بك: اكتشف ذلك أدناه

من يدفع ماذا: تفصيل التسجيل التلقائي للحد الأدنى من مساهمات المعاشات التقاعدية لدافعي الضرائب الأساسيين في الوقت الحاضر. تعتمد المساهمات على نطاق من أرباحك يتراوح بين 6,240 جنيهًا إسترلينيًا و50,270 جنيهًا إسترلينيًا، لكن بعض أصحاب العمل أكثر سخاءً.

احتياجات دخل التقاعد للأشخاص غير المتزوجين (المصدر PLSA)

احتياجات دخل التقاعد للأزواج (المصدر PLSA)

اترك ردك