لقد كان جهاز تكسير آخر لمدة أسبوع. ارتفع مؤشر FTSE 100 إلى أعلى مستوى آخر على الإطلاق ليغلق عند 8433.76 يوم الجمعة. أشار بنك إنجلترا إلى أن التخفيض الأول في أسعار الفائدة قد يأتي في أقرب وقت في الشهر المقبل. وسجل النمو في الربع الأول من العام معدلاً سنوياً قدره 2.4 في المائة. ماذا يحدث هنا؟

فوتسي أولا. انظر إلى هذا من الناحية العالمية. بدأ الارتفاع العالمي في أسعار الأسهم في الولايات المتحدة، وظهر بشكل خاص في ما يسمى بالعظماء السبعة ــ سبع من شركات التكنولوجيا الكبرى الكبرى هناك.

لكن حدث شيئان هذا العام. وبدأت الأسواق في بقية أنحاء العالم في اللحاق بالركب، وفي الولايات المتحدة، اتسع التركيز ليشمل شركات أخرى.

لذا، في حين أن مؤشر ستاندرد آند بورز 500 لا يزال مهيمناً – حيث ارتفع بنسبة تزيد على 10 في المائة هذا العام – فإن مؤشر فوتسي ليس بعيداً كثيراً، حيث ارتفع بما يزيد على 9 في المائة، وكان أداء مؤشر داكس الألماني أفضل قليلاً، حيث ارتفع بنسبة 12 في المائة. وفي الولايات المتحدة، كان أداء البلدان السبعة مختلطا.

تعد شركة Apple شركة عظيمة، لكن أسهمها ظلت ثابتة هذا العام، في حين انخفضت أسهم Tesla بنحو الثلث. ومن ناحية أخرى، ضمنت شركة مايكروسوفت مكانتها باعتبارها الشركة الأكثر قيمة في أمريكا، حيث تبلغ قيمتها 3.08 تريليون دولار، بزيادة 12 في المائة.

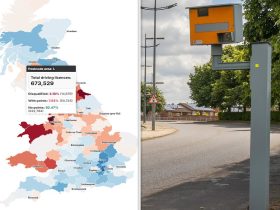

ما زال الطريق طويلا؟: لا تزال سوق لندن رخيصة وفقا للمعايير الأمريكية وتصنيفاتها التاريخية

لذا، انظر إلى أداء السهم هنا في الغالب على أنه اللحاق بالركب.

ولا تزال سوق لندن رخيصة وفقاً للمعايير الأمريكية وتصنيفاتها التاريخية، وهذا يشير إلى أن إعادة التصنيف هذه لا يزال أمامها طريق طويل لتقطعه.

وكانت توقعاتي الخاصة بوصول العدد إلى 8500 بحلول نهاية العام تبدو ضعيفة عندما توقعتها في ديسمبر/كانون الأول الماضي، لكنها تبدو الآن غير طموحة على الإطلاق. لم نصل بعد إلى شهر يونيو ويمكن أن يحدث الكثير في النصف الثاني من العام، لكن أمناء صناديق التقاعد في المملكة المتحدة التي لا تمتلك أي أسهم في Footsie لديهم الحق في تحدي مديريهم لفشلهم في تفويت هذه الطفرة .

ويبدو الأمر الآن وكأنه رهان متساوٍ على خفض أسعار الفائدة في يونيو. هناك شيئان من شأنهما أن يجعلا هذا الرهان رهانًا مرجحًا.

الأول هو أن ينخفض مؤشر أسعار المستهلك لشهر أبريل إلى أقل من 2 في المائة. أما الخيار الآخر فيتمثل في قيام بنك الاحتياطي الفيدرالي الأميركي أو البنك المركزي الأوروبي، أو كلاهما في الحالة المثالية، بخفض أسعار الفائدة.

ولن ينعقد الاجتماع القادم للجنة السياسة النقدية في بنك إنجلترا قبل 20 يونيو/حزيران، لذا فإن تلك المتغيرات الأخرى سوف تكون معروفة عندما تقرر اللجنة ذلك.

وكان سبب هذا التحول في المزاج التعليقات الإيجابية التي أدلى بها محافظ البنك أندرو بيلي، والأهم من ذلك، من جانب السير ديف رامسدن، نائب المحافظ، الذي صوت لصالح التخفيض. إن رامسدن يحظى بالاحترام بسبب مشاعره تجاه اقتصاد المملكة المتحدة والكيفية التي تتصرف بها الأسواق المالية، وعلى هذا فقد كانت تلك إشارة قوية.

وسوف يكون الطريق الطويل نحو أموال أرخص إلى حد ما قد بدأ ــ وهو سبب آخر لارتفاع أسعار الأسهم.

ثم جاءت يوم الجمعة أنباء عن انتهاء الركود. في الواقع، أتوقع أن يكتشف خبراء الإحصائيات أنه لم يكن هناك ركود على أي حال عندما يقومون بمراجعة الأرقام مع ورود المزيد من البيانات.

ولكن دعونا نأخذ حسابات مكتب الإحصاءات الوطنية على ظاهرها ونتقبل أن الناتج المحلي الإجمالي في الربع الأول نما بنسبة 0.6 في المائة. اضرب ذلك في أربعة، كما يفعل الأمريكيون عندما يعلنون عن أرقامهم، لتحصل على معدل سنوي يبلغ 2.4 في المائة.

وهذا هو معدل النمو الذي ينبغي للاقتصاد أن يكون قادراً على الحفاظ عليه على المدى الطويل، وقد حققه بالفعل على مدى القسم الأعظم من المائتي عام الماضية.

وهذا لا يعني أنها ستصل إلى هذا المستوى هذا العام. ولكن من المعقول أن يتجاوز النمو 1%، وأستطيع أن أرى أنه قد يقترب من 2%.

ومن المؤكد أن هذا يجعل الإجماع الحالي على أن معدل النمو سيكون 0.4 في المائة فقط يبدو خاطئا تماما، وسوف يضطر العاملون في صندوق النقد الدولي ومنظمة التعاون الاقتصادي والتنمية، وكلاهما خفضا مؤخرا توقعاتهما للنمو في المملكة المتحدة، إلى الاستسلام. جعل الحمير من أنفسهم مرة أخرى.

دعونا لا ننجرف. تذكر القول المأثور القديم في سوق الأوراق المالية، “البيع في مايو والرحيل”. لكنه كان أسبوعا جيدا، وليس قبل الوقت المحدد.

اترك ردك