لسنوات ، دفع جيش هذا البلد الرزين من المدخرين الحصيفين ثمنًا باهظًا للأخطاء الفادحة التي ارتكبتها بعض بنوك هاي ستريت ، والتي بلغت ذروتها في الأزمة المالية شبه المروعة لعام 2008.

من عام 2008 حتى نهاية عام 2021 ، أدى مزيج من التخفيضات الهائلة في أسعار الفائدة وطباعة مليارات الجنيهات من قبل بنك إنجلترا (لدعم الاقتصاد) إلى توفير نقدي كتعزيز للثروة مثل الاستثمار في مراوغة لوس كريستيانوس بالوقت في تينيريفي.

لم تكن البنوك تريد أموالنا أو تحتاج إليها كمدخرين – يمكنهم اقتراضها بأسعار زهيدة في أسواق المال بالجملة – وبالتالي عرضت علينا الفول السوداني بالفائدة. تعافوا وتعثرنا.

كانت رسالتهم “شئنا أم قطعيها”. اختار معظمنا أن يحبها. لماذا؟ شعور بالولاء لبنكنا؟ ربما. ولكن على الأرجح لأن الحصافة مغروسة في حمضنا النووي المالي.

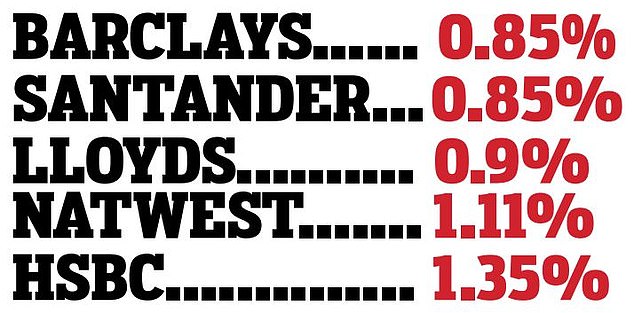

معدلات Paltry: يدفع Barclays و Santander 0.85٪ بينما يدفع Lloyds و NatWest 0.9٪ و 1.11٪ على التوالي على حسابات الوصول السهل

اليوم ، على الرغم من حقبة جديدة من معدلات الفائدة المرتفعة التي شهدت ارتفاع أسعار الفائدة المصرفية من 0.1 في المائة إلى 5 في المائة في غضون 18 شهرًا ، ما زلنا نتعرض لضرب رؤوسنا من قبل المجارف المليئة بالأرباح للشركات الكبيرة. البنوك.

نعم ، لقد تحسنت معدلات الادخار ، ولكن ليس بالمبلغ الذي كان ينبغي عليهم فعله.

إنها حالة مروعة وخيانة – وهي حالة سلطت عليها The Mail الضوء باستمرار منذ ديسمبر 2021 عندما بدأت دودة أسعار الفائدة في التحول.

منذ ثمانية عشر شهرًا في The Mail on Sunday ، دعوت “البنوك الجشعة للتخلص من… ومكافأة المدخرين الآن”.

بعد شهرين ، حذرنا من ارتكاب “السطو الوقح على بنك” ضد المدخرين.

في نهاية العام الماضي ، كشفنا عن اتساع الفجوة بين معدلات القروض والادخار والأرباح الناتجة التي كانت البنوك تحققها – في المقام الأول على حساب المدخرين.

في مارس من هذا العام ، كشف Money Mail أن أحد البنوك كان يرفض حتى تمرير زيادات في الأسعار ما لم يتصل العملاء هاتفياً وطلبوا ذلك.

للأسف ، لم تنته الحكومة إلا الآن لحقيقة أن البنوك لم تكن تلعب بشكل عادل مع أموال المدخرين طوال هذا الوقت.

وأن ظلم البنوك قد ساهم جزئيًا في الحريق التضخمي الذي أحدث فجوة في التمويل الأسري حاليًا ويهدد صحة الاقتصاد البريطاني.

ويرجع ذلك إلى أن معدلات الادخار المكبوتة تقلل من ميل بعض الأسر إلى ادخار الأموال من أجل المستقبل – وهذا يشجعهم ضمنيًا على إنفاق المزيد.

بالضبط عكس ما تريده الحكومة وبنك إنجلترا حيث يحاولان القضاء على التضخم.

أخبر المستشار جيريمي هانت مجلس العموم هذا الأسبوع أنه حذر رؤساء البنوك الكبرى من أنهم يواجهون إجراءات صارمة إذا لم يبدأوا في تمرير معدلات أعلى للمدخرين.

تغيير قصير: لا يزال المدخرون يتعرضون للضرب على رؤوسهم من قبل مجارف البنوك الكبيرة المحملة بالربح لأنها ترفض نقل فوائد رفع أسعار الفائدة

وقال إن الأمر يستغرق وقتًا طويلاً جدًا حتى يستفيد المدخرون من أسعار الفائدة المرتفعة ، خاصة أولئك الذين لديهم حسابات ادخار فورية.

وأضاف: “لقد أثرت هذه المشكلة مع البنوك عندما التقيت بهم وأنا أعمل على حل لأنها قضية تحتاج إلى حل”.

وقد أيدت تصريحاته من قبل داونينج ستريت. وقالت: “نتوقع تمامًا أن تمر البنوك من خلال معدلات أعلى للمدخرين ، ونحن نعمل عن كثب مع هيئة السلوك المالي (الجهة المنظمة للمدينة) ، التي نعلم أنها تراقبها عن كثب”.

إن الدليل على تباطؤ البنوك عندما يتعلق الأمر بتمرير معدلات أعلى للمدخرين لا يمكن دحضه.

بالأمس ، طلبنا من Anna Bowes من فريق Savings Champion لفحص الأسعار النظر في المعدلات التي تدفعها البنوك الكبرى على حسابات التوفير ذات الوصول الفوري التي أشار إليها المستشار – سواء الآن أو في ديسمبر 2021 ، قبل زيادة سعر الفائدة المصرفية من 0.1٪. إلى 0.25 في المائة.

في عام 2021 ، كان كل من باركليز وإتش إس بي سي ولويدز وسانتاندير يدفعون فائدة بنسبة 0.01 في المائة على حسابات الوصول الفوري – أي 1 جنيه إسترليني سنويًا مقابل 10 آلاف جنيه إسترليني من المدخرات. ثم كان التضخم يسجل عند 7.4 في المائة.

اليوم ، مع معدل الفائدة البنكي عند 5 في المائة ، يدفع باركليز وسانتاندير 0.85 في المائة بائسة بينما تدفع لويدز ونات ويست أكثر قليلاً – بحد أدنى 0.9 في المائة و 1.11 في المائة على التوالي.

حقق HSBC المزيد ، حيث حصل العملاء حاليًا على 1.35 في المائة. من المتوقع أن يرفع البنك معدلات الادخار مرة أخرى في اليومين المقبلين. يبلغ معدل التضخم اليوم 8.7 في المائة.

السيدة باوز لا تتراجع عن انتقادها للبنوك. وقالت غاضبة: “من الصواب تمامًا أن يُطلب من البنوك دعم أفكارها ومعاملة المدخرين بإنصاف”.

ومع ذلك ، فهي تعتقد أن التهديدات من السيد هانت لن تكون كافية على الأرجح. إنها تود أن تتلقى البنوك تعليمات من قبل المنظم لإخبار المدخرين في هذه الحسابات المحتضرة أنه يمكنهم كسب الكثير من خلال تحويل أموالهم إلى مكان آخر – تدفع بعض حسابات الوصول السهل المنافسة 4 في المائة زائد.

وأضافت: “يعتقد العديد من المدخرين المخلصين أن بنكهم في هاي ستريت يدفع سعرًا عادلًا”. “هذا ببساطة ليس هو الحال”.

مع دخول قواعد واجبات المستهلك الجديدة حيز التنفيذ في نهاية شهر يوليو ، قد تطلب هيئة السلوك المالي (FCA) من البنوك أن تفعل بالضبط ما تطلبه السيدة Bowes.

الضرر: ساهم جشع البنوك جزئيًا في حريق التضخم الذي أدى حاليًا إلى إحداث فجوة في تمويل الأسرة وتهديد صحة الاقتصاد البريطاني

أو يمكن أن تفرض عقوبات أكثر شدة على البنوك إذا اعتقدت أن ولاء المدخرين يتم إساءة استخدامه – بالطريقة نفسها التي استفادت بها شركات التأمين من حاملي وثائق التأمين المخلصين من خلال فرض أقساط عليهم أعلى من العملاء الجدد (قواعد هيئة السلوك المالي الجديدة تحظر هذا الآن) .

مثل هانت ، تعتقد بارونة ألتمان ، بطلة المستهلك ، أنه كلما اختار الناس الادخار بدلاً من الإنفاق ، سيكون من الأسهل التغلب على التضخم.

ولكن مع عدم قيام البنوك بنقل فائدة أسعار الفائدة المرتفعة للمدخرين ، فإنها تخشى أن يميل بعض الناس إلى القيام بالعكس: الإنفاق بدلاً من الاحتفاظ بالمال في البنك.

للتسجيل ، قالت البارونة ألتمان إنها مسرورة لأن الحملة من أجل معدلات ادخار أفضل من قبل كل من Money Mail و The Mail on Sunday قد “سمعت” من قبل السيد Hunt.

طلبت بالأمس من البنوك الخمسة الكبرى التعليق على التهديد بشن حملة تنظيمية إذا لم يبدأوا في تمرير معدلات أعلى للمدخرين. استجاب فقط HSBC و Santander. احتفظ الآخرون بشتوم. يقول كل شيء حقا.

اهتز سانتاندر قائلاً إن الأمر أخذ “العديد من العوامل” في الاعتبار عند تحديد معدلات الادخار. وأضافت: “عند اتخاذ قرارات التسعير ، نريد التأكد من أننا نقدم مستوى الاستثمار في خدماتنا الذي يتوقعه العملاء”. كيو؟

قال HSBC إن كل منتج ادخاري يقدمه قد شهد زيادة في سعر الفائدة. وقالت أيضًا إنها ملتزمة “بدعم العملاء” في تشجيعهم على “بدء عادة ادخار إيجابية والادخار نحو الأهداف طويلة المدى”.

كلمات رائعة ، على الرغم من أن 1.35 في المائة لا تستحق الغناء من فوق سطح مقرها الرئيسي الذي سيتم إيقاف تشغيله قريبًا في كناري وارف بلندن.

ومع ذلك ، فإن تشجيع عادات الادخار الإيجابية هو ما يجب أن تفعله جميع البنوك – ولا يمكن تحقيق ذلك إلا من خلال دفع معدلات أفضل.

المدخرين يستحقون أفضل ، أفضل بكثير. هذا ما قلناه قبل 18 شهرًا. وهذا ما نقوله اليوم.

ما لم تسحب البنوك أصابعها وتبدأ في رفع أسعار الفائدة على الفور ، يجب على المنظم أن يثقل كاهلهم ويفرض عليهم غرامات باهظة.

قد تكون بعض الروابط في هذه المقالة روابط تابعة. إذا نقرت عليها ، فقد نربح عمولة صغيرة. يساعدنا ذلك في تمويل This Is Money ، وجعله مجانيًا للاستخدام. نحن لا نكتب مقالات للترويج للمنتجات. لا نسمح لأي علاقة تجارية بالتأثير على استقلالنا التحريري.

اترك ردك