بريان دنيهي: نشهد مخاض الموت لدورة 40 عامًا من انخفاض أسعار الفائدة وتراجع التضخم

بريان دينيهي هو المدير الإداري لمنصة الأبحاث FundExpert ، وعندما غزت روسيا أوكرانيا العام الماضي ، أوصى المستثمرين بالانتقال إلى 50 في المائة من السيولة النقدية.

تسبب “الإنذار الأحمر” وخطته المكونة من 10 خطوات للمستثمرين القلقين بشأن انخفاض المحفظة في حدوث ضجة ، لأنها تتعارض مع نصيحة الاستثمار المعتادة بعدم البيع مع هبوط الأسواق.

مرت الأسواق بعام حار في عام 2022 ، لكنها استعادت بعض مكاسبها منذ ذلك الحين – وكان مؤشر فوتسي 100 أحد أسواق الأسهم الرئيسية الوحيدة التي حققت أداءً إيجابيًا.

إذن ، ماذا يقول برايان الآن وكيف ينظر إلى مكالمته بعد فوات الأوان؟

بعد مرور أكثر من عام ، يتمسك بريان برأيه القائل بأن المستثمرين يجب أن يحصلوا على 50 في المائة من السيولة ، حيث تبدأ اللعبة النهائية لسوق صاعد لمدة 40 عامًا.

يشرح لماذا يحتاج المستثمرون إلى تعديل تفكيرهم مع استمرار حدوث صدمات السوق ، وأين يضعون نسبة الـ 50 في المائة التي لا تزال مستثمرة.

غزت روسيا أوكرانيا في 24 فبراير 2022 وفي ذلك اليوم أوصيت المستثمرين بالانتقال إلى 50 في المائة نقدًا.

لماذا؟ كيف تعمل بها؟ وماذا ينتظرنا؟

لقد تعرضنا بالفعل لخطر الوباء ، ولم تنهار الأسواق بعيدًا عن الأنظار.

ثم جاءت الحرب والمخاطر المتصاعدة للتضخم وأسعار الطاقة وإمداداتها والإمدادات الغذائية والضغط المتجدد على مجموعة من سلاسل التوريد الأخرى.

وُضِع اكتساح نقاط الضعف هذا على قمة سوق صاعدة في الولايات المتحدة مدتها 40 عامًا ، والتي كانت بطبيعتها تتمتع بمرونة محدودة للتعامل مع الأزمات الجديدة ، لكنها خلقت تهاونًا خطيرًا بشأن مخاطر الاستثمار.

لم يكن من الضروري فقط سحب الأموال من على الطاولة ، ووضع 50 في المائة من محفظتك الاستثمارية بأمان نقدًا. كان من الضروري أيضًا للمستثمرين تعديل تفكيرهم.

على سبيل المثال ، كنت بحاجة إلى قبول الضعف الكبير في نهاية هذه الدورة الاستثمارية الطويلة جدًا.

أنت أيضًا بحاجة إلى عمليات لتحديد المقتنيات الضعيفة (الاختبار الليلي ، حيث تتخيل أن جميع استثماراتك قد بيعت فجأة دون علمك وعليك أن تقرر أيها ستعيد شرائها) ، والحد من الخسائر (استراتيجية وقف الخسارة).

حرب أوكرانيا: التقى رئيس الوزراء ريشي سوناك بالرئيس فولوديمير زيلينسكي في تشيكرز هذا الشهر

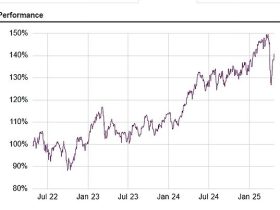

منذ اليوم الذي بدأت فيه الحرب ، ارتفع مؤشر FTSE World بالجنيه الإسترليني بنسبة 2 في المائة ، وانخفض مؤشر S&P 500 بنسبة 4 في المائة ، وارتفع مؤشر FTSE All-Share بنسبة 1 في المائة ، وانخفض مؤشر FTSE Small Cap بنسبة 14 في المائة ، وانخفضت سندات الذهب المرتبطة بالمؤشر بنسبة 35 في المائة.

إنها مجموعة متنوعة من النتائج ، ولكن بعد فوات الأوان ، تظهر أن الحصول على 50 في المائة نقدًا لم يكن استراتيجية رهيبة.

والأفضل من ذلك ، أنك تتلقى الآن ما يقرب من 4 في المائة في صندوق نقدي.

> تحقق من أفضل معدلات الادخار في جداول This is Money

التحذيرات المبكرة الكلاسيكية لنهاية الدورة: ما يجب مراقبته

سلطت الحرب الضوء الساطع على خطر التضخم الذي كان يتلاشى بالفعل.

يشير التاريخ إلى أنه عندما تتقلب أسعار الفائدة وتتحسن ، فإن النتيجة ليست تذمرًا بل انفجارًا. الأشياء تتكسر – الأسواق والاقتصادات والشركات.

بدأت الأمور في الانهيار قبل الجائحة ، مع بعض الإنذارات المبكرة الكلاسيكية لنهاية الدورة ، والتي سلطنا الضوء عليها بانتظام.

من 2018-2020 كانت هذه مجرد بعض الانهيارات: Woodford و GAM و Greensill و Credit Suisse و H20 و Wirecard.

وقد نشأت هذه بسبب واحدة أو أخرى من الإفراط في الثقة والرضا عن النفس ، والديون الهائلة وعدم السيولة ، أو غيرها من المشاكل الخطيرة.

لكن كان هناك خيط واحد مشترك. هذه هي أعراض نهاية دورة طويلة من هبوط أسعار الفائدة ، وفي العقد الذي بدأ منذ عام 2009 ، تجربة متهورة من قبل البنوك المركزية.

رفع بنك إنجلترا سعر الفائدة القياسي – المعروف باسم السعر الأساسي – على طول الطريق من 0.1 في المائة في نهاية عام 2021 إلى 4.5 في المائة في مايو 2023

سريعًا إلى الأمام حتى عام 2022. ومن الغريب أن الانهيار في بعض الأصول “منخفضة المخاطر” كان بمثابة الصدمة الحقيقية في عام 2022.

في مرحلة ما ، تجاوزت السندات البريطانية المرتبطة بمؤشر ، أحد أكثر الاستثمارات عقلانية في العالم ، 50 في المائة.

تم الكشف عن نقاط الضعف في السباكة المالية في العالم – وكانت ولا تزال مشكلة عالمية. كان انحراف المملكة المتحدة مجرد الكشف الأول.

إن الانخفاض الحاد في أصول العملة المشفرة في عام 2022 ، وبعض الأمثلة على النشاط الاحتيالي ، بالكاد يُصنف على ذكرها لأنها كانت متوقعة للغاية (وقد توقعتها بالفعل أنا والعديد من الآخرين).

في وقت سابق من هذا العام ، قلت: “في عام 2023 يجب أن تتوقع انهيارات مماثلة ، مستمدة من مزيج من الاحتيال والنماذج المالية التي تم بيعها بشكل خاطئ والتي تعتمد على الرياضيات الوهمية ، وشركات الزومبي المبنية على أكوام من الديون الرملية.”

لم تكن توقعاتنا بخيبة أمل.

في 8 مارس 2023 ، تم الكشف عن سلسلة كلاسيكية للبنك. يحدث تهافت البنك عندما يشعر المودعون في أحد البنوك أو مجتمع البناء بالذعر لسحب أموالهم ، كما حدث مع نورثرن روك في سبتمبر 2007.

الآن جاء دور بنك وادي السيليكون ، وهو ليس اسمًا معروفًا على نطاق واسع في المملكة المتحدة ، على الرغم من أنه كان بنكًا لأصحاب المليارات من أصحاب المليارات في مجال التكنولوجيا في كاليفورنيا. انهارت!

لماذا؟ لأنه لمواجهة السحوبات ، كان عليهم بيع أصولهم في سندات حكومية أمريكية. هذه فئة أصول أخرى فائقة الأمان ، لكنها عانت من خسائر حادة في عام 2022. تلك الخسائر هي التي أصابت SVB عندما كان لا بد من بيع هذه السندات “الآمنة”.

بعد عمليات سحب مماثلة من المودعين حتى 10 مارس 2023 ، كان دور Signature Bank هو الصعود إلى أعلى. كان هذا ثاني أكبر مصرفي في صناعة العملات المشفرة. وتبعهم آخرون.

> لماذا تفلس تدريجيا – ثم فجأة – بعض البنوك الأمريكية

ما التالي؟ وإذا كنت مستثمرًا بنسبة 50٪ ، فأين تضع هذه الأموال؟

يعتقد بعض المعلقين أن الأحداث الموصوفة أعلاه هي أحداث فردية وخصوصية. لكن بمجرد حصولك على سلسلة من الأحداث التي تبدو غير مرتبطة ، ألا يحدث أن يكون هناك نمط؟

بالطبع هذه ليست خصوصية. أولئك الذين ما زالوا يشعرون بالضيق من الاسترخاء يفقدون النقطة الأكبر. هذه هي آلام الموت لدورة استمرت 40 عاما من هبوط أسعار الفائدة وهبوط التضخم.

إن التفكيك الضروري للرضا عن الذات ، وتقييمات الفقاعة في الأسهم الأمريكية ، والديون الجبلية (والاحتيال والفساد في بعض الأحيان) لا يزال أمامه طريق.

كم من الوقت قد يستغرق ذلك غير معروف ، ولكن ربما سنوات.

من أين ستظهر “الصدمة” التالية؟ كانت سندات سندات آمنة مرتبطة بالمؤشر في عام 2022 ، ثم بنوك آمنة في عام 2023 ، بسبب الخسائر في السندات الحكومية الأمريكية الآمنة.

بنوك الظل؟ أملاك تجارية؟ لا يجب أن تكون الصدمة مالية – فقد تكون تصعيدًا للحرب ، أو الهجمات الإلكترونية ، أو الوباء ، أو المناخ. القائمة محدودة فقط بخيالك.

لا أحد يعلم. فقط تذكر أن هناك هشاشة أساسية أساسية ، ويجب أن تكون مستعدًا للتصرف.

في غضون ذلك ، فإن الاحتفاظ بنسبة 50 في المائة نقدًا ، وكسب 4 في المائة ، ليس من أسخف شيء يمكن القيام به.

ماذا عن أولئك السعداء بالمخاطرة أكثر؟

بالنسبة لأولئك القريبين من السوق والواثقين من قدرتهم على تطبيق وقف الخسارة ، أو مجرد المحتوى الذي ينطوي على مخاطر أعلى ، فقد لا يكون الاحتياطي النقدي الكبير مناسبًا.

لكنني أعتقد أن معظم مستثمري التجزئة يجب أن يفكروا في ترجيح نقدي كبير في محفظتهم ، إذا لم يكن لديهم بالفعل واحدة.

أين يجب أن تستثمر 50٪؟

إذن أين يجب أن تذهب نسبة الـ 50 في المائة المستثمرة؟ هذه بعض الاقتراحات.

آسيا بشكل عام: لم تكرر البنوك المركزية في آسيا الأخطاء الإجمالية لتلك الموجودة في الغرب ، والتضخم أقل إلى حد ما. هذا ، والتقييمات الأكثر جاذبية ، تشجعني على شراء صندوق آسيوي ذي قيمة.

اليابان: تعتبر التقييمات المنخفضة واحتمالية ارتداد العملة أمرًا جذابًا. إذا لم تكن قد فعلت ذلك بالفعل ، فاتبع خطى وارن بافيت واشترِ صندوقًا على غرار القيمة ، أو شركات أصغر.

الصين: سوق الأسهم الناشئة من سوق هابطة لمدة 15 عامًا ، ومع وجود حكومة ما بعد الإغلاق ، تركز الآن على إعادة بناء النمو. شراء صندوق مع التركيز على المستهلك الصيني.

السلع: سواء كانت مدفوعة بعودة ظهور الصين ، أو تخضير الكوكب ، أو إعادة بناء البنية التحتية الفيكتورية ، فإن زيادة الطلب مجتمعة بقيمة نقص العرض ستحفز مخزونات السلع الأساسية.

الذكاء الاصطناعي: حققت الأسهم التقنية الأكبر أداءً جيدًا في الآونة الأخيرة ، وأقل من ذلك بالنسبة لشركات الذكاء الاصطناعي الأصغر. مع ظهور الإمكانات طويلة المدى بشكل أكثر وضوحًا ، قم بشراء صندوق ذكاء اصطناعي متخصص لزاوية من محفظتك.

> اقرأ عمود Brian Dennehy الأصلي من عام 2022: “الانتقال إلى 50٪ نقدًا”: وقت تنبيه أحمر للمستثمرين

> اقرأ وجهة النظر البديلة: كيف تستثمر وتحافظ على هدوئك في ظل صدمة سوق الأسهم

قد تكون بعض الروابط في هذه المقالة روابط تابعة. إذا قمت بالنقر فوقها ، فقد نربح عمولة صغيرة. يساعدنا ذلك في تمويل This Is Money ، وجعله مجانيًا للاستخدام. نحن لا نكتب مقالات للترويج للمنتجات. لا نسمح لأي علاقة تجارية بالتأثير على استقلالنا التحريري.

اترك ردك