Investing.com – إن الارتفاع الكبير في أصول صناديق أسواق المال، والذي وصل إلى مستويات قياسية، يعرض المستثمرين لمخاطر إعادة الاستثمار مع تحول بنك الاحتياطي الفيدرالي نحو دورة خفض أسعار الفائدة.

في حين أن الاحتفاظ بالنقود قد وفر عوائد مستقرة في السنوات الأخيرة، فقد يواجه المستثمرون الآن عوائد متناقصة مع انخفاض أسعار الفائدة، مما يخلق تحديا لإعادة الاستثمار بعوائد مماثلة، حسبما أشار استراتيجيو ويلز فارجو في تقرير حديث.

تعتبر مخاطر إعادة الاستثمار مصدر قلق رئيسي. قد يواجه المستثمرون الذين يكسبون حاليًا ما يقرب من 5٪ من المراكز النقدية في صناديق سوق المال صعوبة في العثور على خيارات مماثلة منخفضة المخاطر ذات عوائد معادلة مع استمرار انخفاض الأسعار.

عند الحديث عن المدى الطويل، ينشأ خطر مختلف ــ العبء النقدي على أداء المحفظة. تاريخياً، تفوقت الأصول ذات المخاطر العالية مثل الأسهم على النقد بشكل كبير. يسلط تحليل ويلز فارجو الضوء على أن مليون دولار أمريكي تم استثمارها في الأسهم الصغيرة في عام 1926 كان من الممكن أن ينمو إلى 62 مليار دولار، في حين أن نفس الاستثمار في سندات الخزانة، وهو بديل نقدي شائع، كان سيصل إلى 24 مليون دولار فقط خلال نفس الفترة.

يقول التقرير: “على أساس معدل المخاطر ومقاس بنسب شارب، تظهر دراستنا لافتراضات سوق رأس المال طويلة الأجل أن الأسهم الأمريكية قد فاقت العوائد النقدية على المدى الطويل”.

“لقد أفادت قوة العوائد المركبة بشكل عام الأصول الأكثر خطورة مثل الأسهم، بينما تركت النقد في وضع غير مؤات بالنسبة للمستثمرين على المدى الطويل. ولذلك، فإننا نحذر المستثمرين من تجنب استخدام النقد كاستراتيجية استثمارية طويلة الأجل أو تخصيص كبير.

بالنسبة للمستثمرين الذين يعيدون النظر في محافظهم الاستثمارية ذات السيولة النقدية العالية، ينصح Wells Fargo بالتنويع عبر فئات الأصول لتحقيق التوازن بين المخاطر والعائد.

وفي حين أنه قد يكون من المغري التحول بقوة إلى الأصول ذات المخاطر العالية، يشير التقرير إلى أن إعادة التخصيص الاستراتيجي، مثل متوسط التكلفة بالدولار في محفظة متنوعة، يمكن أن توفر إمكانات النمو مع تخفيف المخاطر. يمكن أن يساعد هذا النهج المستثمرين على التغلب على المخاطر المرتبطة بانخفاض أسعار الفائدة أثناء تحديد أهداف مالية طويلة المدى.

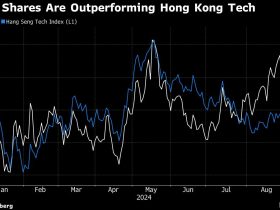

شهدت سوق الأسهم تقلبات كبيرة خلال الأشهر القليلة الماضية. انخفض هذا الانخفاض من حوالي 5670 إلى 5150 بين يوليو وأغسطس، قبل أن يرتفع مرة أخرى إلى ما يقرب من 5650 بحلول نهاية أغسطس.

ثم انخفض إلى ما يقرب من 5400، تلاه انتعاش إلى أعلى مستوياته على الإطلاق. كان هذا التقلب مدفوعًا إلى حد كبير بمعركة بين المخاوف بشأن الركود المحتمل والآمال في الهبوط الناعم.

وتشمل العوامل المساهمة تباطؤ الاقتصاد، والتحولات في السياسة النقدية، والانتخابات المقبلة. ويتساءل البعض الآن عما إذا كان الركود الاقتصادي أو ركود الأرباح قادماً.

ومع ذلك، يعتقد الاستراتيجيون في Wells Fargo أن التوقعات الحالية تشير إلى تباطؤ معتدل بدلاً من الركود الكامل، مع توقع حدوث انتعاش بحلول أواخر عام 2025.

اترك ردك