من المقرر أن تجتمع لجنة السوق المفتوحة الفيدرالية التابعة لمجلس الاحتياطي الفيدرالي اليوم، ومع انخفاض معدل التضخم إلى معدل سنوي يبلغ 2.5%، يتوقع الرأي السائد أن يبدأ البنك المركزي في خفض أسعار الفائدة. وقد أبقى بنك الاحتياطي الفيدرالي على أسعار الفائدة الرئيسية عند نطاق 5.25% إلى 5.50% منذ يوليو/تموز من العام الماضي، استجابة لارتفاع التضخم على مدى أجيال.

ويتوقع أغلب المراقبين لبنك الاحتياطي الفيدرالي أن يوافق محافظو البنك على خفض أسعار الفائدة بمقدار 25 نقطة أساس، أو 0.25%. ورغم أن هذا الخفض متواضع، فإنه من شأنه أن يمثل نهاية سياسة نقدية متشددة استمرت 14 شهراً.

وبالنسبة لبنك أوف أميركا، من المرجح أن يوفر اجتماع بنك الاحتياطي الفيدرالي حافزًا للأسواق. وأشار أوسونج كوان، استراتيجي الأسهم في البنك، إلى أنه “من المتوقع أن يبدأ بنك الاحتياطي الفيدرالي رسميًا هذا الأسبوع دورة خفض أسعار الفائدة بعد أطول فترة تجميد في تاريخه”. وأضاف: “نتوقع أن يخفض بنك الاحتياطي الفيدرالي أسعار الفائدة بمقدار 25 نقطة أساس، لكن الأسواق ترى احتمالًا مرتفعًا نسبيًا لخفضها بمقدار 50 نقطة أساس. وفي رأينا، لا تبرر البيانات خفضًا بمقدار 50 نقطة أساس حيث لا يزال النشاط سليمًا. ومع ذلك، فإن حالة عدم اليقين في السوق بشأن 25 أو 50 نقطة أساس تعني أن الاجتماع سيكون حافزًا للتداول …”

وفي الوقت نفسه، وعلى هذه الخلفية، يبدي محللو بنك أوف أميركا تفاؤلاً بشأن سهمين بعينهما، ويتوقعون احتمالات ارتفاع كل منهما بأرقام مزدوجة. وقد استخدمنا قاعدة بيانات TipRanks لمعرفة ما إذا كانت هذه التوقعات تتوافق مع آراء محللي وول ستريت. دعونا نلقي نظرة فاحصة.

هيوليت باكارد إنتربرايز (إتش بي إي)

أول سهم في قائمتنا المدعومة من بنك أوف أميركا هو Hewlett Packard Enterprise، وهي شركة انبثقت عن Hewlett-Packard في عام 2015. ورثت HPE أعمال الخوادم والتخزين والشبكات من شركتها الأم، وأدرجتها في البورصة على مسؤوليتها الخاصة. تقدم الشركة الآن مجموعة من الحلول، لكل شيء بدءًا من جمع البيانات والاستخبارات، إلى أمان البيانات، إلى الحوسبة السحابية، إلى عمليات السحابة الهجينة. كل هذه خدمات مطلوبة بشدة من شركات الذكاء الاصطناعي والمطورين – والطفرة في الذكاء الاصطناعي تعد بنعم لشركة HPE.

في صفقة من المؤكد أنها ستحظى بقدر كبير من الاهتمام، تعمل شركة HPE على استكمال عملية استحواذها على Juniper Networks. ومن المتوقع أن تجلب الصفقة التي تبلغ قيمتها 14 مليار دولار مزايا إلى قدرات HPE في مجال الحوسبة السحابية والشبكات المعتمدة على الذكاء الاصطناعي، وأن تزيد من أرباحها في العام الأول بعد إتمام الصفقة. ومن المتوقع أن يتم الانتهاء من صفقة Juniper قبل نهاية هذا العام.

في بداية هذا العام، قامت شركة HPE بتعيين مديرة مالية جديدة، ماري مايرز، التي عملت سابقًا في الشركة الأم للشركة. تتمتع مايرز بسمعة طيبة في تعزيز الابتكار والأداء، وتشمل مهمتها في HPE خفض التكاليف وتحسين الكفاءة.

وعلى الجانب المالي، أثبتت خطوط منتجات الذكاء الاصطناعي القوية التي تقدمها HPE، والتحسن الدوري المستمر في آفاق قطاع الذكاء الاصطناعي، أنها محرك للإيرادات في الربع الثالث من السنة المالية 2024 (الربع الأول من يوليو) الذي تم الإبلاغ عنه مؤخرًا. فقد ارتفع صافي إيرادات الشركة بنسبة تزيد قليلاً عن 10% على أساس سنوي، ليصل إلى 7.7 مليار دولار، متجاوزًا التقديرات بنحو 40 مليون دولار. وفي المحصلة النهائية، حققت HPE ربحًا قدره 50 سنتًا للسهم وفقًا للمقاييس غير المحاسبية المقبولة عمومًا، وهو رقم يفوق التوقعات بنحو 3 سنتات للسهم.

يتعين على المستثمرين المهتمين بالعائدات أن يلاحظوا أن شركة HPE أعلنت أيضًا عن دفع أرباحها التالية، بواقع 13 سنتًا للسهم العادي. ومن المقرر أن يتم دفع هذه الأرباح في الثامن عشر من أكتوبر/تشرين الأول القادم، وتبلغ سنويًا 52 سنتًا للسهم العادي، وتعطي عائدًا مستقبليًا جيدًا بنسبة 2.9%.

بالنسبة لمحلل بنك أوف أميركا الحاصل على خمس نجوم وامسي موهان، فإن هذا السهم يجلب العديد من المزايا القوية. في مراجعته، وضع موهان هذه المزايا بوضوح، وكتب، “نحن ننظر إلى الأسهم باعتبارها جذابة لأننا نرى الفرصة لـ (1) تخفيضات كبيرة في التكاليف مدفوعة بمديرة مالية جديدة اسمها ماري مايرز بسجل حافل في HPQ، (2) التعافي الدوري عبر الخوادم والتخزين وخاصة الشبكات، (3) الإيرادات وزيادة تآزر التكلفة مع الاستحواذ القادم على Juniper، (4) تعافي هامش الحوسبة عالية الأداء (HPC) من مستويات منخفضة و(5) الاستفادة من الذكاء الاصطناعي مع زيادة الطلب على المؤسسات/الدول”.

وتدعم هذه العوامل رفع موهان تصنيفه للسهم من محايد إلى شراء. ويشير هدفه السعري، الذي حدده عند 24 دولاراً، إلى أن السهم سوف يرتفع بنسبة 32% في العام المقبل. (لمشاهدة سجل موهان، انقر هنا)

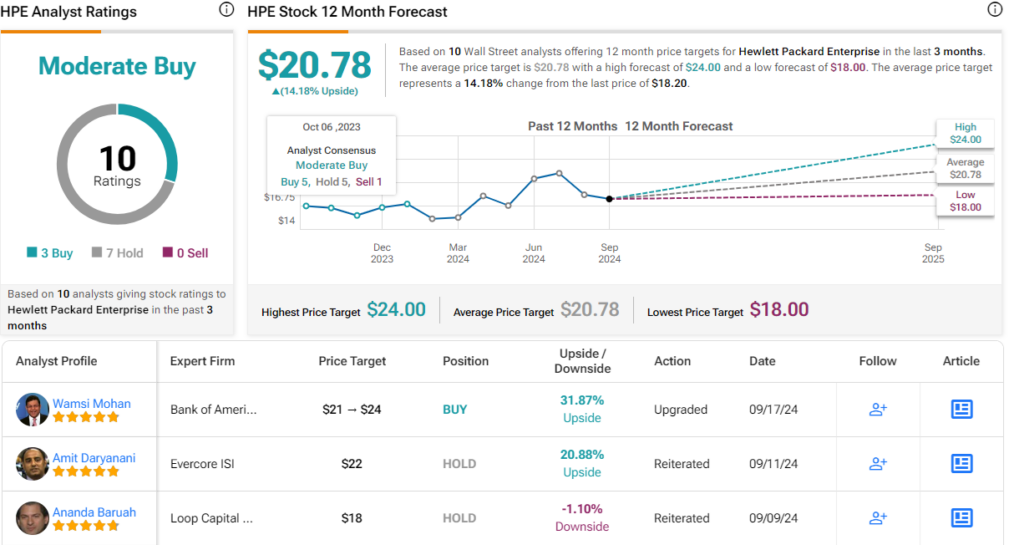

الآن ننتقل إلى بقية السوق، حيث حصلت شركة HPE على تصنيف شراء معتدل بناءً على 10 مراجعات تتضمن 3 عمليات شراء و7 عمليات احتفاظ. يتم تداول الأسهم بسعر 18.20 دولارًا ومتوسط السعر المستهدف 20.78 دولارًا يشير إلى إمكانية ارتفاع بنسبة 14% خلال عام واحد. (انظر توقعات سهم HPE)

جي إي فيرنوفا (جي اي في)

الشركة التالية في قائمتنا المعتمدة من بنك أوف أميركا هي شركة أخرى نشأت كشركة فرعية من شركة أم كبيرة. تأسست شركة GE Vernova كشركة مستقلة في وقت سابق من هذا العام، عندما اندمجت الشركة الأم جنرال إلكتريك لأول مرة، ثم فصلت، أقسامها GE Power وGE Renewable Energy. GE Vernova هي شركة طاقة كهربائية، تصنع وتوفر معدات الطاقة، وتوفر خدمات الدعم. تركز الشركة على التكنولوجيا “الخضراء”، ولديها هدف معلن علنًا للوصول إلى الحياد الكربوني في عملياتها ومرافقها بحلول عام 2030. يولد عملاء GE Vernova ما يقرب من 25٪ من كهرباء العالم، مما يضع شركة التكنولوجيا الخضراء هذه في وضع يمكنها من قيادة التحول العالمي إلى طاقة أنظف.

وبالعودة إلى تاريخ تأسيس الشركة الأم، فإن شركة GE Vernova تتمتع بخبرة 130 عامًا في هذا المجال. وتمتلك الشركة ما يقرب من 55 ألف توربين رياح و7 آلاف توربين غازي قيد التشغيل حاليًا، وتوظف أكثر من 75 ألف شخص في أكثر من 100 دولة.

بالإضافة إلى تقنياتها ومنتجاتها الخاصة بتوربينات الرياح والغاز، تقدم شركة GE Vernova أيضًا حلولاً للطاقة الكهرومائية والطاقة النووية وحتى توليد الطاقة البخارية. وكل هذه الحلول تساهم في تلبية الحاجة العالمية للطاقة الكهربائية، ولكل منها مجموعات مختلفة من السمات لتناسب أي موقف يمكن تخيله. تُستخدم حلول الطاقة الكهرومائية من GEV حاليًا مع أكثر من 25% من القدرة المركبة لتوليد الطاقة الكهرومائية في العالم. وتبلغ نسبة المتأخرات في أعمال الخدمات التي تقدمها الشركة 65%، ومن المتوقع أن توفر تدفقًا نقديًا ثابتًا في المستقبل.

أصدرت شركة GE Vernova مجموعتين من النتائج المالية منذ طرحها للتداول العام في الربيع الماضي. أحدث المجموعتين، التي صدرت في يوليو، غطت الربع الثاني من عام 2024 وأظهرت صافي ربح بلغ 8.2 مليار دولار. وفي حين أن هذا أقل من التوقعات بمقدار 60 مليون دولار، فمن المهم أن نلاحظ أن الشركة أبلغت أيضًا عن 11.8 مليار دولار في إجمالي الطلبات، وهو مقياس يبشر بالخير في المستقبل. في المحصلة النهائية، حققت GE Vernova أرباحًا بلغت 4.65 دولارًا للسهم. بلغ الرصيد النقدي للشركة 5.8 مليار دولار، وهو ارتفاع كبير عن 4.2 مليار دولار كانت لدى الشركة وقت فصلها.

ويعتقد أندرو أوبين، وهو محلل آخر من بنك أوف أميركا، أن هذه الشركة تظهر الكثير من القوة الكامنة. ويكتب عن إمكاناتها الإجمالية: “نعتقد أن أسهم GEV يمكن أن تحقق نتائج أفضل في العديد من الأرباع القادمة. ونرى أن حدث المستثمرين في العاشر من ديسمبر/كانون الأول سيكون حافزًا إيجابيًا. ونتوقع أن ترفع الإدارة أهدافها متوسطة الأجل وربما تعلن عن إعادة شراء، نظرًا لتراكم النقد الفائض. ونرى أن نمو الكهرباء في الولايات المتحدة على وشك التسارع وأن GE Vernova تتمتع بتعرض أكبر في الولايات المتحدة مقارنة بنظيراتها”.

وأضاف أوبين، “نظرًا لتقديراتنا الأعلى للنمو والربحية لخدمات الطاقة بالغاز، فإننا نرفع تقديراتنا للأرباح قبل الفوائد والضرائب والإهلاك والاستهلاك لعام 2025 بمقدار 0.5 مليار دولار إلى 3.6 مليار دولار، و2026 بمقدار 1.1 مليار دولار إلى 5.4 مليار دولار. تقديراتنا أعلى بنسبة 16%/أعلى بنسبة 27% من الإجماع الحالي، على التوالي”.

في نظر أوبين، هذا سهم آخر يستحق ترقية تصنيفه من محايد إلى شراء. ويكمل ذلك بسعر مستهدف يبلغ 300 دولار لإظهار ثقته في تحقيق مكاسب سنوية بنسبة 26.5%. (لمشاهدة سجل أوبين، انقر هنا)

بشكل عام، يتمتع هذا السهم الذي تم طرحه للتداول العام مؤخرًا بتصنيف شراء قوي بناءً على 13 مراجعة حديثة تنقسم إلى 12 توصية شراء و1 توصية احتفاظ. ومع ذلك، بالنظر إلى المكاسب الكبيرة التي حققتها الأسهم (بزيادة بنسبة 73% على مدار الأشهر الستة الماضية)، فإن متوسط السعر المستهدف البالغ 238.23 دولارًا يشير إلى أن السهم سيظل محصورًا في نطاق محدد في الوقت الحالي. (انظر توقعات سهم GEV)

للعثور على أفكار جيدة لتداول الأسهم بتقييمات جذابة، قم بزيارة أفضل الأسهم للشراء من TipRanks، وهي أداة تجمع كل رؤى الأسهم من TipRanks.

إخلاء المسؤولية: الآراء الواردة في هذه المقالة هي آراء المحللين المشاركين فقط. المحتوى مخصص للاستخدام لأغراض إعلامية فقط. من المهم جدًا إجراء تحليلك الخاص قبل القيام بأي استثمار.

اترك ردك