قد تبدو فكرة الاستثمار خلال فترة الركود غير منطقية، ولكن صدق أو لا تصدق، يمكن أن تكون فترات الركود فرصًا مربحة بشكل لا يصدق. لماذا؟ حسنًا، ليست كل الشركات حساسة للركود كما قد تعتقد. على سبيل المثال، أرى أن هذين السهمين في مجال الذكاء الاصطناعي هما شركتان مقاومتان للركود بشكل أساسي بفضل مستوياتهما العالية من المرونة.

1. مايكروسوفت

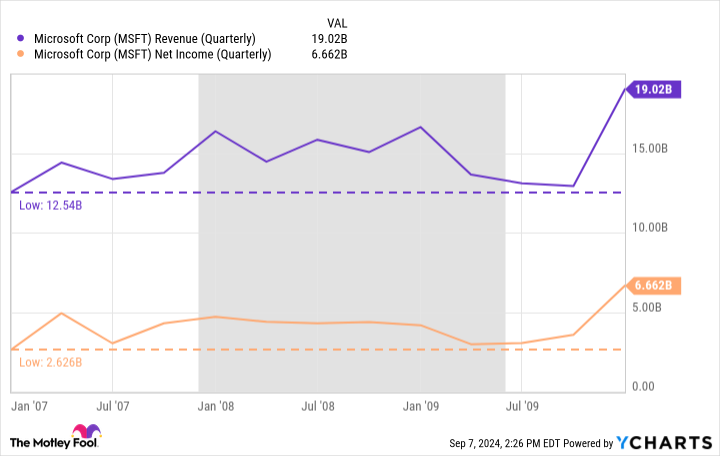

يسلط الرسم البياني أدناه الضوء على مايكروسوفت'س (ناسداك: MSFT) الاتجاهات في الإيرادات والدخل الصافي بين يناير/كانون الثاني 2007 وديسمبر/كانون الأول 2009. وقد اخترت هذه الفترة عمداً لأنها تظهر الصورة قبل وأثناء وبعد الركود العظيم، الذي امتد من ديسمبر/كانون الأول 2007 إلى يونيو/حزيران 2009 (المنطقة المظللة باللون الرمادي من الرسم البياني).

هل لاحظت أي شيء غريب قليلاً في اتجاهات أعمال مايكروسوفت خلال فترة الركود الكبير؟

ورغم أن إيراداتها شهدت بعض التقلبات الملحوظة طيلة فترة الركود العظيم، فإن مبيعات مايكروسوفت ظلت في الواقع أعلى خلال أغلب أرباع ذلك الركود مقارنة بما كانت عليه قبله مباشرة. والأمر الأكثر أهمية هو أن ربحيتها لم تتأثر بشكل واضح أيضاً.

كانت العيب الحقيقي الوحيد الذي أصاب أعمال مايكروسوفت خلال تلك الفترة يتمثل في الانحدار الحاد الذي شهدته في الربع الذي انتهى في الثلاثين من يونيو/حزيران 2009 ـ أي في الفترة التي أعقبت نهاية الركود العظيم. ولكنها انتعشت بشكل مذهل بعد ستة أشهر فقط عندما حققت مبيعات بلغت 19 مليار دولار و6.7 مليار دولار من الأرباح في الربع الثاني من السنة المالية 2010. وكان ذلك بفضل إطلاقها الناجح لنظام التشغيل ويندوز 7.

إن قدرة مايكروسوفت على توليد النمو حتى في أوقات الأزمات الاقتصادية الواسعة النطاق والخروج من الأزمة أقوى تؤكد نجاح الشركة في سعيها الدؤوب نحو الابتكار. وعلى مدى العقود العديدة الماضية، تطورت مايكروسوفت من شركة قوية في مجال برمجيات الكمبيوتر إلى شركة أكثر تنوعًا مع قطاعات تشمل الأجهزة وبرامج الإنتاجية في مكان العمل والحوسبة السحابية والألعاب ووسائل التواصل الاجتماعي والذكاء الاصطناعي.

بالنسبة لي، تعد مايكروسوفت واحدة من أفضل اختيارات الأسهم في قطاع التكنولوجيا، وستظل خيارًا حكيمًا للمستثمرين للشراء حتى خلال فترة الركود.

2. كراود سترايك

سأتفهم الأمر إذا كنت تحك رأسك عند فكرة أن سهم النمو المتقلب مثل كراود سترايك (ناسداك: CRWD) يمكن اعتبار الشركات التي لا تتأثر بالركود محصنة ضد الركود. ولكن إحدى الطرق التي تساعد في تحديد الشركات التي لا تتأثر بالركود هي النظر إلى ما تبيعه الشركة بالفعل. على سبيل المثال، هل تبيع الشركة أشياء يحتاجها الناس بالفعل أم أن بضائعها مجرد سلع لطيفة؟

أعتقد أن خدمات CrowdStrike تندرج تمامًا ضمن فئة “الأشياء التي يحتاجها الناس”. لا تستطيع الشركات حقًا تحمل التخلي عن حماية البيانات والهوية أو أمن الشبكات لمجرد وجود تباطؤ اقتصادي.

وهذا يجعل منصات الأمن السيبراني مثل CrowdStrike أكثر مقاومة للتقلبات الاقتصادية مقارنة بمجالات أخرى في سوق البرمجيات. هل تحتاج إلى بعض الأدلة؟ يوضح العمود الضيق المظلل باللون الرمادي في الرسم البياني أدناه الركود الناجم عن جائحة كوفيد-19 – والذي استمر من فبراير 2020 إلى أبريل 2020.

في بداية الجائحة، بدأت شركة CrowdStrike فترة من النمو المتسارع للمبيعات. بالطبع، كان التأثير الكبير هو احتياج المنظمات المتزايد إلى الأمن السيبراني الأقوى حيث استبدل الموظفون في جميع أنحاء العالم حجرات المكاتب بمواقف العمل من المنزل. ومع ذلك، حتى بعد عدة سنوات من انتهاء مرحلة الأزمة من الجائحة وتلاشي جهود التباعد الاجتماعي، استمرت إيرادات CrowdStrike في الارتفاع، وأصبحت الشركة الآن مربحة باستمرار.

ولنتأمل هنا أيضاً الخلل الذي أصاب تحديث برنامج شركة CrowdStrike مؤخراً، والذي تسبب في انقطاعات كبرى في تكنولوجيا المعلومات لدى العديد من عملائها على مستوى العالم. فقد تصدرت الشركة عناوين وسائل الإعلام لأسابيع، ولم تكن القصص التي تناولتها الصحف جيدة. ولكن في الأسبوع الماضي، أدرك المستثمرون حجم الضرر الذي لحق بشركة CrowdStrike بسبب انقطاع تكنولوجيا المعلومات.

وكما اتضح، فقد نفذت شركة CrowdStrike بسرعة استراتيجيات تشمل حزم دفع مرنة لتشجيع الاحتفاظ بالعملاء. وفي المجمل، تتوقع الإدارة تأثيرًا بقيمة 60 مليون دولار على الإيرادات نتيجة لهذه الحزم. وبالنظر إلى أن شركة CrowdStrike تفتخر بإيرادات سنوية متكررة تبلغ 3.9 مليار دولار، فلن أشعر بالقلق كثيرًا بشأن رياح معاكسة بقيمة 60 مليون دولار. وأعتقد أن هذا يتحدث كثيرًا عن الحاجة إلى خدمات الأمن السيبراني بشكل عام وقدرات شركة CrowdStrike على وجه التحديد.

ونظراً لنجاح CrowdStrike في اجتياز حدثين على غرار أحداث البجعة السوداء في السنوات الأخيرة والحفاظ على مستويات صحية من الإيرادات والأرباح، فإنني أرى السهم كفرصة قوية حتى في أوقات عدم اليقين الاقتصادي.

هل يجب عليك استثمار 1000 دولار في مايكروسوفت الآن؟

قبل أن تشتري أسهمًا في Microsoft، ضع هذا في اعتبارك:

ال مستشار الأسهم في شركة Motley Fool لقد حدد فريق المحللين للتو ما يعتقدون أنه أفضل 10 أسهم هناك 10 أسهم متاحة للمستثمرين للشراء الآن… ولم تكن مايكروسوفت واحدة منها. ومن الممكن أن تحقق الأسهم العشرة التي نجحت في تحقيق هذا الهدف عائدات هائلة في الأعوام المقبلة.

فكر في متى نفيديا لقد قمت بإعداد هذه القائمة في 15 أبريل 2005… إذا استثمرت 1000 دولار في وقت توصيتنا، سيكون لديك 652404 دولارًا!*

مستشار الأسهم يقدم للمستثمرين مخططًا سهل المتابعة للنجاح، بما في ذلك التوجيه بشأن بناء محفظة، وتحديثات منتظمة من المحللين، واختيارين جديدين للأسهم كل شهر. مستشار الأسهم الخدمة لديها أكثر من أربعة أضعاف عودة مؤشر S&P 500 منذ عام 2002*.

شاهد الأسهم العشرة »

*عوائد مستشار الأسهم اعتبارًا من 9 سبتمبر 2024

لدى Adam Spatacco مراكز في Microsoft. لدى Motley Fool مراكز في CrowdStrike وMicrosoft وتوصي بها. توصي Motley Fool بالخيارات التالية: شراء 395 دولارًا أمريكيًا في يناير 2026 على Microsoft وبيع 405 دولارًا أمريكيًا في يناير 2026 على Microsoft. لدى Motley Fool سياسة إفصاح.

الرأي: هذان السهمان في مجال الذكاء الاصطناعي مقاومان للركود تم نشره في الأصل بواسطة The Motley Fool

اترك ردك