إن الاستثمار حتى ببضعة جنيهات شهريًا يمكن أن يساعد في تنمية ثروتك، ولكن مبلغ مقطوع قدره 10000 جنيه إسترليني يجب أن يكون كافيًا لتحقيق بعض العوائد ذات المغزى.

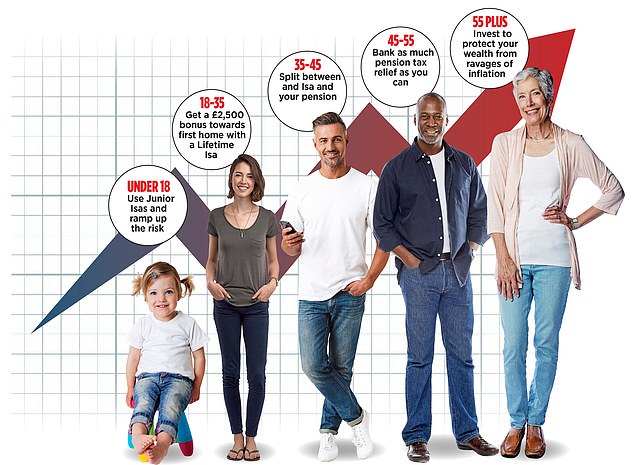

وعلى الرغم من أن بطاقات أعياد الميلاد قد تخبرك بأن “العمر مجرد رقم”، إلا أن الأمر مهم حقًا عندما يتعلق الأمر بتحقيق أقصى استفادة من أموالك. يجب أن تتغير الطريقة التي نستثمر بها مع اقترابنا من تغييرات كبيرة في حياتنا، وتحمل مخاطر أكبر أو أصغر بأموالنا.

يقول تشارلز آمبر، كبير مسؤولي الاستثمار في مجموعة إدارة الثروات سالتوس، إن مفتاح استخدام أموالك بنجاح هو النظر إلى “الأفق الزمني الحقيقي” الخاص بك – فهم متى ولماذا سيتم استخدام الأموال قبل اختيار النوع المناسب من الاستثمار.

أوضح الخبراء ما سيفعلونه بمبلغ 10000 جنيه إسترليني في كل مرحلة من مراحل الحياة لضمان نموها قدر الإمكان

ويقول: هل تدخر لشراء منزل في السنوات القليلة المقبلة؟ متى تخطط للتقاعد؟ هل ترغب في إرسال أي أطفال إلى المدارس الخاصة، وما إلى ذلك؟

ستحتاج أيضًا إلى التفكير فيما إذا كان بإمكانك الاحتفاظ بأموالك دون أن تمسها لمدة خمس إلى عشر سنوات على الأقل أو إذا كان من الأفضل استخدامها لسداد الديون غير المضمونة.

ومع وضع كل هذه العوامل في الاعتبار، سألنا الخبراء عما سيفعلونه بمبلغ 10 آلاف جنيه إسترليني في كل عمر لضمان نموه قدر الإمكان – دون تحمل مخاطر غير ضرورية. هذه هي الاستراتيجيات التي يمكن استخدامها من قبل المستثمرين الجدد وكذلك أولئك الذين لديهم سنوات من الخبرة.

تحت 18

ومع تحول الرسوم الجامعية وودائع الإسكان إلى عبئ متزايد على الشباب، يرغب العديد من الآباء والأقارب في مساعدة الجيل القادم.

حسابات للنظر فيها

لا يدفع معظم الأطفال ضرائب على حسابات التوفير، ولكن إذا كان أحد الوالدين يمنحهم المال، فيجب عليهم التفكير في الآثار الضريبية.

إذا حصل الأطفال على أكثر من 100 جنيه إسترليني من الفوائد على الأموال المقدمة لهم من قبل والديهم، فسيتعين على الوالدين دفع ضريبة بمعدل ضريبة الدخل الخاص بهم على جميع الفوائد إذا كانت تنتهك مخصصات المدخرات الشخصية الخاصة بهم والتي تبلغ 500 جنيه إسترليني (معدل أعلى) دافعي الضرائب) أو 1000 جنيه إسترليني (دافعي الضرائب بالسعر الأساسي).

تشمل الحلول لهذا الأمر برنامج Junior Isa، الذي يسمح لك بتوفير 9000 جنيه إسترليني سنويًا في حساب لطفل دون دفع ضريبة على أي فوائد أو أرباح أو أرباح رأسمالية يتم تحقيقها من خلاله. يتم التحكم في الأموال من قبل الوالدين أو الوصي حتى يبلغ الطفل 18 عامًا.

خيار آخر فعال من حيث الضرائب هو وضع الأموال في المعاش التقاعدي. وبطبيعة الحال، لن يتمكن الطفل من الوصول إلى هذا إلا بعد بلوغه سن التقاعد. ومع ذلك، فإن الأموال ستنمو على مدى عقود، وسيستفيدون من الأموال الإضافية التي تقدمها الحكومة. يمكن لغير دافعي الضرائب مثل الأطفال وضع حد أقصى قدره 2880 جنيهًا إسترلينيًا في معاش تقاعدي، كما يمكن للحكومة زيادة هذا المبلغ بمقدار 720 جنيهًا إسترلينيًا في أي سنة ضريبية واحدة.

الفوائد مذهلة: يمكن أن تحول مبلغ 10 آلاف جنيه إسترليني إلى 332.486 جنيهًا إسترلينيًا بحلول الوقت الذي يصل فيه الطفل إلى سن التقاعد، وفقًا لحسابات مجموعة الاستثمار DIY Bestinvest. كل ما عليك فعله هو وضع الحد الأقصى البالغ 2880 جنيهًا إسترلينيًا سنويًا في Isa حتى يتم استثمار مبلغ 10000 جنيه إسترليني بالكامل. وتفترض الحسابات نمو الاستثمار بنسبة خمسة في المائة، بعد خصم الرسوم.

كيفية الاستثمار أو الادخار

يمكن الاحتفاظ بـ Junior Isa نقدًا أو أسهمًا. في الوقت الحاضر، أسعار الفائدة مرتفعة نسبيا، وهناك بعض المؤسسات الصغيرة، مثل تلك التي تقدمها جمعية البناء بيفرلي، تدفع أكثر من خمسة في المائة.

ومع ذلك، بمجرد أن يخفض بنك إنجلترا أسعار الفائدة، كما هو متوقع على نطاق واسع هذا الصيف، فإنها سوف تصبح أقل قدرة على المنافسة. يقترح معظم الخبراء الماليين أنه إذا كنت تستثمر للأطفال على المدى الطويل، فإن اختيار محفظة متنوعة من الأسهم والأسهم من شأنه أن يعطي عوائد أفضل.

يقول شيريدان أدمانز، رئيس قسم اختيار الصناديق في منصة الاستثمار تيليت: “يتمتع المستثمرون الشباب عمومًا بقدرة أعلى على تحمل المخاطر، مما يجعلهم مناسبين تمامًا للتقلبات التي تصاحب صناديق النمو في كثير من الأحيان”. “لديهم متسع من الوقت للتعافي من أي خسائر قصيرة الأجل.”

يمكنك اختيار فتح Junior Isa على منصة استثمارية مثل Hargreaves Lansdown أو Interactive Investor أو AJ Bell أو Bestinvest، ومن ثم يمكنك تحديد الصناديق المناسبة.

وبدلاً من ذلك، يمكنك استخدام ما يسمى بمستشار robo مثل Nutmeg أو Wealthify، والذي يحدد محفظة لك بناءً على مدى تحملك للمخاطر والإطار الزمني. يمكن أن يكون الصندوق منخفض التكلفة الذي يستثمر في أسهم الشركات في جميع أنحاء العالم نقطة انطلاق جيدة. ويمكن إضافة ذلك إلى أموال أكثر تركيزًا أو تخصصًا.

يقترح جون مور، كبير مديري الاستثمار في شركة إدارة الثروات RBC Brewin Dolphin، وجود متتبع عالمي رخيص مثل iShares MSCI World ETF، الذي يتبع مجموعة مختارة من الأسواق المتقدمة. وتشمل الصناديق الأكثر تركيزا شركة BlackRock Frontiers Investment Trust، المتخصصة في الأسواق الناشئة الصغيرة، كما يقترح Admans.

ومن بين اختياراته الأخرى، لجزء من محفظة متنوعة، شركة Sanlam Global Artificial Intelligence، التي تستثمر في الشركات التي تتمثل أنشطتها الرئيسية في تطوير الذكاء الاصطناعي أو البحث عنه أو استخدامه. كما أنها تستخدم الذكاء الاصطناعي لاتخاذ قرارات الاستثمار.

18-35

حسابات للنظر فيها

يتيح لك برنامج Lifetime Isa إمكانية وضع 4000 جنيه إسترليني سنويًا معفاة من الضرائب في المدخرات أو الاستثمارات، ويضيف مكافأة حكومية بنسبة 25 بالمائة. لذلك، على مدار ثلاث سنوات، يمكن أن تصبح 10000 جنيه إسترليني 12500 جنيه إسترليني قبل أي نمو في الاستثمار

عادةً ما يكون لدى الأشخاص الذين تتراوح أعمارهم بين 18 و35 عامًا القليل من الدخل المتاح، لأنهم غالبًا إما يدرسون أو يسددون قروض الطلاب.

ومع ذلك، لديك الوقت إلى جانبك إذا كنت تستثمر من أجل التقاعد، في حين أن أولئك الذين يتطلعون إلى الادخار من أجل وديعة منزل لديهم حساب خاص متاح يمكن أن يمنحهم مكافأة حكومية.

يتيح لك برنامج Lifetime Isa إمكانية وضع 4000 جنيه إسترليني سنويًا معفاة من الضرائب في المدخرات أو الاستثمارات، ويضيف مكافأة حكومية بنسبة 25 بالمائة. لذلك، على مدار ثلاث سنوات، يمكن أن تصبح 10000 جنيه إسترليني 12500 جنيه إسترليني قبل أي نمو في الاستثمار.

ومع ذلك، لا يمكن سحب هذه الأموال إلا للإنفاق على منزل أول تقل قيمته عن 450 ألف جنيه إسترليني أو بعد سن الستين.

وينبغي أيضًا أن يساهم الأشخاص في هذه الفئة العمرية في المعاشات التقاعدية، سواء من خلال مكان عملهم أو في معاش تقاعدي خاص، حيث سيكون لدى هذه الأموال الوقت الكافي للنمو والاستفادة من الإعفاءات الضريبية ومساهمات أصحاب العمل.

إذا كنت تقوم بالفعل بالادخار في معاش تقاعدي، فيمكن تقسيم مبلغ 10000 جنيه إسترليني بين عيسى مدى الحياة وعيسى العادي.

كيفية الاستثمار أو الادخار

ما بين 18 و35 عامًا هو الوقت المناسب لتحمل بعض المخاطرة في استثماراتك طويلة الأجل، كما يقول جون مور من RBC Brewin Dolphin.

أحد الخيارات هو صندوق تعقب رخيص أو صندوق متداول في البورصة يتبع السوق.

تقول إيما وول، رئيسة قسم تحليل وأبحاث الاستثمار في منصة الاستثمار هارجريفز لانسداون، إن صناديق الأسهم بنسبة 100 في المائة هي الأكثر ملاءمة لهذا العصر.

إنها تقترح مؤشر تطوير العالم القانوني والعام للمستقبل البيئي والاجتماعي والحوكمة (ESG). يهدف هذا الصندوق إلى تتبع أداء مؤشر الأسواق المتقدمة Solactive L&G ESG ولن يستثمر في شركات التبغ أو منتجي الفحم النقي أو صانعي الأسلحة المثيرة للجدل أو المنتهكين المستمرين لمبادئ الاتفاق العالمي للأمم المتحدة.

وبدلاً من ذلك، فإن صندوقًا مثل صندوق Vanguard Lifestrategy للأسهم بنسبة 100 في المائة سيتيح التعرض للأسهم بسعر منخفض.

ويوصي مور أيضًا بالنظر في الصناديق الأكثر تقلبًا مثل الرهن العقاري الاسكتلندي – الذي يتم الاستثمار فيه في التكنولوجيا – “شريطة ألا تحتاج إلى الدخل وأن يكون لديك عقلية طويلة الأجل”.

كما أنه يحب أسواق Impax Environmental Markets، التي يقول إنها “طريقة رائعة للتعرف على الشركات التي قد تكون تحت المراقبة ولكنها يمكن أن تكون مؤثرة في تحقيق التغيير البيئي”.

إذا كنت تنظر إلى إطار زمني أقصر، كما هو الحال مع حساب مدى الحياة لشراء منزل، فإن جيسون هولاندز، العضو المنتدب في Bestinvest، يقترح النقد المدمج مع صندوق الأصول الشخصية وهو “صندوق استثماري متعدد الأصول يتضمن الأسهم والسندات والتضخم”. يقول: “السندات المرتبطة بالذهب”.

35-45

حسابات للنظر فيها

يقول مايرون جوبسون، محلل التمويل الشخصي في Interactive Investor، منصة الاستثمار DIY، إن هذا العصر هو العصر الذي يتحمل فيه الأشخاص “مسؤوليات مالية كبيرة مثل مدفوعات الرهن العقاري ونفقات تعليم الأطفال والادخار للتقاعد”.

بعض هذه الأهداف طويلة المدى للغاية، بينما من المحتمل أن يكون البعض الآخر أقصر بكثير، مما يعني أن هناك حاجة إلى استراتيجيات استثمار مختلفة. قد يعني هذا تقسيم مبلغ 10000 جنيه إسترليني بين Isa، والذي يسمح لك بسحب الأموال لتغطية النفقات عندما تحتاج إليها، ومعاش تقاعدي سيمنحك دخلاً لاحقًا.

كيفية الاستثمار أو الادخار

يوضح جوبسون أن تحليل عملاء Interactive Investor في هذا العصر يشير إلى أن الكثير منهم يركزون على الأسهم التي تدفع أرباحًا جذابة.

يمكن أن تساعد إضافة السندات إلى محفظتك أيضًا في دفع الدخل. يقترح Admans، في Tillit، ائتمان Ninety One Global Total Return Credit، الذي يحتوي على مزيج

لسندات السوق المتقدمة والنامية. ويقول: “يمكن للسندات أن توفر موازنة للأسهم في المحفظة”. “غالبًا ما يُنظر إليها على أنها استثمارات أكثر أمانًا، حيث أن لها تاريخ استحقاق ثابت وتعد بسداد المبلغ الأصلي عند الاستحقاق.”

45-55

حسابات للنظر فيها

يصف جون مور من بروين هذا العصر بأنه “العقد الذي يصبح فيه التمويل مهمًا”. “أنت تفكر في بعض الأسئلة المالية الكبيرة: ما هي أهداف حياتي؟ ماذا أريد أن تفعل استثماراتي؟ ما الذي يمكنني توفيره في المدخرات الإضافية؟ هو يقول. إن زيادة معاشك التقاعدي هي استراتيجية معقولة في هذا العمر للاستفادة من أكبر قدر ممكن من الإعفاء الضريبي.

كيفية الاستثمار أو الادخار

قد ترغب في الاستثمار في صناديق أكثر حذرًا إذا كان من المحتمل أن تحتاج إلى المال قريبًا للمساعدة في تمويل التقاعد. ومع ذلك، يترك الكثيرون الآن أموالهم مستثمرة بشكل جيد حتى التقاعد، لذلك إذا كانت هذه هي خطتك، فقد تتمكن من تحمل المزيد من المخاطر.

تعد صناديق تعقب Lifestrategy من Vanguard وسيلة رخيصة لشراء كل من السندات والأسهم. يمكنك اختيار نسبة السندات والأسهم الخاصة بك اعتمادًا على مقدار المخاطرة التي ترغب في تحملها عن طريق الاختيار بين صناديقها التي تقدم أسهمًا بنسبة 20 أو 40 أو 60 أو 80 أو 100 في المائة والباقي في سندات الشركات والسندات الحكومية.

يقترح مور أيضًا الصناديق التي تدر بعض الدخل. وهو يحب شركة Finsbury Growth & Income، التي يقول إنها تتيح الوصول إلى “مجموعة من الشركات التي تم تجربتها واختبارها”.

55 زائد

حسابات للنظر فيها

غالبًا ما يشير المستشارون الماليون إلى هذه المرحلة على أنها “مرحلة التراكم”، عندما تبدأ في إنفاق أموال التقاعد بدلاً من إضافتها إليها.

ومع ذلك، فهي نقطة في الحياة يمكن أن تختلف فيها الموارد المالية للأفراد حقًا. ورغم أن الكثيرين يستطيعون الحصول على معاشاتهم التقاعدية ابتداء من سن 55 عاما ــ والتي سترتفع قريبا إلى 57 ــ فإن آخرين سيحتاجون إلى العمل حتى يصل معاشهم التقاعدي الحكومي إلى سن 66-67 أو أكثر.

يقول المستشار المالي إيان ديمبسي: “لم يفت الأوان بعد”، عندما سُئل عما إذا كان بإمكان الأشخاص في هذا العمر الاستفادة من 10000 جنيه إسترليني لجعل مواردهم المالية أكثر مرونة. ويقترح أن أولئك الذين يبلغون من العمر 55 عامًا أو أكثر يجب أن يفكروا في دفع مبالغ زائدة عن رهنهم العقاري أولاً والتأكد من أن لديهم وعاء ادخار للطوارئ.

بافتراض أنك قمت بتسوية هذه الأمور، لا يزال بإمكانك إيداع الأموال في معاشك التقاعدي. حتى لو كنت قد وصلت إليه بالفعل، يمكنك إيداع 10000 جنيه إسترليني كحد أقصى سنويًا. من الجدير بالذكر أن معاشك التقاعدي الخاص بك يقع خارج ممتلكاتك لأغراض ضريبة الميراث، مما يجعل هذه طريقة جيدة بشكل خاص لتمرير الأموال.

كيفية الاستثمار أو الادخار

غالبًا ما يكون رأس المال المسور هو اسم اللعبة بالنسبة للمستثمرين الأكبر سناً، كما يقول Admans من Tillit. وسوف يرغبون أيضًا في مواكبة التضخم وتوليد الدخل.

يقترح أندرو بروسر، رئيس الاستثمارات في مجموعة ETF Investengine، أيضًا الاحتفاظ بالسندات المرتبطة بالتضخم حيث يصبح التضخم خطرًا أكبر عند الاعتماد على محفظتك لتمويل نمط حياتك.

إحدى الطرق لتتبع ذلك هي استخدام صناديق الاستثمار المتداولة مثل Lyxor Core UK Government Linked Bond UCITS ETF (GILI)، الذي يتتبع المؤشر المحلي. لديها رسوم مستمرة منخفضة تبلغ 0.07 في المائة.

تتضمن اقتراحات Admans لصناديق أكثر تركيزًا Trojan Ethical، والتي تشمل السندات الحكومية والذهب والنقد، بالإضافة إلى Jupiter Gold and Silver، التي تتعرض لشركات الذهب والفضة والتعدين المادية.

قد تكون بعض الروابط في هذه المقالة روابط تابعة. إذا قمت بالنقر عليها قد نحصل على عمولة صغيرة. وهذا يساعدنا في تمويل This Is Money، وإبقائه مجانيًا للاستخدام. نحن لا نكتب مقالات للترويج للمنتجات. نحن لا نسمح لأي علاقة تجارية بالتأثير على استقلالنا التحريري.

اترك ردك