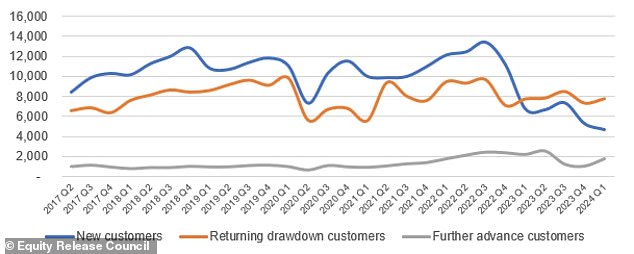

انخفض عدد العملاء الجدد الذين يحصلون على منتجات إصدار الأسهم، حيث ظل المقترضون المحتملون متمسكين بانخفاض أسعار الفائدة.

كان هناك 4698 عميلًا جديدًا في الأشهر الثلاثة الأولى من هذا العام، وفقًا لهيئة الصناعة مجلس إصدار الأسهم.

وهو أقل بنسبة 11 في المائة عما كان عليه في الربع الأخير من عام 2023، وأقل بنسبة 31 في المائة عما كان عليه في الربع الأول من العام الماضي.

ويعزى هذا الانخفاض إلى التكهنات حول خفض سعر الفائدة في الأشهر المقبلة، مما دفع العملاء المحتملين إلى تبني موقف “الانتظار والترقب” لمعرفة ما إذا كانت التخفيضات المحتملة في سعر الفائدة ستنتقل إلى منتجات إصدار الأسهم الأرخص.

“انتظر وانظر”: انخفض عدد العملاء الجدد الذين يحصلون على منتجات إصدار الأسهم في الربع الأول من هذا العام، حيث يترقب المقترضون المحتملون معرفة ما إذا كانت أسعار الفائدة ستنخفض

بلغ متوسط سعر إصدار الأسهم، اعتبارًا من 1 أبريل، 6.47 في المائة، وفقًا لموقع Moneyfacts، الذي يتتبع الأسعار على أساس أول شهر.

ستختلف الأسعار بناءً على الظروف الخاصة للعملاء حيث يتم حسابها بناءً على مجموعة متنوعة من العوامل، بما في ذلك أعمارهم.

كشفت بيانات مجلس إصدار الأسهم أن إجمالي 14216 عميلًا جديدًا وعائدًا استخدموا منتجات إصدار الأسهم بين يناير ومارس، بزيادة 4 في المائة عن الربع الرابع من عام 2023. ويشمل هذا الرقم أولئك الذين أعادوا رهن الخطط الحالية.

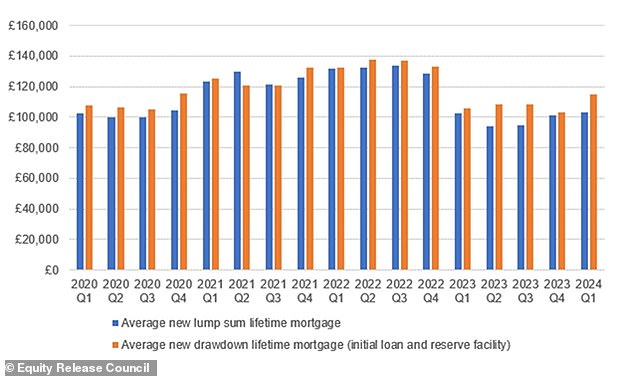

ومع ذلك، كان هناك انخفاض بنسبة 6 في المائة في إجمالي قروض إصدار الأسهم، من 535 مليون جنيه إسترليني في الربع الرابع من العام الماضي إلى 504 ملايين جنيه إسترليني في الربع الأول من هذا العام.

تم الكشف عن أرقام عملاء إصدار الأسهم لكل ربع سنة حسب نوع العميل

لقد عانت الأسهم التي تم إصدارها من سمعة سيئة في الماضي بعد أن عانى بعض العملاء ماليًا.

وقد تعرض هذا القطاع لانتقادات بسبب تشجيعه الناس على تحمل الديون، خاصة في وقت لاحق من حياتهم.

كانت هناك أيضًا مخاوف أخرى بشأن تحرير الأسهم، مثل وقوع العملاء في أسهم سلبية حيث تكون قيمة العقار أقل من القرض الذي تم الحصول عليه مقابله عندما تنخفض أسعار المنازل.

وفي الآونة الأخيرة، قدم مجلس تحرير الأسهم “ضمان عدم وجود ضمان سلبي للأسهم” مما يعني أنه يجب على المقرضين الأعضاء التأكد من أن المبلغ المدفوع محدد بقيمة المنزل.

ومع ذلك، ليس كل المقرضين المفرج عنهم هم أعضاء في المجلس.

إجمالي الاقتراض: تم الكشف عن متوسط أحجام القروض الجديدة بين عملاء إصدار الأسهم من قبل مجلس تحرير الأسهم

حددت التقارير الواردة في هذا القطاع في الماضي العديد من المشكلات التي يجب النظر فيها، بما في ذلك رسوم الاسترداد المبكر على منتجات إصدار الأسهم إذا أراد المقترض سدادها قبل وفاته أو دخوله في رعاية طويلة الأجل.

في حين أن معظم مقدمي الخدمات يطبقون مقياسًا متدرجًا بسيطًا للرسوم – على سبيل المثال 10 في المائة سنويًا إلى 1 في المائة في العام العاشر – فإن بعض مقدمي الخدمة يطبقون رسوم استرداد مبكر بناءً على معدلات السداد السائدة في ذلك الوقت، مما يضع العملاء في وضع غير عادل.

وذلك لأن الرسوم ليست شفافة لأنه لا توجد طريقة يمكن للعميل من خلالها معرفة ما إذا كان سيكون مسؤولاً عن الرسوم، وإذا كان الأمر كذلك، فما مقدارها.

كما أثيرت في الماضي أسئلة حول أسعار الفائدة على منتجات إصدار الأسهم.

تركز هذه على حاجة مقدمي الخدمات إلى الالتزام بمعايير الإقراض الخاصة بهم وعدم تغيير أهدافهم بعد حصول العملاء على قرض، لأن ذلك قد يزيد من صعوبة حصولهم على قرض إضافي في المستقبل، مما قد يضطرهم إلى ذلك لإعادة الرهن العقاري.

ويتبنى المقترضون الأكبر سنا نهجا حذرا قبل التخفيضات المتوقعة في أسعار الفائدة

وقال مجلس إصدار الأسهم إن أعداد العملاء الجدد انخفضت وسط نهج أكثر حذرًا بين المقترضين الأكبر سناً قبل التخفيضات المتوقعة في أسعار الفائدة.

وأوضح ديفيد بوروز، من مجلس إصدار الأسهم: “تسلط بيانات الربع الأول من عام 2024 الضوء على التحديات المستمرة التي تواجه سوق العقارات السكنية في المملكة المتحدة حيث تنتظر الأمة لمعرفة ما سيحدث بعد ذلك فيما يتعلق بأسعار الفائدة وصحة الاقتصاد”.

“في سوقنا، تتماسك ثقة المستهلك بشكل جيد بين الأشخاص الذين لديهم خطط حالية، والذين لا يخجلون من الاستفادة من مرافق السحب أو استكشاف المزيد من التقدم.

“أعداد العملاء الجدد أقل من العام الماضي، حيث تشير ردود الفعل من السوق إلى أن أصحاب المنازل الأكبر سنا يتبنون نهجا أكثر حذرا للاقتراض حيث توجد آمال في تخفيضات أسعار الفائدة في المستقبل القريب.

“إن المرونة التي توفرها منتجات الإقراض الحديثة أصبحت ذات شعبية متزايدة حيث يستخدمها العملاء لإدارة قروضهم بطريقة تلبي ظروفهم الفردية على أفضل وجه.

“يختار العملاء الجدد خطط السحب مع مقدمات أولية أصغر، بينما يكون العملاء الحاليون أكثر تواضعًا بشأن اقتراضهم مقارنة ببداية العام الماضي.

وبينما نتطلع إلى بقية عام 2024، نحن واثقون من أن البراعم الخضراء التي بدأنا نراها سوف تنبت وسيعود السوق إلى النمو.

“من المتوقع أن تتكثف الدوافع الهيكلية لقطاع الإقراض في وقت لاحق من الحياة خلال السنوات القادمة، كما أن أعضاء المجلس على استعداد لدعم العملاء أثناء قيامهم باتخاذ خيارات مستدامة طويلة الأجل بشأن مواردهم المالية.”

اترك ردك