“كيف أفلست؟” سأل بيل. قال مايك “طريقتان”. “بالتدريج ، ثم فجأة”. إرنست همنغواي “الشمس تشرق أيضًا” (1926)

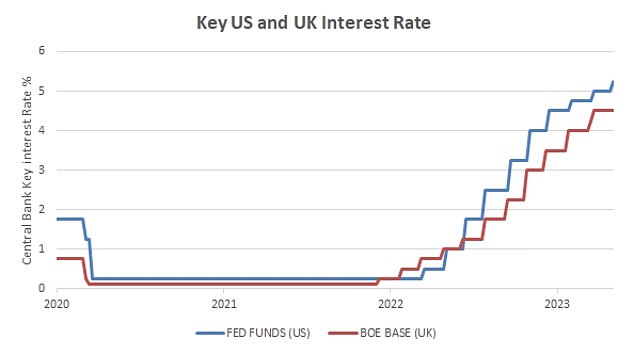

يبدو أنه من غير المعقول الاعتقاد أنه منذ أكثر من عام بقليل ، كانت أسعار الفائدة لا تزال قريبة من الصفر ، حيث تم تخفيضها كرد فعل لأزمة كوفيد.

الآن بعد 13 شهرًا فقط ، وبعد عشر زيادات في أسعار الفائدة في الولايات المتحدة ، ارتفع معدل الأموال الفيدرالية الرئيسية – وهو أيضًا معدل الفائدة الرئيسي للسيولة المالية العالمية – إلى 5.25 في المائة.

وبالمثل ، ارتفع بنك إنجلترا الآن 11 مرة إلى 4.25 في المائة.

يمثل هذا أسرع وتيرة تشديد نقدي تمت تجربتها منذ أكثر من نصف قرن ، وإذا أخذنا في الاعتبار نقطة البداية القريبة من الصفر ، فإن الارتفاع بمقدار 20 ضعفًا من 0.25 في المائة في الولايات المتحدة (42 ضعفًا في المملكة المتحدة من 0.1 في المائة) ) ربما لم يسبق له مثيل تاريخيًا.

في صعود: بعد عشر ارتفاعات ، وصل معدل الأموال الأمريكية إلى 5.25٪ ، وهو ارتفاع كبير عن العام الماضي

بالنظر إلى هذه الزيادة الحادة في تكلفة النقود ، فمن اللافت أننا لم نشهد بعد ركودًا اقتصاديًا أو حتى تدهورًا ملموسًا في دورة الائتمان.

لكن أربعة بنوك كبيرة فشلت مؤخرًا: الثنائي الأمريكي الأول وادي السيليكون ، سيجنيتشر ، وكريدي سويس ، في أوروبا ، ثم مؤخرًا فيرست ريبابليك في أمريكا.

عانت هذه المؤسسات من فقدان الثقة بشكل جماعي ليس فقط من مستثمريها ولكن بشكل حاسم من المودعين الذين حولوا أرصدتهم إلى أماكن أخرى. كانت هذه البنوك تعتمد على هذه البنوك لتمويل القروض والاستثمارات الأخرى.

نظرًا لأن البنوك لم تتمكن من تصفية أصولها بوتيرة سريعة بما يكفي لتلبية عمليات سحب العملاء ، فقد نفد النقد ، وأعلن إفلاسها فجأة.

شهد التحفيز الاقتصادي غير العادي لـ Covid – في وقت كان الإنفاق فيه مقيدًا بعمليات الإغلاق – طفرة في المدخرات من شأنها أن تؤدي في النهاية إلى إغراق بعض البنوك في السيولة الخاصة بها.

ارتفعت الودائع المصرفية الأمريكية بمقدار 4.4 تريليون دولار إضافية (+37 في المائة) في غضون عامين فقط ، في حين ارتفع الطلب على قروض البنوك الأمريكية بمقدار 390 مليار دولار (+3 في المائة).

هذه الودائع ، التي لم تكن تكلف شيئًا في ذلك الوقت ، ولكنها كانت بحاجة إلى الاستثمار في مكان ما ، انتهى بها الأمر في “أصول آمنة” مثل السندات الحكومية والأوراق المالية المدعومة بالرهن العقاري.

ومن المفارقات أن المنظمين الماليين ، الذين خاضوا الحرب الأخيرة ، ركزوا فقط على مخاطر الائتمان وتجاهلوا احتمال حدوث خسائر في التقييم نتيجة ارتفاع أسعار الفائدة على محافظ السندات.

الهبوط والارتفاع: كيف تغير سعر الفائدة وسعر الأساس على الأموال الفيدرالية منذ عام 2020

عندما بدأت أسعار الفائدة في الارتفاع ، كان لدى البنوك الأمريكية عوائد منخفضة ثابتة على استثماراتها ، مما قد يؤدي إلى خسائر محاسبية ، لكنها لم تقفل التكلفة المنخفضة لتمويل الودائع ، لأن المدخرين سيطالبون الآن بمعدلات أعلى على مدخراتهم بصفتهم البنك المركزي الرسمي. ارتفع معدل.

عندما كشف بنك وادي السيليكون عن خسائره النظرية في محفظته من السندات إذا اضطر في أي وقت إلى تصفية مراكزه ، أصيب المودعون بالذعر وسحبوا تمويلهم ، مما يعني أن السندات تم بيعها في عملية بيع سريعة ، محققة خسائر لم يكن مساهموها مستعدون لها. مواصلة التمويل.

بعد بضعة أيام ، تم إجبار Signature Bank – الذي كان يعاني من مشاكل تمويل مماثلة ولكن يشاع أيضًا أن لديه مشكلات أخرى تتعلق بغسيل الأموال من العملات المشفرة – على الإغلاق من قبل المنظمين الأمريكيين.

بعد مقولة والتر باجيهوت في القرن التاسع عشر ، أنه في أزمة مالية ، يجب على البنوك المركزية ، بصفتها “ مقرض الملاذ الأخير ” ، أن تقرض بحرية ، مقابل ضمانات جيدة ، وبمعدل غرامة ، فقد سمح الاحتياطي الفيدرالي للبنوك الآن برهن أصولها في سعر الشراء – وليس السوق – مقابل النقد ، مما يعني أن قلة من البنوك يجب أن تفشل الآن فقط بسبب نقص السيولة.

ومع ذلك ، نظرًا لأن تكلفة هذه الأموال تأتي بسعر الفائدة الرئيسي للبنك المركزي ، وهو أعلى بكثير من سعر الفائدة الذي يتم تمريره إلى المدخرين على ودائعهم ، يصبح مصدر التمويل هذا مكلفًا بشكل مدمر بالنسبة للبنوك.

تدفع البنوك الأمريكية حاليًا متوسط سعر فائدة يزيد قليلاً عن 1 في المائة على ودائعها مقارنة بمتوسط عائد 4 في المائة على أصولها ، مما ينتج عنه متوسط فروق نسبته 3 في المائة.

على نحو متزايد ، يقوم المدخرون الأفراد والشركات بتحويل ودائعهم إما إلى البنوك “الأكثر أمانًا” أو إلى صناديق أسواق المال القادرة على دفع عائد قريب من سعر الفائدة الرسمي البالغ 5.25 في المائة.

نظرًا لأنه من غير المحتمل أن تكون البنوك قادرة على نقل تكاليف الفائدة المرتفعة إلى المقترضين دون التسبب في حالات تخلف عن السداد ، أو الاستثمار في الأصول ذات العوائد المرتفعة دون المزيد من مخاطر التخلف عن السداد ، فإن ربحية البنوك ستنخفض الآن ، حيث سيكون الفارق بين أصول البنك والخصوم تقلص.

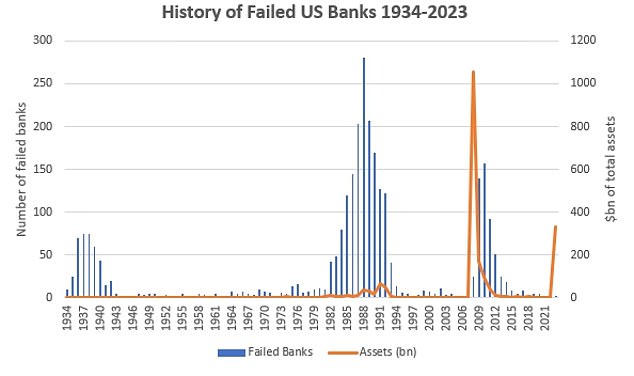

فشل: رسم بياني يوضح تاريخ البنوك الأمريكية الفاشلة بمرور الوقت

البنوك التي تستمر في خسارة الودائع ستحاول الآن زيادة السيولة لديها ، مما سيجعل الائتمان المتاح أقل للاقتصاد الحقيقي.

ستؤدي أزمة الائتمان هذه إلى جعل العملاء يركزون على التدفق النقدي الخاص بهم ، مما سيقيد النشاط الاقتصادي ويخفض أسعار الأصول ، مما يعني أنه سيكون من الصعب تسييل الأصول دون تحقيق الخسائر.

من المحتمل أن تؤدي أزمة الائتمان الجديدة هذه إلى تسريع عملية إزالة التضخم التي بدأت في صيف عام 2022 ، لكنها ستتطلب على الأرجح أزمة كبيرة للتضخم ، والتي كانت أكثر ثباتًا مما كان متوقعًا ، لتتراجع إلى ما دون مستوى 2 في المائة الذي من شأنه أن تبرير التيسير النقدي.

سيقارن الكثيرون هذا الذعر المصرفي حتماً بالأزمة المالية لعام 2008 ، لكن أفضل ما يمكن مقارنته هو “أزمة المدخرات والقروض” في الثمانينيات ، والتي فشل خلالها أكثر من 1400 بنك أمريكي ، وكان السبب الشائع للفشل هو تمويل الرهون العقارية بسعر فائدة ثابت طويل الأجل مع ودائع قصيرة الأجل ذات تكلفة أعلى.

دفعت هذه البنوك لمودعيها أكثر مما كانت تدفعه على الرهون العقارية ، فقد أفلست تدريجيًا بسبب ضعف الربحية المزمن ، والذي لم يستطع المساهمون تحمله إلى أجل غير مسمى ، وفي النهاية كانوا غير مستعدين للتمويل.

مع استمرارهم في رفع أسعار الفائدة ، أوضح محافظو البنوك المركزية أيضًا من خلال أفعالهم وخطاباتهم ، أن أي تحول في السياسة النقدية – بما في ذلك خفض أسعار الفائدة بدلاً من رفعها ، والذي من شأنه أن يخفف الضغط عن تكاليف تمويل البنوك الأمريكية – لن يحدث إلا بعد أزمة وليس قبل ذلك.

لذلك ، يبدو النظام المصرفي الأمريكي عالقًا بين المطرقة ، حيث تتسبب تكاليف الودائع المتزايدة في التهام هوامش صافي الفائدة ، كما أن الأزمة الاقتصادية تتسبب في خسائر ائتمانية مرتفعة. لا يعتبر أي منهما جذاباً من منظور الاستثمار.

قد تكون بعض الروابط في هذه المقالة روابط تابعة. إذا قمت بالنقر فوقها ، فقد نربح عمولة صغيرة. يساعدنا ذلك في تمويل This Is Money ، وجعله مجانيًا للاستخدام. نحن لا نكتب مقالات للترويج للمنتجات. لا نسمح لأي علاقة تجارية بالتأثير على استقلالنا التحريري.

اترك ردك