منذ أن بدأت معدلات الرهن العقاري في الارتفاع، واجه العديد من الأسر المرهونة التسعة ملايين في المملكة المتحدة وما يقرب من مليوني مالك عقار احتمال الحصول على أقساط أعلى بكثير.

وقبل ذلك، كان كثيرون معتادين على أسعار الفائدة البالغة الانخفاض لأكثر من عقد من الزمان.

في هذه السلسلة المكونة من ستة أجزاء، ننظر إلى المبلغ الذي يدفعه الأشخاص فعليًا عندما يحصلون على رهن عقاري جديد، وكيف تتعامل الأسر مع الأمر، وما إذا كانت أزمة الرهن العقاري على وشك الحدوث.

في الأسبوع الماضي، نظرنا إلى المبلغ الذي يدفعه الأشخاص عندما يأتون إلى إعادة الرهن العقاري. الآن نقوم بالتحقيق في عدد الأشخاص الذين يجدون أنفسهم غير قادرين على التعامل مع تلك المدفوعات المرتفعة، مما يعني أنهم يواجهون متأخرات الرهن العقاري أو حتى استعادة الملكية.

نقطة الأزمة: بالنسبة للأسر التي لديها رهن عقاري، فإن هذا سيكون عادة الجزء الأكبر من إنفاقها الشهري الإجمالي

الأسر تنفق مدخراتها

إن مدى قدرة الأسرة على التعامل مع أقساط الرهن العقاري المرتفعة يعتمد إلى حد ما على مقدار مدخراتها.

انخفض حجم المدخرات التي تحتفظ بها الأسر شهريًا في العام الماضي، وفقًا لاتحاد التجارة لقطاع الخدمات المصرفية والمالية، UK Finance.

وقد شوهد هذا الاتجاه آخر مرة قبل 25 عاما، ويشير إلى أن بعض المقترضين ربما يلجأون إلى مدخراتهم لتغطية التكاليف الأعلى، بما في ذلك ارتفاع أقساط الرهن العقاري.

الغارة على المدخرات: شهد العام الماضي انخفاضا مستمرا في المستوى الإجمالي للمدخرات التي تحتفظ بها البنوك

يقول لي هوبلي، مدير البصيرة الاقتصادية والأبحاث في UK Finance: “يوضح هذا بوضوح الضغط الذي تستمر ضغوط تكلفة المعيشة في فرضه على الأسر.

“بعد تراكم المدخرات خلال فترة القيود الاجتماعية المرتبطة بالوباء، لا تزال مستويات المدخرات أعلى بكثير من الاتجاه السائد.

“ولكن في حين أنه من الواضح أن الأسر لديها هذه المدخرات الإضافية التي يمكنها الاعتماد عليها الآن، فإن هذا يخفي حقيقة مفادها أن الأسر لم تكن جميعها قادرة على بناء هذه الاحتياطيات”.

كما خفضت الأسر ديونها غير المضمونة. واصلت مستويات السحب على المكشوف اتجاهها التنازلي، وكان نصف جميع أرصدة بطاقات الائتمان يحمل فائدة، وهي أدنى نسبة منذ عام 1995 عندما بدأت السجلات المالية في المملكة المتحدة.

كما انخفض اقتراض القروض الشخصية في الأشهر الثلاثة الأخيرة من العام الماضي.

تقول كارين نوي إن الزيادة الكبيرة في معدلات الرهن العقاري بدأت تؤثر على البعض

المزيد من الناس في متأخرات الرهن العقاري

متأخرات الرهن العقاري هي عندما يتخلف الناس عن سداد أقساط الرهن العقاري.

وأظهرت أحدث أرقام بنك إنجلترا أن قيمة أرصدة الرهن العقاري المستحقة مع المتأخرات زادت بنسبة 9.2 في المائة في الأشهر الثلاثة حتى ديسمبر 2023، مقارنة بفترة الثلاثة أشهر السابقة.

وارتفعت المتأخرات إلى 20.3 مليار جنيه إسترليني، أي أعلى بنسبة 50.3 في المائة عن العام السابق.

وارتفعت نسبة القروض العقارية المتأخرة إلى 1.23 في المائة، وهي النسبة التي تقول وزارة المالية البريطانية إنها أعلى نسبة منذ الأشهر الثلاثة الأخيرة من عام 2016.

تقول كارين نوي، خبيرة الرهن العقاري في شركة كويلتر: “إن الزيادة الكبيرة في معدلات الرهن العقاري التي شهدناها على مدى العامين الماضيين بدأت بالفعل تؤلم بعض المقترضين، وهذا للأسف يتسبب في وقوعهم في المتأخرات، لأنهم ببساطة لا يستطيعون تحمل التكاليف”. لمواكبة مدفوعاتهم المتزايدة.

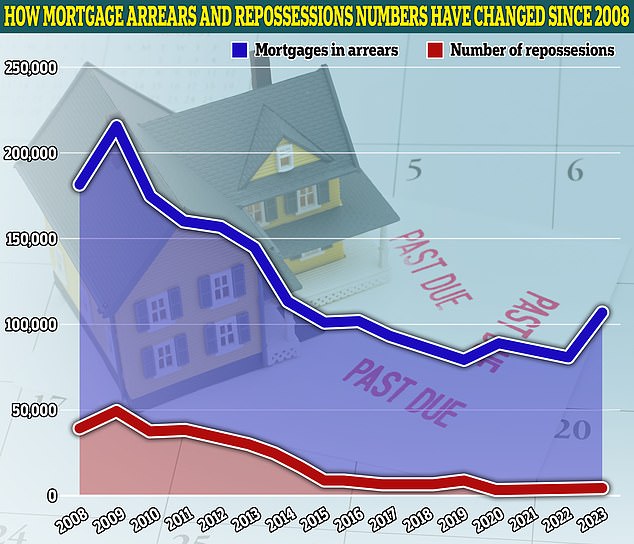

وحتى ديسمبر/كانون الأول، كان هناك 107.250 رهناً عقارياً عليها متأخرات، وفقاً لـ UK Finance. ولكننا لا نزال بعيدين عن مستويات المتأخرات التي شهدناها في أعقاب الأزمة المالية.

وفي عام 2009، كان عدد متأخرات الرهن العقاري ضعف ما هو عليه الآن تقريباً.

ويقول اتحاد التجارة إنه على الرغم من أن مستويات المتأخرات لا تزال منخفضة بالمعايير التاريخية، إلا أنها تتوقع أن تستمر الأرقام في الارتفاع هذا العام.

ارتفاع المتأخرات: مع ارتفاع أسعار الفائدة، تعرض مقترضو الرهن العقاري لضغوط متزايدة، وفقًا لما ذكرته مجلة UK Finance

هل ترتفع عمليات إعادة التملك؟

استعادة الملكية هي عندما يسيطر المُقرض على عقار بعد أن تخلف المقترض عن سداد رهنه العقاري، من أجل بيعه. وهذا هو الملاذ الأخير بعد استكشاف الخيارات الأخرى.

وعلى النقيض من الزيادة في متأخرات الرهن العقاري في الأشهر الأخيرة، لا تظهر البيانات أي ارتفاع مماثل في عمليات استعادة الممتلكات.

وشهدت الأشهر الثلاثة الأخيرة من العام الماضي 1150 عملية استعادة لملكية الرهن العقاري. بالكاد تغير هذا الرقم خلال عام 2023 بأكمله، وفقًا لـ UK Finance.

وبغض النظر عن سنوات الوباء بين عامي 2020 و2022، فإن عمليات استعادة الملكية البالغة 4620 على مدار العام الماضي كانت أقل رقم منذ عام 1980، عندما كان سوق الإسكان نصف حجمه الآن.

خلال الأزمة المالية في عام 2009، كان هناك عشرة أضعاف عمليات استعادة الممتلكات – أي ما مجموعه 48.900.

لا تزال عمليات إعادة التملك منخفضة نسبيًا: على النقيض من الزيادة في متأخرات الرهن العقاري، لم تكن هناك أي زيادة مقابلة في نشاط الحيازة، وفقًا لـ UK Finance

وتمثل أرقام استعادة الملكية في العام الماضي زيادة بنسبة 18 في المائة مقارنة برقم 2022.

ولكن وفقًا لما قاله هوبلي من UK Finance، كان هذا بسبب التأخير في عملية استعادة الملكية بسبب الوباء.

يقول هوبلي: “شهد عام 2022 أرقام حيازة تم قمعها بشكل مصطنع، في أعقاب الوقف الاختياري والقضايا المتعلقة بقدرة المحكمة المحدودة.

“لذا فإن الزيادة في تلك الأرقام العام الماضي لا تشير إلى تغير في ظروف السوق.

“بدلاً من ذلك، إنها مسألة توقيت، حيث أن الممتلكات التي، في ظل الظروف العادية، كان من المفترض أن تحدث في السنوات السابقة، مرت في النهاية بهذه العملية.”

هناك نقطة أخرى مهمة يجب ملاحظتها، وفقًا لهوبلي، وهي أن ممتلكات العام الماضي لا تتعلق بمتأخرات الرهن العقاري التي نشأت في العام الماضي.

ويضيف هوبلي: “نظرًا للتراكم الكبير، فإن القضايا التي مرت بهذه العملية على مدى السنوات القليلة الماضية تتعلق بمتأخرات الرهن العقاري التي تراكمت قبل عدة سنوات”.

يختار المقترضون صفقات أكثر تكلفة لمدة عامين

منذ أن بدأت أسعار الفائدة في الارتفاع، كانت الإصلاحات لمدة عامين تميل إلى أن تكون أعلى بنحو 0.5 نقطة مئوية من الإصلاحات لمدة خمس سنوات.

ويبلغ متوسط الإصلاح الحالي لمدة عامين 5.79 في المائة مقارنة بمتوسط الإصلاح لمدة خمس سنوات وهو 5.35 في المائة. وفي الوقت نفسه، يبلغ متوسط سعر الفائدة لمدة عامين (الذي يتبع السعر الأساسي لبنك إنجلترا، زائد أو ناقص نسبة مئوية معينة) 6.15 في المائة.

لكن في العام الماضي، قال وسيط L&C Mortgages إن ما يقرب من نصف المقترضين اختاروا الإصلاح لمدة عامين – على الرغم من أن هذا أكثر تكلفة.

وذلك لأنهم كانوا يأملون أن تنخفض الأسعار في غضون عامين، وأن يتمكنوا من الحصول على سعر أرخص.

تفضيل لمدة عامين: اختار حوالي نصف البريطانيين إصلاح رهنهم العقاري لمدة عامين في عام 2023، وفقًا لشركة L&C Mortgages.

قالت L&C أيضًا أنه عندما ارتفعت الأسعار، كما حدث في أعقاب الميزانية المصغرة لعام 2022، كان ما بين 20 إلى 30 في المائة من المقترضين يختارون أسعار التتبع.

العديد من أدوات التتبع خالية من رسوم السداد المبكر، مما يسمح للعملاء بالتبديل عندما يريدون دون دفع غرامة.

يقول ديفيد هولينجورث من L&C: “بشكل عام، كنا نميل إلى رؤية المقترضين يبحثون في كيفية إدارة التقلبات وإبقاء خياراتهم مفتوحة لخفض أسعار الفائدة بشكل أكبر في المستقبل.

“وقد أدى ذلك إلى عدم استخدام المزيد من المقترضين لتتبع العقوبات خلال فترة الميزانية المصغرة حتى يتمكنوا من التحول إلى سعر ثابت لاحقًا إذا فضلوا ذلك.

“في الآونة الأخيرة، يميل المقترضون إلى اختيار صفقات ثابتة أقصر على أمل أن تعود أسعار الفائدة إلى الانخفاض وتسمح لهم مرة أخرى بتخفيف الارتفاع في المدفوعات إلى إطار زمني أقصر، إذا كانوا على حق فيما يتعلق بحركة الأسعار.

“سوف يقاوم الكثيرون إمكانية تمديد مدة الرهن العقاري الخاص بهم حيث لا يقومون بزيادة اقتراضهم مما يشير أيضًا إلى أنهم قادرون ويخططون لتجاوز الأمور الصعبة ويأملون في الحصول على أسعار فائدة أفضل.”

قد تكون بعض الروابط في هذه المقالة روابط تابعة. إذا قمت بالنقر عليها قد نحصل على عمولة صغيرة. وهذا يساعدنا في تمويل This Is Money، وإبقائه مجانيًا للاستخدام. نحن لا نكتب مقالات للترويج للمنتجات. نحن لا نسمح لأي علاقة تجارية بالتأثير على استقلالنا التحريري.

اترك ردك