ولا يزال المدخرون قادرين على ادخار أموالهم على الرغم من عامين من التضخم المرتفع، وارتفاع تكاليف الغذاء والطاقة وزيادة مدفوعات الرهن العقاري أو الإيجار.

ولكن ما هو المبلغ الذي يدخره الناس كل عام، وكيف يتغير هذا اعتمادا على المرحلة التي يعيشونها في حياتهم؟

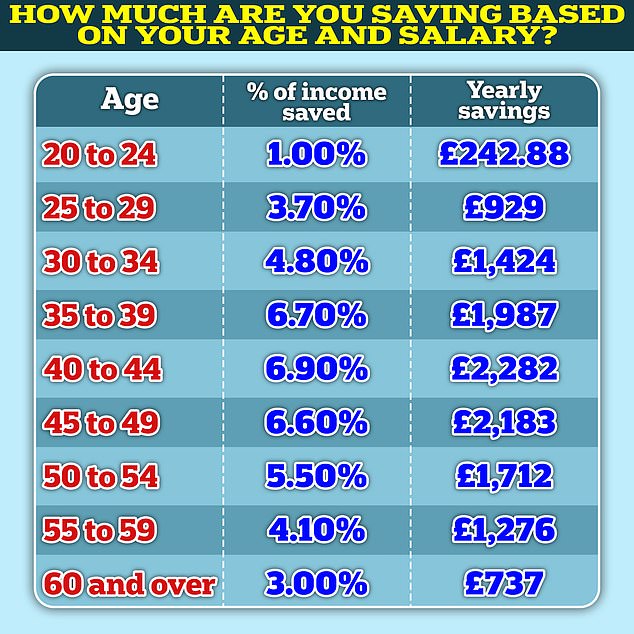

يشير تقرير جديد صادر عن منصة الاستثمار Hargreaves Lansdown إلى أن أكثر من نصف الأشخاص الذين تتراوح أعمارهم بين 25 و29 عامًا يدخرون 3.7% من دخلهم السنوي للمستقبل.

كم تحفظ؟ وتظهر الأرقام الجديدة أن الأجيال الشابة تمكنت من توفير ما يقرب من 4% من دخلها كل عام

ويبلغ متوسط الراتب السنوي لهذه الفئة العمرية حوالي 30 ألف جنيه إسترليني، وفقًا لأرقام مكتب الإحصاءات الوطنية.

أولئك الذين تتراوح أعمارهم بين 25 إلى 29 عامًا والذين يكسبون حوالي 2000 جنيه إسترليني شهريًا بعد خصم الضرائب، ادخروا 3.7 في المائة من دخلهم، مما يوفر حوالي 75 جنيهًا إسترلينيًا شهريًا.

وفي الفئة العمرية من 35 إلى 39 عاما، تمكنت 64 في المائة من الأسر من توفير بعض المال، وتوفير ما متوسطه 6.7 في المائة من دخلها السنوي.

يبلغ متوسط الراتب السنوي لهذه الفئة العمرية 36.320 جنيهًا إسترلينيًا وفقًا لأرقام مكتب الإحصاءات الوطني، لذلك بعد خصم الضرائب، تتمكن هذه الفئة العمرية من توفير 1.987 جنيهًا إسترلينيًا في المدخرات سنويًا، أو 165 جنيهًا إسترلينيًا في الشهر.

ويمتلك الأشخاص الذين تتراوح أعمارهم بين 40 و44 عامًا مدخرات تعادل 6.9 في المائة من دخلهم السنوي.

وبمتوسط راتب يبلغ حوالي 41 ألف جنيه إسترليني بعد خصم الضرائب، ستكون هذه الفئة العمرية قادرة على توفير 2279 جنيهًا إسترلينيًا سنويًا أو 189 جنيهًا إسترلينيًا شهريًا.

تبلغ معدلات الادخار ذروتها في الأربعينيات من عمرك وفقًا لهارجريفز لانسداون. وهذا هو الحال أيضًا بالنسبة لمتوسط الأجر السنوي الذي انخفض إلى 38.368 جنيهًا إسترلينيًا بين الأشخاص الذين تتراوح أعمارهم بين 50 إلى 59 عامًا.

هل هذا يكفي؟

يوصي خبراء التمويل الشخصي بالاحتفاظ بما يتراوح بين ثلاثة إلى ستة أشهر من مصروفات الأسرة كصندوق للطوارئ.

يجب أن يكون كافيًا لتغطية دفعات الإيجار أو الرهن العقاري وفواتير الخدمات والطعام ورعاية الأطفال، ويجب الاحتفاظ به في حساب يمكنك الوصول إليه في أي لحظة في حالة حدوث تغيير في الظروف.

وعلى الرغم من القدرة على وضع بعض المال في المدخرات، فمن الواضح أن الأجيال الشابة تتخلف عن نظيراتها الأكبر سنا عندما يتعلق الأمر بالمبلغ الذي تدخره، حيث توفر نسبة أقل بكثير من الدخل مقارنة بالفئات العمرية الأخرى.

إذا كان شخص يبلغ من العمر 25 عاما ويكسب متوسط 2000 جنيه إسترليني شهريا بعد خصم الضرائب يوفر 3.7 في المائة من دخله، فسيكون ذلك 75 جنيها إسترلينيا في الشهر.

حتى لو كانوا يفعلون ذلك لبضع سنوات، فلن يتمكنوا من توفير سوى 1959 جنيهًا إسترلينيًا، مما يترك لهم أقل من راتب شهر واحد للاعتماد عليه إذا كانت لديهم حالة طوارئ مالية.

وقالت إيما وول، رئيسة قسم تحليل وأبحاث الاستثمار في هارجريفز لانسداون: “نحن ندرك الضغوط التي يتعرض لها الشباب – ارتفاع الإيجارات والفواتير، وديون الطلاب، والتضخم – وبالتالي فإن مستويات المدخرات التي لا تزال هذه المجموعة قادرة على الحصول عليها أمر مثير للإعجاب.

نعم، إنها أقل من الفئات العمرية الأخرى، لكن هذا ليس غير متوقع. المهم هو أنه حيثما أمكن، يقوم الناس ببناء مرونتهم بمرور الوقت، بحيث يكونون أفضل تجهيزًا للتعامل معها عندما تصطدم كرات منحنى الحياة.

أولئك الذين شاركوا في بحث HL Savings and Resilience Barometer هم “رب الأسرة”، وهو ما يعني بالنسبة للشباب أنهم يعيشون بشكل مستقل، وليس مع والديهم.

من المرجح أن يتمكن أولئك الذين ما زالوا في منزل العائلة من جمع المزيد من أموال الأيام الممطرة.

تشير النتائج التي توصلت إليها Nationwide Building Society إلى أن النسبة المئوية للأشخاص الذين ليس لديهم أموال فائضة في نهاية كل شهر تضاعفت تقريبًا بين عامي 2022 و2023.

وارتفعت نسبة الأسر التي لم يبق لديها أي أموال نقدية في نهاية الشهر من 11 في المائة في عام 2022 إلى 21 في المائة في عام 2023.

وقالت نيشن وايد إن أكثر من واحد من كل خمسة، أو 22 في المائة، من الأسر لديها أقل من 100 جنيه إسترليني في نهاية الشهر، مقارنة بـ 13 في المائة فقط في عام 2021.

المرونة: أولئك الذين لديهم ما يكفي من المال في صندوق الطوارئ قد يفكرون في الاستثمار أو الادخار في حساب بسعر فائدة ثابت للمساعدة في تحقيق أهدافهم المالية طويلة المدى

نصائح للادخار والاستثمار لبناء الثروة

عندما يتعلق الأمر بتوليد الثروة والمرونة المالية، فإن المدخرات النقدية للإنفاق الطارئ والاستثمارات على المدى الطويل مهمة ولكل منهما دور يلعبه.

بالنسبة لأولئك الذين يتطلعون إلى تكوين احتياطي نقدي، يمكن للمدخرين التفكير في وضع أموالهم في أحد أفضل الحسابات التي يسهل الوصول إليها. وبهذه الطريقة يمكنهم إنشاء صندوق الطوارئ الخاص بهم مع الحصول على معدل عائد مضمون.

في الوقت الحالي، تدفع أفضل الحسابات سهلة الوصول ما يزيد عن 5 في المائة. يدفع Hampshire Trust Bank سعر فائدة قدره 5.06 في المائة ويمكنك إيداع ودائع بمبلغ 1 جنيه إسترليني فقط.

> ابحث عن أفضل معدلات التوفير للشراء التي يسهل الوصول إليها باستخدام جداولنا

بعد تخصيص مدخرات طارئة كافية، يمكن لشخص ما أن يفكر في الاستثمار لمساعدتك في تحقيق أهدافه المالية المتوسطة والطويلة الأجل، مثل التقاعد.

هناك خيار آخر وهو النظر إلى حسابات التوفير ذات السعر الثابت، حيث تقوم بحجز أموالك بعيدًا لفترة معينة مقابل عائد أعلى.

تقول إيما وول: “إذا كنت تستثمر للمرة الأولى، فابتعد عن انتقاء الأسهم. بدلاً من ذلك، ابحث عن التعرض للسوق على نطاق واسع، بتكلفة منخفضة، مثل صندوق iShares ACWI ETF – الذي يستثمر في أكثر من 2000 شركة من الأسواق المتقدمة والناشئة.

يعد هذا خيارًا أساسيًا رائعًا للمستثمرين لأول مرة، حيث يمكنك إضافة ممتلكات تابعة لهم تعكس توقعاتك أو اهتماماتك. لاحظ أن صندوق الاستثمار المتداول هذا يستثمر في جميع الأسهم، والتي من المفترض أن تحقق عوائد أفضل على المدى الطويل مقارنة بفئات الأصول الأخرى ولكنها يمكن أن تكون متقلبة في الطريق إلى هناك.

“يجب على المستثمرين الأكثر حذرًا الذين لا يشعرون بالارتياح تجاه الارتداد، أن يختاروا بدلاً من ذلك فتح سندات مختلطة – على سبيل المثال، Schroder Managed Balanced.

إذا كنت تستثمر على المدى الطويل – لدفع تكاليف مغامرات التقاعد الخاصة بك – وكنت موظفًا، فغالبًا ما يكون المسار الأكثر منطقية هو زيادة مساهماتك التقاعدية في مكان العمل إلى الحد الأقصى.

ويضيف وول: “إنها أموال مجانية بالمعنى الحرفي للكلمة – حيث تحصل على مبالغ إضافية من صاحب العمل والحكومة”.

قد تكون بعض الروابط في هذه المقالة روابط تابعة. إذا قمت بالنقر عليها قد نحصل على عمولة صغيرة. وهذا يساعدنا في تمويل This Is Money، وإبقائه مجانيًا للاستخدام. نحن لا نكتب مقالات للترويج للمنتجات. نحن لا نسمح لأي علاقة تجارية بالتأثير على استقلالنا التحريري.

اترك ردك