لماذا يشتري المستثمرون السندات الحكومية مرة أخرى: العوائد المرتفعة (والخدعة الضريبية) تعني أن السندات عادت لصالحها

ذات مرة، كانت كلمة “السندات” مرتبطة بمشاعر الطمأنينة. لكن في الآونة الأخيرة، بدأ البعض يتذكرون تصريحات جيمس كارفيل، الخبير الاستراتيجي للرئيس كلينتون، الذي قال: “كنت أعتقد أنه إذا كان هناك تناسخ، فأنا أرغب في العودة كرئيس أو بابا الفاتيكان”. ولكن الآن أود أن أعود إلى سوق السندات. يمكنك تخويف الجميع.

ربما كان هذا تعليقاً فكاهياً، ولكن المستثمرين شعروا بالفزع إزاء الأحداث التي شهدتها سوق السندات العالمية هذا الشهر ــ الأسهم ذات الفائدة الثابتة التي أصدرتها الشركات والحكومات في مختلف أنحاء العالم بقيمة 128.3 تريليون دولار لجمع الأموال.

قام بعض المستثمرين في المملكة المتحدة ببيع صناديق السندات في الشهر الماضي. قد يكون هذا استجابة منطقية للأداء السيئ لعام 2022 عندما انخفض متوسط الصندوق بنسبة 22 في المائة، كما أفاد كريس راش من شركة إدارة الثروات Iboss.

ولكن إذا كنت تفكر على المدى الطويل، فقد يكون من المفيد ملاحظة تصريحات مايكل هارتنت، رئيس استراتيجية المحافظ في بنك أوف أمريكا، الذي يتوقع أن تكون “السندات هي فئة الأصول الأفضل أداءً في النصف الأول من عام 2024، مع تزايد المخاوف من يبدأ الركود في الانحسار.

وأثارت المخاوف من الركود والاعتقاد بأن أسعار الفائدة ستبقى “أعلى لفترة أطول” عمليات بيع واسعة النطاق للسندات في وقت سابق من هذا الشهر، مما أدى إلى ارتفاع عوائد هذه الأسهم – والتي تتحرك عكسًا مع الأسعار.

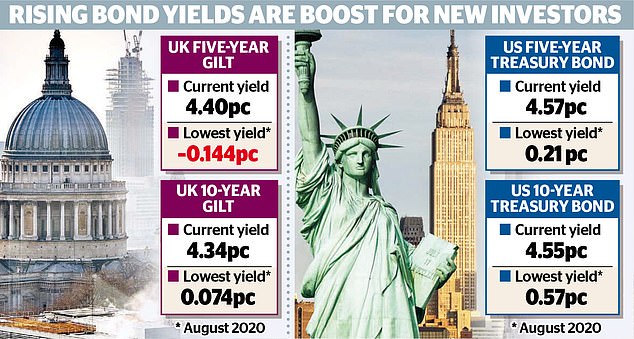

وقفز العائد على سندات الخزانة الحكومية الأمريكية لأجل عشر سنوات إلى 4.8 في المائة، وهو المستوى الذي شوهد آخر مرة خلال الأزمة المالية العالمية. وفي المملكة المتحدة، ارتفعت العائدات على السندات لأجل 30 عاماً إلى 5.1 في المائة، وهو أعلى مستوى لها منذ الأزمة المالية الآسيوية.

هذا الأسبوع، انخفضت العائدات قليلا. وفي انعكاس مفاجئ للمشاعر، استعادت السندات بعض سمعتها كملاذ آمن. ويأتي هذا نتيجة لتصاعد التوترات الجيوسياسية في أعقاب هجوم حماس على إسرائيل.

كما أن الرأي القائل بأن أسعار الفائدة قد لا يتم رفعها مرة أخرى يتسبب في تراجع العائدات.

وقام بنك الاحتياطي الفيدرالي الأميركي وبنك إنجلترا برفع أسعار الفائدة لخفض التضخم عن طريق تثبيط الإنفاق. لكن الرأي السائد هو أن العائدات المرتفعة لها نفس التأثير، ولو بشكل غير مباشر، لأنها تؤثر على تكلفة الاقتراض بالنسبة للشركات والأسر.

ولكن حتى قبل عودة قدر من الهدوء، كان خبراء آخرون يدافعون عن السندات.

مايك إيكينز، الذي كان متشائما في السابق، كبير مسؤولي الاستثمار في شركة فينيكس، عملاق مدخرات التقاعد الذي يمتلك شركة ستاندرد لايف، يتحول الآن إلى السندات الحكومية، على حساب أن أسعار الفائدة يمكن أن تكون قريبة من ذروتها.

مديرو الثروات هم أيضا أكثر تفاؤلا. يعلق هيج باثجيت من شركة Atomos قائلاً: “لا نعتقد أن أسعار الفائدة سترتفع بدرجة أكبر – هذا إن ارتفعت على الإطلاق – ولذلك يسعدنا الشراء والاحتفاظ وقبول المشاعر السلبية والتقلبات على المدى القصير. يمكنك الآن تأمين عائد يقارب 4.5 في المائة على السندات الحكومية لمدة 10 سنوات، وهو ما يبدو جذابا للغاية على أساس ثلاث إلى خمس سنوات.

“لكن سندات الشركات أكثر صعوبة حيث أن هناك احتمال كبير بأن يتخلف عدد منها عن السداد إذا استمرت أسعار الفائدة عند المستويات المرتفعة الحالية.”

يشير دان بوردمان-ويستون، من شركة BRI لإدارة الثروات، إلى أن الأرباح على السندات الحكومية لا تخضع لضريبة أرباح رأس المال (CGT) – وهي ميزة قيمة لدافعي الضرائب ذوي المعدلات الأعلى والإضافية، خاصة وأن المخصص السنوي لهذه الضريبة قد انخفض إلى النصف إلى 6000 جنيه استرليني. وهذا يجعل الأمر يستحق التفكير في السندات ذات “القسيمة” المنخفضة أو أسعار الفائدة التي تميل إلى أن تكون متاحة بأسعار أرخص.

يقول بوردمان-ويستون: “لنفترض أنك وضعت أموالاً في سندات مذهبة تستحق في يونيو/حزيران 2025، ويتم تداولها بنحو 6 في المائة أقل من “القيمة الاسمية” – وهي القيمة الاسمية التي سيتم استردادها بها عند الاستحقاق – وتدفع سعر فائدة قدره 0.7 في المائة. أنت تشتري أصولًا بقيمة 100 جنيه إسترليني مقابل 94 جنيهًا إسترلينيًا. عندما يأتي تاريخ الاستحقاق، ستكون الزيادة في القيمة بأكملها معفاة من الضرائب مما يعني أنك تؤمن عائدًا سخيًا.

“من وجهة نظري، تعتبر السندات الحكومية ذات قيمة أفضل مما كانت عليه منذ 16 عامًا.”

تجعل المنصات من السهل نسبيًا اختيار مجموعة مختارة من السندات، والتحقق من قسائمها وتواريخ استحقاقها. لكن السندات يمكن أن تكون طريقا أبسط، على الرغم من عدم توفر الإعفاءات الضريبية.

ويحمل صندوق iShares UK Gilts All Stocks Index، الذي اقترحه بوردمان-ويستون، سندات بمجموعة من آجال الاستحقاق.

أفضل عمليات الشراء منخفضة المخاطر التي يقدمها Interactive Investor هي صندوق Vanguard UK Government Bond ومؤشر Vanguard Global Bond إذا كنت تريد مزيجًا دوليًا من سندات الشركات والسندات الحكومية.

يحب كريس راش صندوق L&G Strategy Bond وصندوق M&G Optimal Income لأنه يشعر أن مديريهما يتمتعان بالخبرة اللازمة لتحقيق أقصى استفادة من الفرص الحالية “دون المخاطرة غير الضرورية”. هذه ملاحظة أخرى يجب أن تنتبهوا إليها في هذا الوقت الغامض من تاريخنا.

إذا كنت تريد الطمأنينة، بدلاً من الإثارة، وإمكانية تحقيق المكاسب والإعفاءات الضريبية، فإن سندات بنك إتش إس بي سي لمدة عام واحد (التي سيتم سحبها الأسبوع المقبل) تقدم عائداً يبلغ 5.7 في المائة.

اترك ردك