تصدرت شركة BP عناوين الأخبار بفضل الحياة العاطفية المتشابكة لرئيسها السابق. ولكن هل ينبغي لشركة النفط العملاقة أن تكون الآن على رادارك لأسباب أخرى غير استقالة برنارد لوني بسبب علاقات رومانسية غير معلنة مع زملاء العمل؟

أود أن أقترح ذلك، ويجب عليك أيضًا إلقاء نظرة فاحصة على شركة شل، وهو الاسم الآخر “للشركات النفطية الكبرى” على مؤشر FTSE 100.

لقد سلطت ملحمة لوني الضوء على شركة بريتيش بتروليوم.

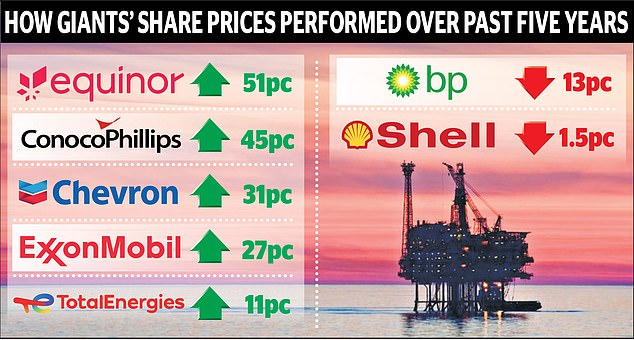

وسط موجة من عمليات الاندماج في الولايات المتحدة، هناك حديث عن أن شركة بريتيش بتروليوم، التي يبلغ رأسمالها 85.35 مليار جنيه استرليني، يمكن أن تكون هدفا لأن أسهمها تخلفت عن أسهم شركات شل وشيفرون وإكسون موبيل.

وقد حولت شركة إكسون ـ التي تستعد لشراء شركة بايونير المشغلة في تكساس مقابل 60 مليار دولار ـ وغيرها من الشركات العملاقة تركيزها نحو النفط والغاز رداً على الغزو الروسي لأوكرانيا.

الآن يعتقد البعض أن الرئيس التنفيذي القادم لشركة بريتيش بتروليوم يجب أن يقرر ما إذا كان سينفذ تحولا مماثلا، أو يستمر في قيادة التحول إلى الغاز الحيوي، والطاقة الشمسية، وطاقة الرياح، وغيرها من مصادر الطاقة المتجددة.

هذا الأسبوع، أصر موراي أوشينكلوس، الرئيس المؤقت لشركة بريتيش بتروليوم، على أن “رحيل شخص واحد لا يغير الاستراتيجية”. لكن هذه المحاولة لتوضيح التوقعات قد لا تتوقف عن شائعات العطاء.

وكما يشير جيمي مادوك، المحلل في شركة كويلتر شيفيوت، فإن جميع أعضاء شركات النفط الكبرى مجبرون على إعادة تقييم مستقبل أعمالهم، وسط تساؤلات حول أهداف صافي الصفر والتزامات اتفاق باريس للمناخ. ومن الواضح أن شركات النفط الكبرى لا تزال متمسكة بهذه التعهدات، ولكن سرعة التنفيذ قد تتباطأ. يقول مادوك: “في ظل المخاوف المتعلقة بأمن الطاقة الوطني واستمرار الاعتماد على الوقود الأحفوري، خفف البعض من التزاماتهم بشأن التحول”.

وتأتي التكهنات حول اتجاه شركات بريتيش بتروليوم وشل والبقية على خلفية التوقعات بمزيد من الارتفاع في أسعار النفط.

ويأتي هذا على الرغم من تراجع خام برنت، المؤشر العالمي، عن بعض مكاسب هذا العام.

وقفز السعر إلى 94 دولارا للبرميل في سبتمبر نتيجة لتخفيضات أعضاء أوبك. ومن المتوقع أن يصل الطلب على النفط إلى مستوى قياسي يبلغ 102.2 مليون برميل هذا العام، مدفوعًا بعوامل مثل عودة السفر الجوي خلال العطلة الصيفية وانتعاش صناعة البتروكيماويات في الصين.

ويتوقع كريستيان مالك، المحلل في جيه بي مورجان، أن يرتفع سعر خام برنت إلى 150 دولارًا للبرميل بحلول عام 2026. ويقول إن “الضغوط المؤسسية والضغوط التي تقودها السياسات التي تدفع إلى التحول المتسارع بعيدًا عن الهيدروكربونات” تجعل من الصعب تبرير الإنفاق على المدى الطويل على التنقيب. أو الإنتاج لتعزيز العرض.

كما أن الاقتناع بأن أسعار الفائدة سوف تظل أعلى لفترة أطول ــ وهو ما أدى إلى انتشار المخاوف في أسواق الأوراق المالية هذا الأسبوع ــ يجعل تكاليف مثل هذه المشاريع باهظة للغاية.

قد تشك في قدرة خام برنت على الوصول إلى مثل هذه الارتفاعات. ولكن لا يزال من المفيد التفكير في الرهان على شركتي BP وShell، أو على الأقل التحقق مما إذا كانت صناديقك وصناديقك الاستثمارية تحتفظ بهذه الأسهم (يمكن العثور على هذه المعلومات عبر الإنترنت في صحائف الحقائق الخاصة بهم).

يقول تشارلز لوك، مدير صندوق Murray Income Trust: “نحن نملك شركة BP لأننا نعتقد أنها رائدة في تحول الطاقة، مع التركيز الجيد على زيادة تعرضها لمصادر الطاقة المتجددة بشكل مربح، فضلاً عن الاستفادة من أصولها الهيدروكربونية القديمة”. والتي ينبغي أن تظل مربحة حتى عند انخفاض أسعار النفط.

ويشير مادوك أيضًا إلى أن الأسهم تبدو رخيصة.

ويقول: “على الرغم من الاضطرابات، وعلى الرغم من بعض التقلبات الأخيرة في الأرباح، تظل شركة بريتيش بتروليوم شركة ذات رأس مال جيد، مع ميزانية عمومية قوية، ومستويات منخفضة من الديون”.

وهو يرى أن شركة بريتيش بتروليوم أكثر طموحًا من نظيراتها في قطاع الطاقة المتجددة مما قد يجعل المجموعة فائزة على المدى الطويل.

قبل أن تتصدر علاقات لوني العاطفية عناوين الأخبار، كان مشهورًا بتصريحاته الصريحة، مثل تشبيه شركة بريتيش بتروليوم بـ “آلة صرف آلي” في الربع الثالث من عام 2021 عندما بلغ متوسط سعر النفط 73 دولارًا للبرميل.

ربما كان هذا مبالغة. ومع ذلك، وتحت رعايته، كانت المدفوعات للمستثمرين وفيرة.

ويبلغ عائد أرباح الشركة 4.3 في المائة. كما أنها تعيد الأموال النقدية إلى المساهمين من خلال خطة إعادة شراء الأسهم بقيمة 1.5 مليار دولار.

ويبلغ عائد توزيعات أرباح شل 3.7 في المائة. وهناك أيضاً برنامج لإعادة الشراء بقيمة 5 مليارات دولار، والرأي هو أن هاتين الشركتين تستطيعان تحمل مثل هذه المكافآت، حتى لو انخفضت أسعار النفط.

أنوي وضع بعض المال في هذه الأسماء البريطانية الكبيرة في شركات النفط الكبرى. لكنني أميل أيضًا إلى الاستفادة من الانخفاض في سعر صندوق iShares Global Clean Energy ETF، لذا أتحوط رهاناتي في هذا القطاع.

إن التحرك المثير للجدل من الهيدروكربونات إلى مصادر الطاقة المتجددة يهدد بحجب بعض الحقائق الأساسية. وكما قال رئيس سابق آخر لشركة بريتيش بتروليوم، بوب دادلي، هذا الأسبوع: “نحن بحاجة إلى الأشياء اللازمة لتوفير الحرارة والضوء والقدرة على الحركة، بغض النظر عن أشكال الطاقة، نحن بحاجة إلى القيام بذلك”.

قد تكون بعض الروابط في هذه المقالة روابط تابعة. إذا قمت بالنقر عليها قد نحصل على عمولة صغيرة. وهذا يساعدنا في تمويل This Is Money، وإبقائه مجانيًا للاستخدام. نحن لا نكتب مقالات للترويج للمنتجات. نحن لا نسمح لأي علاقة تجارية بالتأثير على استقلالنا التحريري.

اترك ردك