وتواجه بريطانيا العديد من التحديات المالية الملحة. وأحد أسوأ هذه الأوضاع هو الوضع المحفوف بالمخاطر للأشخاص الذين تقل أعمارهم عن 30 عامًا، والمعروفين باسم Gen Z.

ولأول مرة، سيكون الجيل أفقر بكثير من الجيل الذي سبقه.

وهذا أمر معروف جيدا، ولكن حقيقة أن حديث TED الأكثر مشاهدة لعام 2024 كان بعنوان “كيف تدمر الولايات المتحدة مستقبل الشباب” ربما يؤكد على كيفية تحول هذه المناقشة.

يلقي سكوت جالواي، أستاذ التسويق في جامعة نيويورك، توبيخا لاذعا سوف يتردد صداه لدى الشباب، وتقييمه لا يقل أهمية عن الولايات المتحدة بالنسبة للمملكة المتحدة.

إن المشكلة التي يواجهها الشخص النموذجي في العشرينيات من العمر هي مشكلة شاقة: كيفية شراء منزل وسداد الديون مع إنشاء صندوق للطوارئ ومدخرات مستقبلية.

الأرقام مثيرة للقلق. يدفع المشترون لأول مرة في إنجلترا ما متوسطه 55.372 جنيهًا إسترلينيًا لتأمين منزل، وهو مبلغ شاق للادخار – وخاصة عندما يكون متوسط الراتب في المملكة المتحدة لمن تتراوح أعمارهم بين 22 و29 عامًا هو 32.292 جنيهًا إسترلينيًا.

إن سوق الإيجارات الساخنة تجعل التحدي أكثر صعوبة. وارتفعت الإيجارات بنحو 28 في المائة خلال أربع سنوات، ليصل متوسط التكلفة الشهرية إلى 1330 جنيها إسترلينيا، وفقا لمكتب الإحصاءات الوطنية.

تقليص كبير؟ يقول أندرو أوكسليد إن “تحويل الثروة الكبير” يمكن أن يبدأ في عام 2025

لقد كان شراء منزلك الأول أمرًا صعبًا دائمًا. ولكن أبدا بهذه الصعوبة.

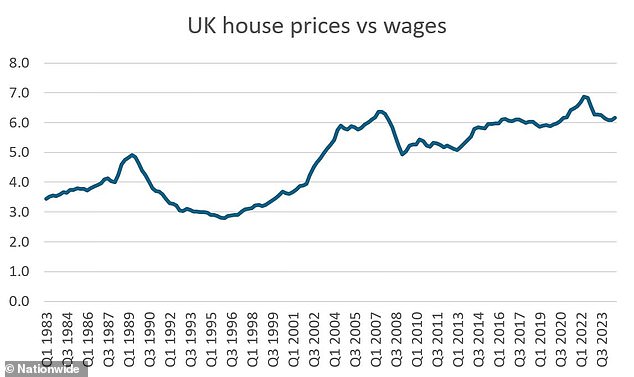

عندما صعدت على سلم العقارات في عام 2001، واشتريت شقة بغرفة نوم واحدة وعمري 28 عاما، كان متوسط سعر المنزل 3.6 أضعاف متوسط الراتب.

واليوم تبلغ النسبة 6.1، وفقًا لجمعية البناء الوطنية (انظر الرسم البياني أدناه).

كما أن ديون الطلاب مختلفة تمامًا. تبدو قروض الصيانة التي حصلت عليها والتي تبلغ قيمتها 9000 جنيه إسترليني تافهة وفقًا للمعايير الحديثة.

يمكن لطلاب اليوم أن يواجهوا بسهولة ديونًا تبلغ 50000 جنيه إسترليني في يوم التخرج. ثم يواجهون شريحة من الأجر بنسبة 9 في المائة لسداد القروض مقابل تلك الرسوم وتكاليف المعيشة. لم يتبق سوى القليل، إن وجد، للحفظ.

وقد أكد مركز أبحاث مؤسسة القرار على هذا الوضع الكئيب في “التدقيق بين الأجيال” الشهر الماضي.

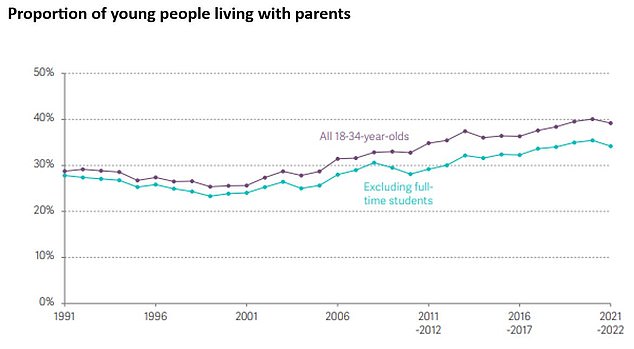

ووجدت أن نسبة الأشخاص الذين تقل أعمارهم عن 35 عامًا والذين يعيشون مع والديهم ارتفعت من 26% في عام 2000 إلى 39% بحلول عام 2022.

وألقى باللوم على “الإسكان الباهظ الثمن والصدمات الاقتصادية المتكررة وركود مستويات المعيشة” التي حددت حياتنا المالية في القرن الحادي والعشرين.

ومن المرجح أن تتفاقم هذه الأرقام في السنوات الأخيرة مع استمرار أسعار المنازل في الارتفاع بلا هوادة.

ما الذي يمكن أن يوقف أو يوقف أو حتى يعكس هذا الاتجاه من إفقار الأجيال؟

وربما يفي حزب العمال بتعهداته الخاصة ببناء المساكن، مما يخفف من الضغوط على أسعار العقارات. وربما تتجه الروافع المحدودة في سياسة الضرائب والمزايا نحو الشباب. ونظراً لتاريخ الحكومات المتعاقبة في هذه المجالات، فلا يبدو أي منهما مؤكداً.

إذًا، ما هو الحل الذي يمكن أن يكون ذا معنى؟ ربما تكون الإجابة الواضحة هي أن الجيل الذي يملك أكثر يمكنه أن يعطي للجيل الذي يملك أقل.

هناك آلية لذلك: الموت. وارتفع عدد البالغين الذين حصلوا على ميراث على مدى عامين من 1.7 مليون في الفترة 2008-2010 إلى 2.1 مليون في الفترة 2018-2020.

هاتان القاعدتان للإهداء هما المفتاح

ولكن يمكنك بالطبع استباق الموت من خلال التبرع بثروتك وأنت على قيد الحياة، وتكون قادرًا على تقدير أعمال الكرم التي تقوم بها.

في عالم الضرائب، يُعرف هذا باسم “الإهداء”. من المفيد أن تتعرف على جميع قواعد الإهداء ولكن أود أن أقول إن أهمها هما:

1. أنه يمكنك التبرع بمبلغ 3000 جنيه إسترليني سنويًا بدون ضريبة الميراث. يمكن ترحيل هذا لمدة عام واحد، مما يتيح الفرصة للتبرع بمبلغ 6000 جنيه إسترليني إذا فاتتك سنة.

2. يمكنك التبرع بقدر ما تريد، وإذا كنت تعيش لمدة سبع سنوات فلن تكون مسؤولاً عن IHT. كما أنك تدفع أيضًا أقل من المعدل الكامل البالغ 40 في المائة إذا مت بعد ثلاث إلى سبع سنوات من الهدية – وهو يتناقص تدريجيًا.

ولكن لم يكن هناك حافز كبير لتقديم الهدايا. في الواقع، كان هناك سبب وجيه للغاية للاحتفاظ بأموالك واستخدام نظام التقاعد الخاص بك كأداة في التخطيط العقاري. تم إعفاء المعاشات التقاعدية من IHT.

إذا مت تحت 75 عاما، يتم تمرير وعاء المعاش التقاعدي معفاة تماما من الضرائب. الوفاة بعد سن 75 تعني أن المستفيدين يهربون من IHT على الوعاء ولكن يجب عليهم دفع ضريبة الدخل على عمليات السحب منه.

لكن التغيير الكبير قادم. سيتم إلغاء الإعفاء من المعاشات التقاعدية في أبريل 2027، كما تم الإعلان عنه في ميزانية الخريف لشهر أكتوبر، وهذا من شأنه أن يقلب العديد من مجالات التخطيط المالي رأسا على عقب. ويمكن أن يؤدي أيضًا إلى هبة غير مسبوقة.

للتذكير بقواعد ضريبة الميراث الأساسية، يمكنك ترك ما يصل إلى 325000 جنيه إسترليني معفاة من الضرائب عند وفاتك، مع بدل إضافي قدره 175000 جنيه إسترليني إذا تركت منزلك لأطفالك أو أحفادك.

يمكن للأزواج المتزوجين الذين لديهم أحفاد مباشرين أن يتركوا ما يصل إلى مليون جنيه إسترليني معفاة من الضرائب حيث يمكنهم تحويل البدلات غير المستخدمة. ويبلغ معدل الضريبة على أي التزامات متبقية 40 في المائة.

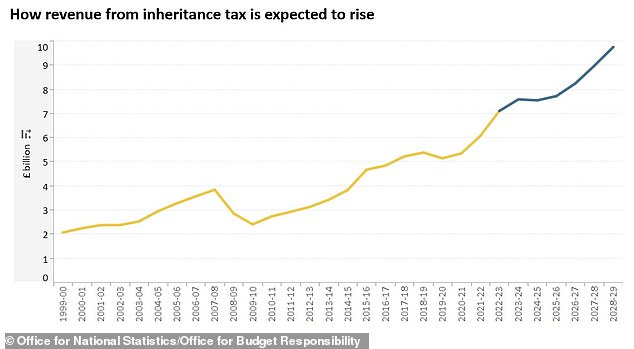

وفي ظل هذه الحدود العالية، فإن أقل من خمسة في المائة من العقارات تكون مسؤولة. لكن هذا يتغير.

وكان من المتوقع أن ترتفع نسبة العقارات الخاضعة للمسؤولية بسرعة على أية حال، ولن يؤدي تغير معاشات التقاعد الموروثة إلا إلى تسريع هذا الاتجاه. (الرسم البياني أدناه يوضح التوقعات الرسمية قبل تغيير المعاش التقاعدي).

وذلك لأن أسعار الأصول السائدة، مثل أسعار العقارات وأسواق الأسهم، ارتفعت بحيث تبدو عتبة المليون جنيه إسترليني اليوم أقل سخاء بكثير مما كانت عليه عندما تم تحديدها في عام 2017.

لنأخذ على سبيل المثال زوجين متزوجين يملكان منزلًا بقيمة 500 ألف جنيه إسترليني، وقد جمع كل منهما 300 ألف جنيه إسترليني في معاشاتهما التقاعدية وخزنا مبلغًا إجماليًا قدره 100 ألف جنيه إسترليني في إيساس. قبل ميزانية الخريف، كان من الممكن أن يتجنبوا IHT بشكل مريح، لأنه كان من الممكن أن يتم تجاهل صناديق معاشاتهم التقاعدية.

وبموجب النظام الجديد، سيكون هناك التزام محتمل بنسبة 40 في المائة على الجزء البالغ 200 ألف جنيه إسترليني فوق البدلات المجمعة البالغة مليون جنيه إسترليني.

من المستحيل، بطبيعة الحال، معرفة مقدار المعاشات التقاعدية الخاصة بك وIsas سوف تتضاءل لأنها تستخدم لتمويل تقاعدك. لا يمكنك التنبؤ بتوقيت وفاتك.

ولكن هناك أيضًا الكثير الذي يمكنك التخطيط له ضمن خيارات التخطيط العقاري. ومن المرجح أن تصبح الصناديق الاستئمانية، وهي الهياكل القانونية التي يمكنها حماية الأصول من ضريبة الميراث، أكثر شعبية.

يعد التخطيط العقاري أمرًا معقدًا وهو أحد المجالات التي يُنصح فيها بشدة بالدعم المتخصص.

قوة الإهداء

والأهم من أي شيء آخر، أن عوامل الجذب للتبرع بأموالك أو إنفاقها سوف تنمو اعتبارًا من عام 2027.

وكانت الإهداء بالفعل في ارتفاع. ارتفعت قيمة الهدايا التي تزيد قيمتها عن 10000 جنيه إسترليني من 13.1 مليار جنيه إسترليني في العامين السابقين 2008-2010 إلى 29 مليار جنيه إسترليني في العامين السابقين 2018-2020، وفقًا لمؤسسة القرار.

قد تبدو مبالغ الإهداء هذه تافهة مقارنة بالمبالغ التي قد يتم تسليمها في عام 2030 أو بحلول عام 2035.

وفي مواجهة الضغوط المزدوجة المتمثلة في صداع الضرائب في المستقبل واحتياج الابن أو الابنة إلى وديعة رهن عقاري اليوم، فسوف يكون من المنطقي تقديم هدية.

بل يمكن أن يؤدي ذلك إلى زيادة في تقليص حجم 50 أو 60 شخصًا، بينما يحاولون جعل ثرواتهم أكثر سيولة.

وهذا بدوره يمكن أن يساعد في تخفيف الضغط على سوق العقارات. ومن الممكن أن يؤدي ذلك مجتمعة إلى تضييق فجوة الثروة بين الأجيال.

الآباء يريدون المساعدة. أظهر استطلاع فيديليتي للمشاعر العالمية لعام 2024 أن معظم البريطانيين يرغبون في مساعدة أحفادهم، حيث جعل 61% منهم أولوية “مساعدة أطفالي / أحفادي في وضعهم المالي المستقبلي”.

ومع ذلك، كان 25 في المائة فقط واثقين من قدرتهم على ذلك. ويتناقض هذا بشكل صارخ مع المتوسط العالمي البالغ 40 في المائة.

هناك شهية متزايدة لتفكير أكثر تطرفا. أثناء التحدث إلى كبار الزملاء والأقران في صناعة المعاشات التقاعدية في الأسابيع الأخيرة، أعاد معظمهم النظر في خططهم.

وأخبرني كثيرون أنهم يفكرون جدياً في تقليص حجم الشركات، في حين كانت الفكرة غامضة في السابق.

ولها جاذبية مزدوجة – تحرير مبالغ كبيرة من المال يمكن تحويلها للمساهمة في الودائع لأول مرة.

ولكن لديها أيضًا جاذبية أكثر للانغماس في الذات: لماذا تؤجل أعمالك الطيبة إلى ما بعد الموت؟ امنح الآن، واستمتع برؤيته مستخدمًا – وادفع أيضًا ضرائب أقل بكثير.

ربما سيبدأ اتجاه تقليص حجم أكبر من هنا. وربما ستوضح محادثة TED الأكثر مشاهدة لعام 2035 كيف بدأ تحويل الثروة الكبير في عام 2025.

قد تكون بعض الروابط في هذه المقالة روابط تابعة. إذا قمت بالنقر عليها قد نحصل على عمولة صغيرة. وهذا يساعدنا في تمويل This Is Money، وإبقائه مجانيًا للاستخدام. نحن لا نكتب مقالات للترويج للمنتجات. نحن لا نسمح لأي علاقة تجارية بالتأثير على استقلالنا التحريري.

اترك ردك