لقد بدأت الوعود التي أطلقها حزب العمال في بيانه في الانهيار بالفعل.

وعلى الرغم من فوز الحزب في الانتخابات متعهدا بعدم زيادة التأمين الوطني أو ضريبة الدخل أو ضريبة القيمة المضافة، إلا أنه يبدو من المرجح بشكل متزايد أنه سوف يتهرب من واحد على الأقل من هذه الوعود.

قالت المستشارة راشيل ريفز إنها يجب أن تجد 22 مليار جنيه استرليني هذا العام لسد فجوة في المالية العامة.

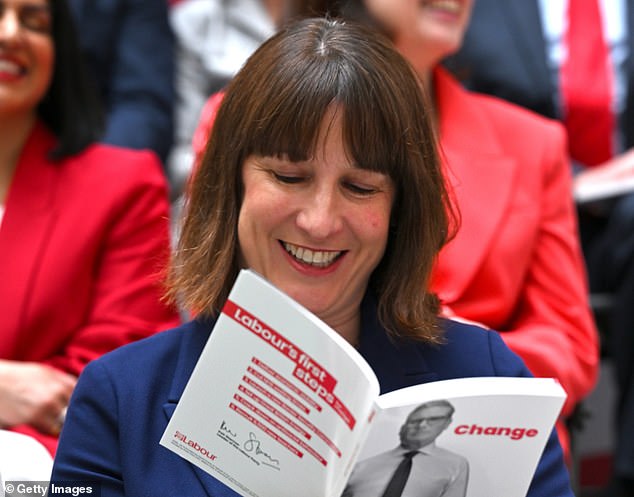

مساحة للمناورة: ستقدم مستشارة حزب العمال، راشيل ريفز، ميزانيتها الأولى في 30 أكتوبر/تشرين الأول. وقالت إنها يجب أن تجد 22 مليار جنيه استرليني هذا العام لسد فجوة في المالية العامة

ولكن حزب العمال وعد بعدم زيادة الضرائب الثلاث التي تجلب أكبر قدر من المال ــ وبالتالي قد يجد سبلاً للالتفاف على القواعد التي أنشأها.

رفض السير كير ستارمر أمس استبعاد زيادة مساهمات التأمين الوطني (NI) التي يدفعها أصحاب العمل.

إذن، ما هي الطرق الأخرى التي يمكن للحكومة أن تتراجع بها عن تعهداتها في بيانها الرسمي من خلال الاعتماد على الأمور الفنية؟

يبحث Money Mail في ستة احتمالات – وما يمكن أن تعنيه لجيبك.

رفع التأمين الوطني على أصحاب العمل

في ظاهر الأمر، فإن التعهد الضريبي الذي قدمه حزب العمال واضح وضوح الشمس. وجاء في الرسالة: “لن يزيد حزب العمل الضرائب على العاملين، ولهذا السبب لن نزيد التأمين الوطني، أو المعدلات الأساسية أو الأعلى أو الإضافية لضريبة الدخل أو ضريبة القيمة المضافة”.

لكن الوزراء يقترحون الآن أن التأمين الوطني الذي يدفعه “العمال” فقط هو الذي يغطيه التعهد.

وهذا من شأنه أن يترك للحكومة الحرية في زيادة هذه الضريبة على أصحاب العمل. تدفع الشركات حاليًا NI بمعدل 13.8 في المائة على جميع أرباح الموظفين التي تزيد عن 175 جنيهًا إسترلينيًا في الأسبوع. ويقول الاقتصاديون إن زيادته بمقدار بنس واحد يمكن أن يجمع حوالي 17 مليار جنيه إسترليني سنويًا.

لكن المنتقدين يزعمون أن الأثر يمكن أن يشعر به العمال ــ حتى لو لم يكونوا هم من يدفعون الضريبة بأنفسهم.

قد يفكر أصحاب العمل مرتين قبل توظيف العمال وزيادة الأجور إذا كان عبء التكلفة أعلى.

يقول روبرت سالتر، من شركة الضرائب بليك روتنبرغ، إنه على الرغم من وعد الحكومة بعدم ضرب العمال الأفراد، إلا أن الكثيرين سيتأثرون بشكل مباشر بزيادة التأمين الوطني على أصحاب العمل.

“الحقيقة هي أن هناك الكثير من أصحاب الأعمال الصغيرة وسوف يتضررون مع ارتفاع تكاليفهم. على سبيل المثال، سيتعين على السباك الذي يدير أعماله الخاصة أن يدفع فجأة المزيد من التأمين الوطني على نفسه وعلى أجور موظفيه.

ليفي NI على مساهمات المعاشات التقاعدية

في حين أن الحكومة يمكن أن تشن هجومًا واسع النطاق على التأمين الوطني الذي يدفعه أصحاب العمل، يقول قادة صناعة الضرائب ومعاشات التقاعد إن الضربة المستهدفة على المعاشات التقاعدية أمر محتمل بنفس القدر.

أحد أسهل الخيارات وأكثرها توليداً للضرائب في متناول يد السيدة ريفز هو فرض ضريبة جديدة على التأمين الوطني على المساهمات التي يدفعها أصحاب العمل في معاشات العمال.

في الوقت الحالي، لا يدفع أصحاب العمل أي تأمين وطني على الأموال التي يدفعونها في المعاشات التقاعدية نيابة عن موظفيهم. وقالت مؤسسات الفكر والرأي، بما في ذلك معهد الدراسات المالية، إن هذه القاعدة “يجب إصلاحها”.

الغارة على المعاشات التقاعدية: أحد أسهل الخيارات وأكثرها توليدًا للضرائب بالنسبة للمستشار هو فرض ضريبة NI جديدة على المساهمات التي يدفعها أصحاب العمل في معاشات التقاعد للعمال

وتشير تقديرات IFS إلى أنه إذا تم تحميل أصحاب العمل NI على مساهمات المعاشات التقاعدية بنفس المعدل الذي يدفعونه على الأجور (13.8 في المائة)، فإن هذا من شأنه أن يجمع حوالي 17 مليار جنيه إسترليني سنويًا.

يقول توم سيلبي، مدير السياسة العامة في شركة AJ Bell للوساطة المالية: “هذه هي واحدة من الزيادات الضريبية الأكثر ترجيحًا التي يمكن أن تعلنها السيدة ريفز نظرًا لأن الحكومة تعمل على إيجاد أقل الخيارات سوءًا”.

لقد حفرت الحكومة نفسها في حفرة ووضعت نفسها في موقف صعب للغاية من خلال تعهدها بعدم ضرب العمال.

على الرغم من أنه لن يكون له تأثير مباشر، إلا أن فرض التأمين الوطني على مساهمات المعاشات التقاعدية سيظل له آثار غير مباشرة على العاملين.

ويحذر من أن ذلك قد يؤدي إلى قيام أصحاب العمل بخفض المبلغ الذي يدفعونه في معاشات تقاعد عمالهم، أو التأثير على زيادات الأجور في المستقبل مع ابتلاع الشركات للتكلفة الجديدة. وهذا يمكن أن يوجه ضربة قوية لدخل التقاعد المستقبلي للعمال.

الشخص الذي يكسب 35 ألف جنيه إسترليني اليوم، والذي يزيد راتبه بنسبة 2 في المائة سنويًا، سيكون أسوأ حالًا بمقدار 177 ألف جنيه إسترليني بعد 35 عامًا إذا قام صاحب العمل بتخفيض المبلغ الذي يدفعه في معاشاته التقاعدية من 8 في المائة إلى الحد الأدنى البالغ 3 في المائة.

وجدت الحسابات التي أجراها AJ Bell أن الشخص الذي يكسب 60 ألف جنيه إسترليني اليوم سيكون أفقر بمقدار 303 ألف جنيه إسترليني عند التقاعد.

ويرتفع هذا بشكل ملحوظ بالنسبة للشركات التي لديها حزم معاشات تقاعدية سخية والتي تقرر خفض المبلغ الذي تدفعه في معاشات تقاعدية لموظفيها.

ما يقرب من نصف أصحاب العمل الذين يدفعون للموظفين أكثر من الحد الأدنى للمعاشات التقاعدية سوف يفكرون في خفض مساهماتهم إذا قدم المستشار NI على مدفوعات معاشات أصحاب العمل، وفقًا لاستطلاع آراء صناع القرار في مجال الأعمال الذي أجرته رابطة شركات التأمين البريطانية وجمعية المكافآت واستحقاقات الموظفين.

الجمع بين NI وضريبة الدخل

وبوسع الحكومة أن تدمج التأمين الوطني وضريبة الدخل ــ وبحيلة ذكية تعمل على تعزيز خزائنها من دون رفع أي من معدلي الضريبة من الناحية الفنية.

تم إنشاء NI في الأصل بشكل منفصل لضريبة الدخل لدفع معاشات التقاعد الحكومية واستحقاقات الرعاية الاجتماعية الأخرى.

ومع ذلك، في الواقع يتم استخدام ضريبة الدخل في بعض الأحيان لزيادة وعاء NI ولم يعد الاثنان يعملان بشكل منفصل.

يمكن للحكومة أن تجادل بأن دمج الاثنين هو تبسيط، الأمر الذي من شأنه أن يخفض الروتين لكل من الشركات والحكومة.

إن التقريب بين الضريبتين كان بمثابة دعوة على مر السنين من قبل مكتب تبسيط الضرائب ومعهد الدراسات المالية الذي عفا عليه الزمن الآن.

ومع ذلك، تنطبق ضريبة الدخل على جميع أنواع الدخل بما في ذلك المدخرات وأرباح الأسهم والمعاشات التقاعدية، في حين ينطبق NI على الأرباح فقط.

وإذا تم دمج الاثنين ــ وتم فرض ضريبة على الدخل الوطني على نفس أنواع الدخل التي تفرضها ضريبة الدخل ــ فإن ملايين الأسر قد ينتهي بها الأمر إلى دفع المزيد في الإجمال.

يقول مايك أمبيري، مدير مدخرات التقاعد في شركة ستاندرد لايف، وهي جزء من مجموعة فينيكس: “ربما يكون للاندماج الأثر الأكبر على المتقاعدين لأن المعاشات التقاعدية هي استثمارات، لذا في نطاق ضريبة الدخل، في حين أنه في النظام الحالي فإن أولئك الذين تجاوزوا سن التقاعد الحكومي لا يفعلون ذلك بشكل عام”. لا تدفع NI.

“لقد التزمت الحكومة الجديدة بعدم زيادة ضريبة الدخل أو ضريبة الدخل الوطني – ومع ذلك، فإن دمج الاثنين سيؤدي بالتأكيد إلى زيادة في الاستبدال المدمج للتعويض عن إزالة أحدهما.”

ويضيف أنه “من غير المحتمل ولكن ليس من المستحيل أن يتم إجراء هذا التغيير في المستقبل القريب”.

التضحية بالراتب

التضحية بالراتب هي خطة جذابة تسمح للعمال بزيادة معاشاتهم التقاعدية دون أي تكلفة إضافية على أنفسهم أو على صاحب العمل.

يوافق العمال على تخفيض رواتبهم بما يعادل المبلغ الذي يضعونه في معاشاتهم التقاعدية. وفي المقابل، يدفع صاحب العمل إجمالي اشتراكات المعاش التقاعدي للموظف في وعاءه.

والفائدة هي أنه بما أن العامل يضحي بجزء من راتبه، فإنه يدفع هو والموظف مبلغا أقل في مساهمات التأمين الوطني – ويدفع العامل أيضا ضريبة دخل أقل. ويمكن بعد ذلك استخدام هذه المدخرات لتعزيز معاش العامل.

تتيح التضحية بالراتب للعمال زيادة مدخراتهم التقاعدية دون أي تكلفة إضافية على أنفسهم أو على صاحب العمل

يمكن للشخص الذي يحصل على راتب متوسط ويختار التضحية بالراتب أن يعزز مدخراته التقاعدية بمقدار 463 جنيهًا إسترلينيًا سنويًا، وفقًا لتحليل أجرته شركة Scottish Widows.

إن التخلص من التضحية بالراتب سيكون وسيلة للحكومة لزيادة المبلغ الذي تسحبه من كل من التأمين الوطني وضريبة الدخل – ولكن دون زيادة أي من المعدلين من الناحية الفنية.

ومع ذلك، فإن ملايين العمال سيتضررون من مدخراتهم التقاعدية.

لنفترض، على سبيل المثال، أنك تكسب 35000 جنيه إسترليني سنويًا وتساهم بنسبة 5 في المائة في راتبك بينما يساهم صاحب العمل بنسبة 3 في المائة. وهذا يعني مساهمات مجمعة قدرها 2800 جنيه إسترليني.

إذا اخترت التضحية بالراتب، فسيتم خصم مساهمات التقاعد الخاصة بك من راتبك، مما يؤدي إلى خفضها إلى 33250 جنيهًا إسترلينيًا.

ستبقى مساهمات معاشك التقاعدي مجتمعة بنسبة 8 في المائة، ولكن سيتم دفعها مباشرة إلى معاشك التقاعدي الخاص بك، دون فرض أي رسوم على التأمين الوطني (NI) عليها.

إذا تمت إضافة مدخرات NI إلى معاشك التقاعدي، فهذا يعني مساهمة مجمعة قدرها 3,041.50 جنيهًا إسترلينيًا – وهو ما يعادل 241.50 جنيهًا إسترلينيًا إضافية في مجموعتك التقاعدية كل عام دون أي تكلفة إضافية.

ويضيف مايك أمبيري، من شركة ستاندرد لايف، أن بعض أصحاب العمل يختارون حاليًا تسليم مدخراتهم الضريبية لتعزيز معاشات موظفيهم، وسوف يتضرر هؤلاء العمال مرتين – من الضريبة الإضافية التي سيدفعونها لأنفسهم وخسارة الأموال النقدية الإضافية من صاحب العمل .

ويضيف: “سيكون أصحاب الدخل المنخفض هم الأكثر تأثراً لأنهم يستفيدون حاليًا أكثر من الأموال الإضافية التي تذهب إلى صناديق معاشاتهم التقاعدية”.

تحميل NI على الإيرادات الأخرى

على الرغم من أن حزب العمال قال إنه لن يزيد معدلات مساهمة التأمين الوطني، فإنه يمكن أن يوسع صافيه.

ويمكن إجبار المتقاعدين على دفع التأمين الوطني على دخلهم التقاعدي – على الرغم من أنهم دفعوه طوال حياتهم العملية.

يقول السيد سيلبي، من شركة AJ Bell: “من الناحية الفنية، لن تكون هذه ضريبة على العاملين. وحقيقة أنهم تعهدوا بعدم زيادة المعدل على الأفراد ربما تعني أن هذه الخطوة ستعتبر سامة للغاية.

يقول السيد سالتر، من بليك روتنبرغ، إنه قد يُطلب من أصحاب العقارات أيضًا دفعها مقابل تأجير الدخل. ويضيف أن الأموال المكتسبة من تأجير العقارات لا تخضع حاليًا لرسوم التأمين الوطني، على عكس العديد من البلدان الأخرى مثل فرنسا.

“بعد كل شيء، لماذا لا ينبغي لأولئك الذين يعيشون على ترك الدخل أن يدفعوا NI؟”

“ولكن قد يكون المسمار الأخير في نعش أصحاب العقارات المتعثرين.”

تمديد تجميد عتبات ضريبة الدخل

وربما تعهدت الحكومة بعدم زيادة ضريبة الدخل، ولكن هذا لا يمنعها من القيام ببعض الحيل الذكية لجعل الملايين من العمال يدفعون المزيد.

تم تجميد عتبات ضريبة الدخل حتى أبريل 2028، لكن سالتر يحذر من أن حكومة حزب العمال يمكن بسهولة تمديد هذا التجميد لمدة عام أو حتى عام 2030.

ويقول: “إن تمديد التجميد لمدة عام واحد سيكون بمثابة مصدر دخل هائل وسيكون من السهل جدًا تحقيقه من الناحية السياسية”.

“رسميًا، لا يعتبر ذلك بمثابة زيادة في الضرائب، حتى لا يخالفوا وعودهم في البيان الرسمي. وفي عام 2029، يمكنهم بعد ذلك زيادة العتبات والقول إنه تخفيض ضريبي قبل الانتخابات المقبلة.

وقد أدى التجميد الحالي للنطاقات الضريبية إلى دفع ما يقدر بنحو 4.4 مليون شخص إلى دفع ضريبة الدخل في المملكة المتحدة في السنوات الثلاث الماضية، وفقا للأرقام الرسمية.

ويقول سيلبي إن تجميد العتبات الضريبية هو “الطريقة الأكثر سرية والأكثر فعالية للحكومة لزيادة عائدات الضرائب”.

يقول شون مور، خبير الضرائب والتخطيط المالي في شركة كويلتر لإدارة الثروات، إن تمديد التجميد حتى عام 2030 لن يؤدي إلا إلى تفاقم الضغط على الأسر.

ويقول: “لقد كانت ضريبة الدخل بالفعل مصدرًا متزايدًا للدخل الحكومي منذ أن تم تجميد العتبات حتى 2027/2028، وتمديد هذا إلى 2029/30 من شأنه أن يجعل تأثير السحب المالي الخفي مربحًا بشكل متزايد”.

الشخص الذي يكسب 60 ألف جنيه إسترليني اليوم، والذي يزيد راتبه بنسبة 3 في المائة سنويًا، سيدفع 3579 جنيهًا إسترلينيًا إضافية في ضريبة الدخل بين السنوات الضريبية 2028/29 و2029/30 مقارنة بالوضع الذي كانت فيه البدلات تواكب الأرباح، والحسابات حسب عرض اللحاف.

قد تكون بعض الروابط في هذه المقالة روابط تابعة. إذا قمت بالنقر عليها قد نحصل على عمولة صغيرة. وهذا يساعدنا في تمويل This Is Money، وإبقائه مجانيًا للاستخدام. نحن لا نكتب مقالات للترويج للمنتجات. نحن لا نسمح لأي علاقة تجارية بالتأثير على استقلالنا التحريري.

اترك ردك