إذا كنت تقرأ هذا، فمن المحتمل أنك في وضع مالي جيد.

هذا هو المال يميل القراء إلى التدفق على القصص المتعلقة بحماية المبلغ المقطوع للمعاش التقاعدي الخاص بك، وتجنب ضريبة الميراث، وخفض فواتير أرباح رأس المال، وإيجاد أعلى معدلات الادخار.

إما أن لديهم نزعة الإيثار ويريدون مساعدة الأثرياء على أن يصبحوا أكثر ثراءً، أو أنهم يختارون أنفسهم كما تتوقع أن يكون قراء المواقع المالية على الإنترنت ويميلون نحو الأشخاص الأكثر ثراءً في المجتمع.

ألصقني على من يريد أن يصبح مليونيرا؟ و50-50 السؤال، وأراهن أن إجابتي النهائية هي الأخيرة.

من يريد أن يصبح مليونيرا؟ بالنسبة لشريحة كبيرة من البريطانيين، فإن امتلاك 1000 جنيه إسترليني فقط في حساب التوفير من شأنه أن يحدث فرقًا هائلاً

يخلق هذا السيناريو توازنًا صعبًا، فنحن نريد أن نكتب عما تريد أن تقرأ عنه ولكن لدينا أيضًا التزام قوي بالتعليم المالي والشمول – ونريد مساعدة الجميع على أن يصبحوا أكثر ثراءً.

وخلال عقدين من العمل كصحفي مالي، أدركت مقدار المساعدة التي يحتاجها الأشخاص عند الحد الأدنى من مقياس الثروة في بريطانيا لكي يصبحوا أكثر ثراءً.

إن مجرد وجود مبلغ من المال في حساب توفير يكون أقل من فائدة الادخار لمدة عام بالنسبة للعديد من قرائنا الأثرياء من شأنه أن يحدث فرقًا هائلاً في الأمن المالي للعديد من البريطانيين.

ولهذا السبب كنت مهتماً بفكرة مبادرة الادخار مدى الحياة التي ظهرت هذا الأسبوع من مدير الصندوق شرودرز ومعهد إدارة المعاشات التقاعدية.

باختصار، يهدف البرنامج إلى البناء على مدخرات التقاعد في مكان العمل، لمساعدة الناس على بناء وعاء ادخار للطوارئ، والادخار لوديعة منزلية، والاستثمار من أجل تقاعد أكثر ثراءً.

وقد تمت تجربة أجزاء من هذا من قبل بشكل منفصل ــ نجاح التسجيل التلقائي للمعاشات التقاعدية؛ حريات التقاعد؛ عيسى مدى الحياة نصف المخبوز إلى حد ما – لكننا لم نجمعهم معًا مطلقًا.

إن القيام بذلك لإنشاء خطة ادخار مدى الحياة يمكن أن يؤدي إلى إنشاء هيكل يعكس صراعات الحياة المالية في العصر الحديث وينسخ أنظمة ادخار أكثر مرونة وأفضل من جميع أنحاء العالم.

بالنسبة لشخص يتقاضى راتبًا يبدأ من 25000 جنيه إسترليني، يدعي التقرير أن هذا المفهوم يمكن أن يعزز ثروته بمقدار 76000 جنيه إسترليني على مدار 40 عامًا.

حدد التقرير ثلاث نقاط رئيسية في الشؤون المالية للناس:

ويتضمن الحل الذي تطرحه عنصرين مرتبطين: خطة الادخار الوطنية قصيرة الأجل التي تغذي خطة الادخار الوطنية مدى الحياة.

وعاء الأيام الممطرة: ستتضمن خطة الادخار قصيرة الأجل مساهمات في مكان العمل تتجه نحو إنشاء صندوق طوارئ بقيمة 1000 جنيه إسترليني. عند دفع 2% من الراتب، سيستغرق الأمر شخصًا براتب 25000 جنيه إسترليني 34 شهرًا، بينما سيستغرق الأمر 21 شهرًا لشخص براتب 40000 جنيه إسترليني

بناء صندوق الأيام الممطرة

وبموجب خطة الادخار قصيرة الأجل، يتم اختيار الموظفين في نظام الادخار في مكان العمل في دفعة مماثلة للتسجيل التلقائي للمعاشات التقاعدية (الخيار الافتراضي هو الانضمام ويمكنك بعد ذلك إلغاء الاشتراك، ولكن معظمهم لا يفعلون ذلك).

سيتم أخذ المساهمة الافتراضية بالإضافة إلى مساهمتهم في معاش التسجيل التلقائي وستستخدم في بناء وعاء ادخار للطوارئ في حساب دفع الفائدة.

إذا تم تحديد هذه المساهمة بنسبة 2 في المائة من الراتب، فإنها ستكلف الشخص الذي يبلغ 25 ألف جنيه إسترليني حوالي 30 جنيهًا إسترلينيًا بعد الضريبة كل شهر. سيستغرق الأمر حوالي 34 شهرًا لتكوين وعاء بقيمة 1000 جنيه إسترليني من هذا.

وهذا أقل بكثير من الدخل بعد الضريبة الموصى به لمدة ثلاثة إلى ستة أشهر والذي يوصى بالحصول عليه كصندوق للأيام الممطرة. ولكن مع إظهار أرقام هيئة مراقبة السلوكيات المالية (FCA) أن 34 في المائة من الأشخاص لديهم مدخرات بقيمة 1000 جنيه إسترليني أو أقل، فإن هذا من شأنه أن يحدث فرقًا حقيقيًا في المرونة المالية.

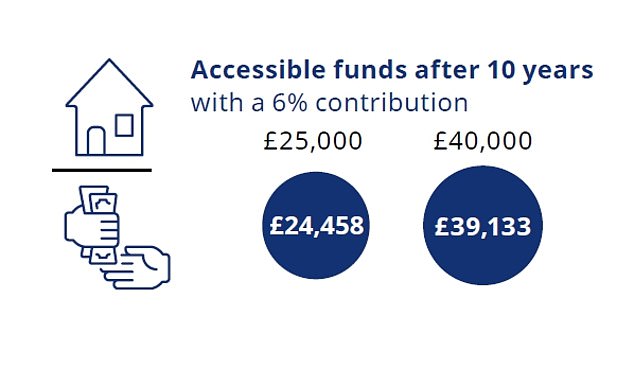

بناء الثروة: ستتضمن خطة التوفير مدى الحياة مساهمات إضافية في وعاء يمكن الوصول إليه من أجل وديعة منزلية أو حالة طوارئ مالية. مع دفع 6% من الراتب، بعد عشر سنوات، سيحصل الشخص الذي يبدأ بمبلغ 25000 جنيه إسترليني على 24458 جنيهًا إسترلينيًا، في حين أن الشخص الذي يبدأ بمبلغ 40000 جنيه إسترليني سيحصل على 39133 جنيهًا إسترلينيًا

تصبح أكثر ثراء

بمجرد أن يصل الأشخاص إلى هدفهم البالغ 1000 جنيه إسترليني، ستكون الخطة هي دفعهم إلى المساهمة في خطة الادخار مدى الحياة الخاصة بهم.

وسيتضمن ذلك مساهمات تتجاوز الحد الأدنى البالغ 8 في المائة من إجمالي التسجيل التلقائي للمعاشات التقاعدية – 5 في المائة من الموظفين و3 في المائة من أصحاب العمل.

ومع ذلك، فمن الأهمية بمكان أن الأموال الإضافية المدفوعة يمكن الوصول إليها قبل سن التقاعد لأي من أمرين: وديعة منزل كمشتري لأول مرة، أو للمساعدة في معالجة “المشاكل المالية الخطيرة”.

لن يُسمح بعمليات السحب المبكرة هذه إلا على “قيمة مدخرات التقاعد من المساهمات التي تزيد عن الحد الأدنى للتسجيل التلقائي”.

يمكن تعريف المشاكل المالية الخطيرة على أنها شخص يتلقى مشورة منظمة بشأن الديون أو على خطة قانونية لسداد الديون.

سيكون هناك أيضًا خيار لتحويل المساهمات التي تتجاوز الحد الأدنى للتسجيل التلقائي إلى مخطط قائم على الادخار بدلاً من الاستثمارات، مما يعكس الأساس القصير الأجل للادخار من أجل وديعة منزل والمخاطر الأعلى من انخفاضات السوق التي تستهلكها.

ويقترح التقرير تشجيع الناس على تقديم مساهمة إضافية بنسبة 6 في المائة فوق الالتحاق التلقائي. هذا كثير ويمكن أن يدفعنا إلى المستوى الذي يختار فيه عدد أكبر من الأشخاص عدم المشاركة، ولكن منقسمين بين صاحب العمل والموظف، سيكون ذلك بمثابة 3 في المائة إضافية لكل منهما.

تشير النمذجة إلى أنه حتى مجرد الانضمام إلى الخطة قصيرة الأجل ثم تحويل المساهمات الإضافية البالغة 2 في المائة إلى مدخرات مدى الحياة، من شأنه أن يترك الشخص الذي يبدأ بمبلغ 25 ألف جنيه إسترليني أكثر ثراء بنحو 76 ألف جنيه إسترليني على مدى 25 عاما.

لا أعرف إذا كنت أتفق معه تمامًا، لكن خطة الادخار مدى الحياة هي فكرة مثيرة جدًا للاهتمام. يبدأ الأمر من موقف محاولة تحديد بعض المشكلات المالية المهمة في الحياة الواقعية وتحسين بعض الأجزاء الناجحة بالفعل من حياتنا المالية، وحرية المعاشات التقاعدية، والتسجيل التلقائي.

أود أن أزعم أن المكونات الإضافية اللازمة لإنجاحها ستكون الإعفاء الضريبي، ومطابقة أصحاب العمل للمساهمات، والقدرة على دمج معايير الحياة الحالية في هذا الأمر. هناك حاجة أيضًا إلى خطة للعاملين لحسابهم الخاص.

المفتاح لشيء مثل هذا العمل هو إبقائه بسيطًا – يجب أن يكون سهل الفهم والتنقل والتنفيذ.

هل سنتمكن من إدارة ذلك؟ أعتقد أن التسجيل التلقائي للمعاشات التقاعدية يُظهر أنه يمكننا القيام بذلك.

توفير المال، وكسب المال

3.75% AER فار.

3.75% AER فار.

تشيس الحساب الجاري مطلوب *

5.05% إصلاح لمدة سنة واحدة

5.05% إصلاح لمدة سنة واحدة

تعزيز مزدهر على الريان

عرض حصة مجانية

عرض حصة مجانية

لا توجد رسوم حساب والتعامل الحر للأسهم

4.84% نقداً عيسى

4.84% نقداً عيسى

عيسى المرن الذي يقبل الآن التحويلات

استرداد رسوم التعامل

استرداد رسوم التعامل

احصل على 200 جنيه إسترليني كرسوم تداول

الروابط التابعة: إذا حصلت على منتج، فقد تحصل على عمولة. يتم اختيار هذه الصفقات من قبل فريق التحرير لدينا، لأننا نعتقد أنها تستحق تسليط الضوء عليها. وهذا لا يؤثر على استقلالنا التحريري. * تشيس: إجمالي 3.69%. تنطبق الشروط والأحكام. 18+، سكان المملكة المتحدة

قد تكون بعض الروابط في هذه المقالة روابط تابعة. إذا قمت بالنقر عليها قد نحصل على عمولة صغيرة. وهذا يساعدنا في تمويل This Is Money، وإبقائه مجانيًا للاستخدام. نحن لا نكتب مقالات للترويج للمنتجات. نحن لا نسمح لأي علاقة تجارية بالتأثير على استقلالنا التحريري.

اترك ردك