الذهب المادي: يمكن أن يكون الطلب موسميًا، مثل مهرجان ديوالي في الهند، والعام القمري الجديد في الصين

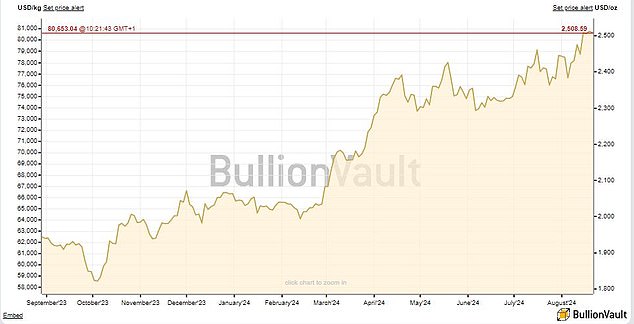

بلغ سعر الذهب أعلى مستوى قياسي له عند 2531.60 دولار للأوقية (الأونصة) يوم الثلاثاء وسط توقعات بخفض أسعار الفائدة الأميركية قبل نهاية هذا العام.

وقد أثار هذا الاحتمال حماس “عشاق الذهب”، الذين يظلون متفائلين باستمرار بشأن المعدن الثمين.

كما أصبح المستثمرون الأكثر تشككا على دراية بفرص شراء الذهب بعد ارتفاع قيمته بأكثر من الخمس منذ يناير/كانون الثاني.

ربما سيطرت عملة البيتكوين على عناوين الأخبار لسنوات، لكن الذهب لا يزال لديه القدرة على جذب الانتباه، خاصة عندما يكون البنك المركزي الأمريكي القوي على وشك بدء دورة خفض أسعار الفائدة.

من المؤكد أنك لا تحتاج إلى أن تكون من المتحمسين للذهب لكي تدرك مزايا الاحتفاظ به ضمن محفظة متوازنة.

يعتبر المعدن النفيس مخزنًا للثروة وتحوطًا ضد التضخم، وطريقة مفيدة لتنويع الاستثمارات وملاذا آمنًا خلال الاضطرابات المالية والسياسية.

ولكن عليك أن تكون واضحا لأن الذهب لا يولد أي دخل ويمكن أن يكون السعر متقلبا، مع وجود العديد من العوامل المحركة التي يمكن أن تعمل بالتنسيق أو تكون في صراع، وتتمتع بنفوذ أضعف أو أكثر هيمنة في أي وقت.

في بعض الأحيان قد ينتهي الأمر بالسعر إلى شد الحبل بين القوى المتعارضة.

قبل بضع سنوات، بدأ بنك الاحتياطي الفيدرالي الأمريكي في رفع أسعار الفائدة مما أدى إلى تقليص الطلب على الذهب، ولكن التضخم وأسواق الأسهم المضطربة كانت لا تزال تدعم السعر.

العوامل التالية أو غيرها يمكن أن تكون مؤثرة.

مشتريات الذهب المادي: الطلب على العملات المعدنية والسبائك والمجوهرات، والذي قد يكون موسميًا. على سبيل المثال، يعد مهرجان ديوالي وقتًا شائعًا لشراء المجوهرات الذهبية في الهند، وكذلك رأس السنة القمرية في الصين لجميع أنواع الذهب المادي.

توقعات التضخم وقرارات أسعار الفائدة المستقبلية: وتعتبر التحركات التي يقوم بها البنك المركزي الأقوى في العالم، وهو بنك الاحتياطي الفيدرالي الأميركي، هي الأكثر أهمية.

إن خفض أسعار الفائدة، أو مجرد توقع ذلك، يجعل الذهب أكثر جاذبية للمستثمرين لأنه يضعف الدولار ويمكن أن يؤدي إلى تغذية التضخم.

إن الإجماع القوي في السوق حول ما سوف يفعله بنك الاحتياطي الفيدرالي في المرحلة التالية قد يتغلب على عدد من العوامل المتعارضة المؤثرة على سعر الذهب مجتمعة.

مشتريات البنك المركزي: يحب الكثيرون الاحتفاظ بالذهب ولديهم جيوب عميقة، على الرغم من أنه من المعتقد أن بعضهم يقومون بعملياتهم تحت الرادار – انظر أدناه.

سعر الذهب: شهد المستثمرون ارتفاعًا في القيمة بأكثر من الخمس منذ يناير (المصدر: BullionVault)

المشترين الغامضين: وفي السنوات الأخيرة، كانت هناك تكهنات كثيرة بأن نشاط التداول السري قد أثر على سعر الذهب.

المشتبه بهم الرئيسيون هم البنك المركزي الصيني أو البنك المركزي الروسي، أو ربما كلاهما.

وأدى غزو أوكرانيا إلى فرض عقوبات على روسيا، التي تمتلك ثاني أكبر صناعة لتعدين الذهب في العالم.

وفي الوقت نفسه، هناك تكهنات بأن الصين تقلل من قيمة احتياطياتها من الذهب في بنكها المركزي، وربما يرجع ذلك إلى أنها تقوم ببناء صندوق حرب ضد العقوبات الغربية في حالة غزوها لتايوان.

تستطيع الولايات المتحدة منع الدول الخاضعة للعقوبات من تسوية معاملاتها بالدولار عبر نظامها المالي.

وقد تكون الدول الأقل قوة من الصين أو روسيا راغبة أيضاً في بناء احتياطيات من الذهب في هدوء لتعزيز وضعها المالي في حال وجدت نفسها على الجانب الخطأ من واشنطن والغرب.

الدولار الأمريكي: إن قوة الدولار تجعل الذهب أكثر تكلفة، وهذا من شأنه ردع جميع أنواع المشترين ويؤثر على السعر.

يرجع ذلك إلى أن الذهب مقوم بالعملة الأميركية، لذا فعندما يكون الدولار قوياً فإن ذلك قد يؤدي إلى إبعاد المشترين الأجانب. وعلى العكس من ذلك، قد يساعد ضعف الدولار في تعزيز سعر الذهب.

الأحداث والأزمات الجيوسياسية: يعتبر الذهب ملاذًا آمنًا في أوقات الشدة. ومع ذلك، فإن الدولار أيضًا يتمتع بنفس القدر من القوة، حيث يمكن أن يرتفع خلال فترات الاضطراب، لذا فإن هذين الاتجاهين التجاريين يتعارضان أحيانًا مع بعضهما البعض.

يلعب المستثمر المؤسسي وصناديق التحوط ما يلي: حتى عندما يكون الطلب على الذهب المادي قوياً، فإنه يمكن تعويضه بتقلبات في “الذهب الورقي”، في شكل صناديق التداول المتداولة التي تحتفظ بها المؤسسات الفاعلة مثل البنوك وصناديق التحوط.

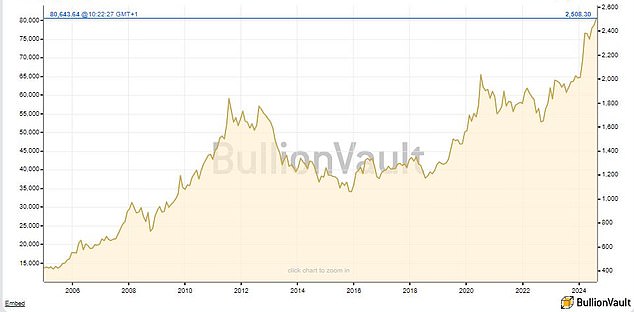

عقدان من أسعار الذهب بالدولار

المصدر: BullionVault

وعندما يتعلق الأمر باتجاهات الأسعار الأخيرة، قال بن سيجر سكوت، كبير مسؤولي الاستثمار في شركة الاستشارات المالية فورفيس مازارز: “من الواضح أن المستثمرين ما زالوا ينجذبون إلى الذهب، ربما بسبب دوره التقليدي كملاذ آمن، خاصة في ضوء التقلبات التي شهدناها خلال الأسابيع الأخيرة والمخاوف الجيوسياسية المتزايدة.

“لقد كان من المفاجئ بعض الشيء أن يستمر الذهب في اكتساب شعبية كأصل غير مدر للعائدات بالنظر إلى أسعار الفائدة الحالية، ولكن مع التخفيضات التي تلوح في الأفق، فإن هذا قد يحفز الطلب الجديد.”

وقال أدريان آش، مدير الأبحاث في خدمة الذهب عبر الإنترنت BullionVault، إن أسعار الذهب القياسية السابقة تزامنت أيضًا مع ذروة موسم الصيف – في أغسطس 2011 و2020 – عندما تكون مكاتب التداول فارغة لقضاء العطلات.

أدريان آش: من المرجح أن يؤدي خطر الركود الاقتصادي بالإضافة إلى العنف الجيوسياسي المستمر اليوم إلى تعزيز الطلب من جانب المستثمرين على السبائك.

ولكنه قال: “بدلاً من محاربة الأزمة من على الشاطئ، يقوم التجار هذه المرة برفع أسعار الأسهم والسندات وكذلك الذهب في انتظار خفض بنك الاحتياطي الفيدرالي الأميركي لأسعار الفائدة من أعلى مستوياتها في عقدين من الزمن”.

وكشف آش أنه منذ نهاية الأسبوع الماضي، استغل عملاء BullionVault الارتفاعات الجديدة التي سجلها الذهب لتحقيق مكاسب مصرفية.

ومع ذلك، فهو يعتقد أن أسعار الفائدة المنخفضة سوف تدعم أسعار الذهب القياسية الجديدة، فضلاً عن سوق الأسهم.

وأشار إلى أن “خطر الركود الاقتصادي بالإضافة إلى العنف الجيوسياسي المستمر اليوم من المرجح أن يعزز الطلب من جانب المستثمرين على الذهب إلى جانب وتيرة المشتريات القياسية من جانب البنوك المركزية الآسيوية وغيرها من الأسواق الناشئة”.

وعندما يتعلق الأمر بكيفية استفادة المستثمرين من المعادن الثمينة ضمن محفظة متوازنة، قال شيريدان أدمانز، رئيس اختيار الصناديق في منصة الاستثمار تيليت: “يمكن أن يكون الذهب والفضة في كثير من الأحيان من عوامل تنويع المحفظة الجيدة مع وجود ارتباطات ضعيفة مع الأسهم والسندات والسلع الأخرى.

“ومع ذلك، يعتبر الذهب أفضل من بين المعدنين في تنويع الاستثمارات. ويمكن أن يؤدي ارتباط الفضة بالطلب الصناعي إلى تغير عوامل العرض والطلب بشكل كبير اعتمادًا على خلفية السوق.”

وقال أدمانز إن المستثمرين الذين يتجهون إلى المعادن الثمينة باعتبارها ملاذاً آمناً في فترات عدم اليقين، فإن حقيقة كونها أصلاً مادياً يمكن أن تكون مطمئنة حتى لو كنت تشتريها عبر صندوق.

وأضاف “تاريخيا، وفر الذهب والفضة تحوطا موثوقا ضد التضخم، وأديا أداء جيدا خلال فترات ضعف الدولار الأميركي”.

“ومع ذلك، ينبغي للمستثمرين أن يكونوا حذرين. فليس هناك شيء اسمه وجبة غداء مجانية. وفي حين يمكن للذهب والفضة أن يوفرا عنصر الحماية داخل المحفظة، فإنهما لا يدفعان أي عائد وقد يكونان متقلبين للغاية من حيث السعر.

'من المستحسن عمومًا أن تحدد الحد الأقصى لتعرضك للمعادن الثمينة بنحو 5 أو 10 في المائة.'

تقدم شركة Admans النصائح التالية لصناديق المعادن الثمينة – كما يمكنك أيضًا التحقق من دليلنا للاستثمار في الذهب، والذي يتضمن توصيات أخرى.

شيريدان أدمانز: يمكن أن يكون الذهب والفضة في كثير من الأحيان من عوامل تنويع المحفظة الجيدة مع وجود ارتباطات ضعيفة بالأسهم والسندات والسلع الأخرى

هانتف، دار سك العملة الملكية، الذهب المادي المستخرج بمسؤولية (رسوم مستمرة: 0.25 في المائة)

صندوق الأصول البديلة السلبية الذي يوفر التعرض للذهب، دون الحاجة إلى امتلاك المعدن الثمين بشكل مباشر، يكتب أدمانز.

وهو عبارة عن منتج ذهبي مادي منخفض الكربون يتم الحصول عليه بطريقة مسؤولة، ويحفظ حيازات المستثمرين من الذهب في حسابات مخصصة في خزائن دار سك العملة الملكية.

وبما أن دار سك العملة الملكية تحتفظ بحراسة الذهب الموجود في هذا الصندوق، فإنه يتم الاحتفاظ به خارج النظام المصرفي التجاري، مما يوفر بعض الأمن للمستثمرين ضد الفشل النظامي.

جوبيتر للذهب والفضة (رسوم مستمرة: 0.92 بالمائة)

استثمار الأموال فقط في الذهب والفضة من خلال الأسهم والسبائك، ويمكن الوصول إليها من خلال السلع المتداولة في البورصة من الذهب أو الفضة المادية.

يختلف تكوين الصندوق وفقًا لمدى تفاؤل المدير أو تفاؤله بالاتجاهات المستقبلية. وبشكل عام، إذا كان المدير يتبنى تفاؤلًا مستقبليًا، فسوف يحتفظ الصندوق بمبالغ أكبر بكثير في الأسهم مقارنة بالسبائك، مع حصة متساوية إلى حد ما بين الذهب والفضة.

في حين أنه إذا كان لدى المدير نظرة هبوطية، فإن الصندوق يميل إلى الاحتفاظ بتقسيم متساوٍ إلى حد ما بين الأسهم والسبائك، ويميل الوزن للذهب إلى أن يكون أعلى.

تركز أغلب صناديق المعادن النفيسة على شركات تعدين الذهب. إن عوامل الفضة والسبائك، إلى جانب المرونة الشاملة، تجعل هذا الصندوق غير عادي إلى حد كبير.

منصات الاستثمار الذاتية

أيه جيه بيل

أيه جيه بيل

الاستثمار السهل والمحافظ الجاهزة

هارجريفز لانسداون

هارجريفز لانسداون

أفكار مجانية للتعامل مع الصناديق والاستثمار

مستثمر تفاعلي

مستثمر تفاعلي

استثمار برسوم ثابتة تبدأ من 4.99 جنيه إسترليني شهريًا

ساكسو

ساكسو

احصل على 200 جنيه إسترليني كرسوم تداول

التداول 212

التداول 212

التعامل مجاني ولا توجد رسوم حساب

روابط الشركات التابعة: إذا قمت بشراء منتج، فقد تحصل This is Money على عمولة. يتم اختيار هذه الصفقات من قبل فريق التحرير لدينا، لأننا نعتقد أنها تستحق تسليط الضوء عليها. هذا لا يؤثر على استقلالنا التحريري.

قارن أفضل حساب استثماري بالنسبة لك

قد تكون بعض الروابط في هذه المقالة روابط تابعة. إذا نقرت عليها، فقد نربح عمولة صغيرة. يساعدنا ذلك في تمويل This Is Money، والاحتفاظ به مجانيًا للاستخدام. نحن لا نكتب مقالات للترويج للمنتجات. لا نسمح لأي علاقة تجارية بالتأثير على استقلالنا التحريري.

اترك ردك