(بلومبرج) – يواجه متداولو وول ستريت تحديًا فريدًا في وضع الرهانات على سوق الأسهم الآن بعد أن بدأ بنك الاحتياطي الفيدرالي في خفض أسعار الفائدة: فالتاريخ لم يعد دليلاً.

الأكثر قراءة من بلومبرج

إن الدليل التجاري التقليدي للتعامل مع انخفاض أسعار الفائدة يتلخص في شراء الأسهم في القطاعات التي تعتبر دفاعية بطبيعتها لأن الطلب عليها لا يتأثر بالظروف الاقتصادية، مثل السلع الاستهلاكية الأساسية والرعاية الصحية. وهناك دليل آخر شائع يتمثل في أسهم الصناعات التي تدفع أرباحاً كبيرة، مثل المرافق العامة.

والسبب وراء ذلك هو أن بنك الاحتياطي الفيدرالي يخفض عادة تكاليف الاقتراض لمحاربة ضعف الاقتصاد أو تعزيز اقتصاد غارق بالفعل في الركود. وخلال تلك الفترات، تميل الشركات العاملة في الصناعات النامية مثل التكنولوجيا إلى المعاناة. ولكن هذا لا يحدث الآن.

ولكن على الرغم من هذا، فإن الاقتصاد ينمو، ومؤشرات الأسهم تسجل أعلى مستوياتها على الإطلاق، ومن المتوقع أن تستمر أرباح الشركات في التوسع، كما أقدم بنك الاحتياطي الفيدرالي للتو على خفض أسعار الفائدة بمقدار نصف نقطة مئوية لبدء دورة التيسير النقدي. ولكن لا يوجد دليل واضح للتعامل مع هذا.

وقال فرانك مونكام، مدير المحافظ في أنتيمو: “مع اختيار بنك الاحتياطي الفيدرالي خفضًا كبيرًا في ظل ظروف مالية متساهلة للغاية، فهذه إشارة واضحة للمستثمرين في الأسهم لتبني موقف هجومي إلى حد ما. قد تفشل اللعبة التقليدية للأسهم الدفاعية، مثل شراء المرافق أو السلع الاستهلاكية الأساسية، في تحقيق قدر كبير من الجاذبية”.

إذن، إلى أين يتطلع محترفو الاستثمار بدلاً من ذلك؟

يقول والتر تود، رئيس شركة جرينوود كابيتال أسوشيتس ومديرها التنفيذي، إن الاستثمار في القطاع المالي يعد نقطة انطلاق جيدة. فهو يشتري أسهم بنك أوف أميركا كورب، وجيه بي مورجان تشيس آند كو، وبنوك إقليمية مثل بي إن سي فاينانشال سيرفيسز جروب إنك.

وقال إن خفض أسعار الفائدة من جانب بنك الاحتياطي الفيدرالي من شأنه أن يخفض تكاليف التمويل. وأضاف أن البنك سوف يضطر إلى دفع مبالغ أقل على الودائع مقارنة بما كان عليه الحال قبل يومين، وهو ما من شأنه أن يساعد في زيادة هامش الفائدة الصافي.

ويفضل ديفيد ليفكويتز، رئيس قسم الأسهم الأميركية في إدارة الثروات العالمية في بنك يو بي إس، أيضاً القطاع المالي، فضلاً عن الجيوب داخل القطاع الصناعي المرتبطة ارتباطاً وثيقاً بالاقتصاد القوي.

لا يوجد تاريخ

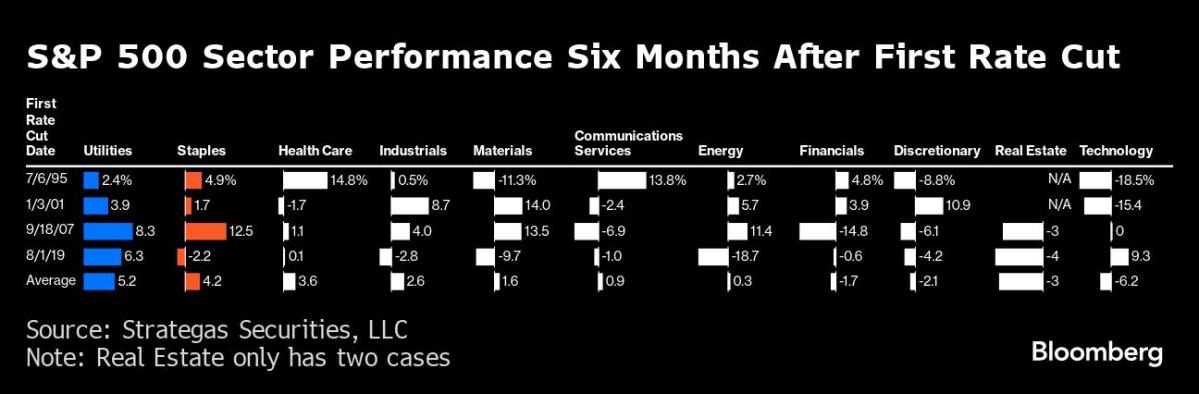

إن هذا الموقف يتعارض مع ما قد يشير إليه التاريخ. ففي أربع دورات خفض على مدى العقود الثلاثة الماضية، طارد المستثمرون ما يسمى بأسهم الأمان، مثل المرافق العامة والسلع الاستهلاكية الأساسية والرعاية الصحية، والتي تدفع أرباحًا ضخمة وتحظى بشعبية لدى مستثمري الدخل عندما تنخفض عائدات السندات، وفقًا للبيانات التي جمعتها شركة ستراتيجاس للأوراق المالية.

وبعد ستة أشهر من أول خفض لأسعار الفائدة في تلك الدورات الأربع، كان القطاع الأفضل أداءً هو قطاع المرافق، حيث ارتفع بنسبة 5.2% في المتوسط، وفقًا لبيانات شركة ستراتيجاس. وكان قطاع التكنولوجيا هو الأسوأ، حيث انخفض بنسبة 6.2%، وكانت العقارات والسلع الاستهلاكية التقديرية والخدمات المالية أيضًا من بين المجموعات التي عانت أكثر من غيرها.

إن اتخاذ موقف صعودي بشكل عام عندما يخفض بنك الاحتياطي الفيدرالي أسعار الفائدة ويظل الاقتصاد صامداً هو لعبة رابحة تاريخياً. فمنذ عام 1970، ارتفع مؤشر ستاندرد آند بورز 500 بنسبة 21% في المتوسط في العام الذي أعقب أول خفض في دورة تخفيف السياسة النقدية ــ طالما نجح الاقتصاد في تجنب الركود، وفقاً لبيانات من بنك أوف أميركا.

وعلاوة على ذلك، حدثت ثماني دورات تخفيف من آخر تسع دورات عندما كانت الأرباح تتباطأ. لكن الأرباح تتوسع الآن، وهو ما يصب في صالح الأسهم الدورية وأسهم القيمة ذات القيمة السوقية الكبيرة، كما كتبت سافيتا سوبرامانيان، رئيسة قسم الأسهم الأميركية والاستراتيجية الكمية في بنك أوف أميركا، في مذكرة للعملاء يوم الجمعة.

وكتب سوبرامانيان: “لا يوجد دليل إرشادي لمجلس الاحتياطي الفيدرالي – كل دورة تخفيف تختلف عن الأخرى”.

في الوقت الحالي، يبدو أن المستثمرين يعودون إلى شراء أسهم شركات التكنولوجيا الكبرى وغيرها من قطاعات النمو في السوق. ووفقًا لبيانات السمسرة الرئيسية لشركة جولدمان ساكس جروب، كانت صناديق التحوط من المشترين الصافين لأسهم التكنولوجيا والإعلام والاتصالات في الولايات المتحدة بأسرع وتيرة في أربعة أشهر الأسبوع الماضي.

“المستهلك المتفائل”

وفي الوقت نفسه، ينجذب آخرون إلى الأسهم التي من شأنها أن تستفيد من زيادة الإنفاق من جانب الأميركيين الآن في ظل انخفاض أسعار الفائدة.

وقال فيل بلانكاتو الرئيس التنفيذي لشركة لادنبرج ثالمان لإدارة الأصول: “سوف يكون المستهلكون في غاية النشوة. إن رؤية التخفيضات ورؤية الفرصة للخروج والحصول على قرض عقاري من شأنه أن يحفز الإنفاق سواء في سوق الإسكان أو سوق السيارات أو مجرد الإنفاق في نهاية العام”.

يرى جو جيلبرت، مدير المحفظة في شركة Integrity Asset Management، فرصاً في مشغلي مراكز التسوق مثل Simon Property Group Inc.، وفي الجزء الصناعي من قطاع العقارات، بما في ذلك Prologis Inc.

وقال جيلبرت “إن العديد من شركات العقارات لديها ديون تحتاج إلى إعادة تمويلها، ونحن نعتقد أن انخفاض أسعار الفائدة سوف يساعدها بالتأكيد”.

كانت شركات المرافق العامة أيضًا من الرهانات الشائعة، ولكن ليس بسبب أرباحها. بل إن تعرضها للذكاء الاصطناعي من خلال دعم تطوير التكنولوجيا هو ما جذب المستثمرين، وفقًا لمايك بيلي، مدير الأبحاث في شركة فولتون بريكفيلد بروينيمان. في الواقع، حققت شركات المرافق العامة أداءً جيدًا هذا العام، حيث ارتفعت بنسبة 26٪ باعتبارها ثاني أفضل مجموعة أداءً في مؤشر ستاندرد آند بورز 500، لدرجة أن تقييماتها قد تكون مبالغ فيها.

قال بيلي: “من الصعب أن نعرف ما إذا كنا نحمل مقدمًا جميع الأخبار الجيدة في قطاع المرافق العامة. يبدو أننا لن نشهد موجة أخرى من الأداء المتفوق لتلك الشركات”.

ومع ذلك، مع هذا الارتفاع الجامح، يبدو أن أي شيء ممكن – على الأقل في الوقت الحالي. فقد تخلص المستثمرون من المخاوف بشأن تقييمات التكنولوجيا العالية، والتقلبات المرتفعة، وعدم اليقين السياسي في الولايات المتحدة، وتباطؤ التوظيف. وتوقع عدد قليل من المتنبئين في وول ستريت أن يتجاوز مؤشر ستاندرد آند بورز 500 مستوى 5700 قبل نهاية عام 2024. ومع ذلك، يدخل المؤشر هذا الأسبوع عند مستوى 5703 بعد ارتفاعه بنسبة 20٪ هذا العام في أعقاب مكاسب العام الماضي بنسبة 24٪.

وقال بلانكاتو من لادنبورج “كان هذا هو السيناريو الأفضل. لدينا فرصة لبلوغ عدد يقترب من 6000 بحلول نهاية العام”.

الأكثر قراءة من بلومبرج بيزنس ويك

©2024 بلومبرج إل بي

اترك ردك