(بلومبرج) – تراهن شركة جي بي مورجان لإدارة الأصول، وشركة فان إيك أسوشيتس كورب، وفونتوبل لإدارة الأصول على أن المليارات من الدولارات التي تم سحبها من الأسواق الناشئة ستبدأ في العودة مع انخفاض تكاليف الاقتراض في الولايات المتحدة.

الأكثر قراءة من بلومبرج

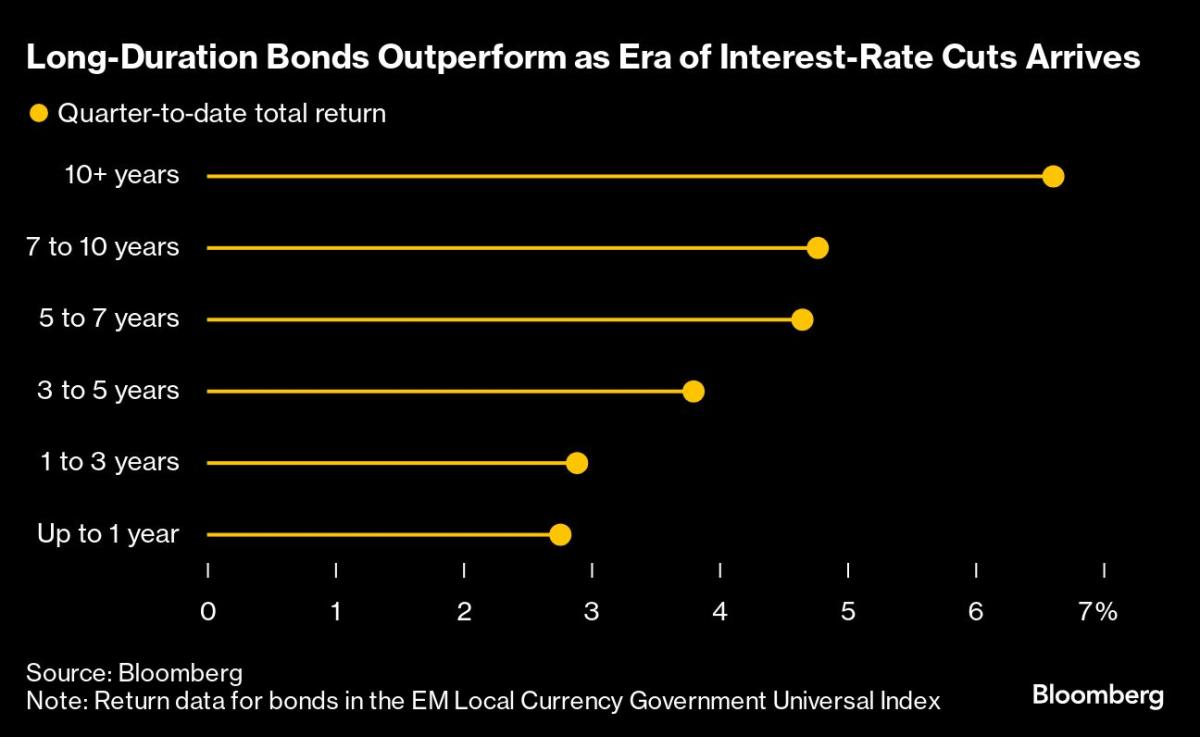

ويقولون إن الديون المقومة بالعملات المحلية من المتوقع أن تشهد ارتفاعاً أكبر، مع سعي البنوك المركزية في الأسواق الناشئة إلى السير على خطى بنك الاحتياطي الفيدرالي الأميركي. ومن المتوقع أن تقود السندات الأطول أجلاً هذا الارتفاع.

وفي مقابلة معه، قال بيير إيف باريو، رئيس قسم ديون الأسواق الناشئة في جي بي مورجان لإدارة الأصول في لندن: “ستصبح مدة السداد هي الهدف. وآسيا محل اهتمام عندما نتحدث عن الانخراط في مدة السداد”.

يزيد المتداولون من رهاناتهم على أن بنك الاحتياطي الفيدرالي سوف يخفض أسعار الفائدة بمقدار نصف نقطة مئوية يوم الأربعاء، بعد أيام قليلة من أن هذا الرهان بدا وكأنه قد انتهى.

وبحسب شركة جرامرسي لإدارة الصناديق، فإن تحسن شهية المخاطرة مع انخفاض تكاليف الاقتراض قد يجذب الأموال إلى أصول الأسواق الناشئة، مما ينهي فترة من التوتر شهدت قيام المستثمرين بإيداع أموالهم في سندات الولايات المتحدة الآمنة. وخسرت صناديق سندات الأسواق الناشئة 153 مليار دولار منذ بداية عام 2022، وفقًا لبيانات إي بي إف آر.

ولا يزال النمو في العالم النامي قويا، وفقا لبنك جي بي مورجان تشيس آند كو، الذي أوصت الأسبوع الماضي بزيادة الوزن في ديون العملات المحلية في الأسواق الناشئة. وبحلول ذلك الوقت، تأخرت فئة الأصول عن الارتفاع في سندات الخزانة بنحو 68 نقطة أساس منذ أواخر مايو/أيار، حيث قامت أسواق المقايضة الأميركية بتسعير سياسة أكثر سهولة، كما كتب المحللون بقيادة سعد صديقي.

وكتب استراتيجيو باركليز بقيادة أندريا كيغيل في مذكرة يوم الخميس أن التوقعات بشأن العملات أصبحت أكثر قتامة مع تآكل عوائد السندات التي تدفعها البنوك المركزية، كما أن المخاوف بشأن الركود في الولايات المتحدة قد تؤدي إلى هروب إلى الملاذ الآمن ودفع الدولار إلى الارتفاع. وقال باركليز إن العملات من كولومبيا والمجر والمكسيك وجنوب أفريقيا قد تتطلب المزيد من الحذر.

وفيما يلي نظرة على الكيفية التي قد تنعكس بها عواقب قرار بنك الاحتياطي الفيدرالي على مختلف الأسواق الناشئة في جميع أنحاء العالم.

أوروبا والشرق الأوسط وأفريقيا

ويقول جرانت وبستر، الذي يشرف على عملات الأسواق الناشئة في ناينتي ون، إن الديون التي تصدرها البلدان ذات مقاييس الائتمان القوية في أوروبا الشرقية في وضع أفضل لمواجهة التباطؤ الاقتصادي.

وقال ويبستر في مقابلة “النشاط العالمي يتباطأ والاقتصاد الأميركي يتباطأ، وهو ما يجعلنا أكثر حذرا بشأن أسواق العملات والسندات ذات العائد المرتفع خاصة إذا تسارع التباطؤ في البلدان الناشئة”، مضيفا أنه يثقل كاهل الديون بالعملة المحلية أيضا.

بولندا، التي أبقت تكاليف الاقتراض دون تغيير لمدة عام تقريبًا، هي واحدة من الدول التي تنظر إلى بنك الاحتياطي الفيدرالي كإشارة، وتنظر إلى التيسير في الولايات المتحدة كحافز محتمل لبدء خفض أسعار الفائدة العام المقبل. المجر، التي أوقفت التيسير في أغسطس، تراقب عن كثب أيضًا رد فعل الأسواق الناشئة على بنك الاحتياطي الفيدرالي والبنك المركزي الأوروبي.

ويفضل باريو من جي بي مورجان، الذي يدير نحو 50 مليار دولار من الدخل الثابت في الأسواق الناشئة، الديون من جنوب أفريقيا، حيث تضاءل عدم اليقين السياسي بعد نتيجة الانتخابات المفاجئة في مايو/أيار.

آسيا

من المتوقع أن ترتفع العملات الآسيوية المتعثرة مع مقاومة بنك اليابان للاتجاه العالمي، برفع أسعار الفائدة وتعزيز الين. وقد أدى هذا الارتفاع إلى تفكيك عمليات التداول بالفائدة، حيث يقترض المستثمرون بعملات منخفضة العائد مثل الين لشراء عملات أخرى ذات أسعار فائدة مرتفعة.

وقال تييري لاروز، المستثمر في شركة فونتوبل لإدارة الأصول والذي يفضل الوون الكوري، إنه في حين أن التراجع في صفقات الفائدة المربحة يضر بالعديد من الأسواق الناشئة في أماكن أخرى، فإن ارتفاع قيمة الين من شأنه أن يعزز العملات الآسيوية.

وقال لاروز الذي تمكنت شركته من إدارة 3.4 مليار يورو (3.8 مليار دولار) في نهاية يونيو/حزيران: “على المدى القصير، كان ذلك سلبيا بالنسبة للأسواق. ولكن على المدى الأبعد نعتقد أن الين الياباني بدأ الآن على الأقل في الارتفاع، ومن المحتمل أن يؤدي ذلك إلى إطلاق العنان لإمكانات القيمة لبعض العملات الآسيوية الأخرى”.

أمريكا اللاتينية

وفي الوقت نفسه، تواجه أميركا اللاتينية ردود فعل سلبية من جانب المستثمرين وسط حالة من عدم اليقين السياسي في أكبر اقتصادين في المنطقة. ويقول المستثمرون إن الألم الناجم عن التباطؤ العالمي من شأنه أن يضرب المنطقة الغنية بالسلع الأساسية بشكل أشد، مما يقلل من المكاسب المحتملة من أي ارتفاع قد يحفزه بنك الاحتياطي الفيدرالي.

وقالت أولجا يانجول، رئيسة أبحاث الأسواق الناشئة والاستراتيجية في كريدي أجريكول، التي تفضل المراكز الطويلة في الدولار التايواني والروبية الإندونيسية: “عند النظر إلى العملات في أميركا اللاتينية واحدة تلو الأخرى، نجد إما أن هناك شيئاً غير طبيعي في القصة الفريدة أو أن وسادة الحماية غير كافية”.

في المكسيك، يقوم المجلس التشريعي الجديد – الذي يسيطر عليه الحزب الحاكم – بإقرار تعديلات دستورية يقول المنتقدون إنها من شأنها أن تؤدي إلى تآكل الضوابط والتوازنات الحكومية.

كما قادت البنوك المركزية في المنطقة، التي قادت العالم في تشديد السياسة النقدية بعد صدمة الوباء، حملات التيسير، مما لم يترك سوى القليل من المجال للتداول على المزيد من التخفيضات.

ويقول ديفيد أوسترويل، مدير أموال الأسواق الناشئة في فان إيك في نيويورك: “لا يمكن كسب الكثير من المال من خلال الرهان على خفض أسعار الفائدة في الأطراف الأمامية للمنحنيات لأنها مسعرة إلى حد كبير، ولكن هناك الكثير من الإمكانات لتحقيق الأرباح من ارتفاع أسعار السوق على طول منحنيات العائد الخاصة بها”.

في الواقع، يستعد البنك المركزي البرازيلي لرفع أسعار الفائدة ــ وهو القرار الذي من المقرر أن يتخذه بعد ساعات فقط من قرار بنك الاحتياطي الفيدرالي الأميركي ــ في ظل الخطط الإنفاقية الطموحة للرئيس لويس إيناسيو لولا دا سيلفا والتي تؤثر سلباً على توقعات التضخم.

ويتوقع بعض مديري الأموال عملية إعادة توزيع أكثر شمولاً للأصول بعد الانتخابات الأميركية في نوفمبر/تشرين الثاني.

وقال عارف جوشي، المستثمر في لازارد لإدارة الأصول، والذي يفضل الديون طويلة الأجل المقومة بالعملة الصعبة: “المستثمرون في الأسواق الناشئة سوف يقومون بغوص أعمق بكثير بعد الأسبوع الأول من نوفمبر/تشرين الثاني بدلاً من تخصيص أصول إضافية في الفترة التي تسبق ذلك ومحاولة اتخاذ قرار بشأن هذا الحدث”.

–بمساعدة من دافيسون سانتانا، وتوغسي أوزسوي، وسرينيفاسان سيفابالان.

الأكثر قراءة من بلومبرج بيزنس ويك

©2024 بلومبرج إل بي

اترك ردك