بقلم لويس كراوسكوبف

نيويورك (رويترز) – يشارك المزيد من الأسهم في أحدث مسيرة لمؤشر ستاندرد آند بورز 500 إلى مستويات قياسية، مما خفف المخاوف بشأن الارتفاع الذي تركز في عدد قليل من أسماء التكنولوجيا العملاقة خلال معظم عام 2024.

ويسير مؤشر ستاندرد آند بورز 500 على الطريق الصحيح لتحقيق مكاسب بنسبة 5% في الربع الثالث، الذي ينتهي يوم الاثنين. ومع ذلك، هذه المرة، فإن التفاؤل بأن تخفيضات بنك الاحتياطي الفيدرالي لأسعار الفائدة ستعزز النمو الأمريكي يدفع المستثمرين إلى أسهم البنوك الإقليمية والشركات الصناعية وغيرها من المستفيدين من الاقتصاد القوي وانخفاض أسعار الفائدة، بالإضافة إلى الأسهم التي تركز على التكنولوجيا والتي شهدت بالفعل مكاسب هائلة هذا العام.

لقد تفوق أداء أكثر من 60% من مكونات مؤشر S&P 500 على المؤشر حتى الآن خلال هذا الربع، مقارنة بحوالي 25% في النصف الأول من العام.

وفي الوقت نفسه، ارتفعت النسخة ذات الوزن المتساوي لمؤشر ستاندرد آند بورز 500 – وهو وكيل لمتوسط أسهم المؤشر – بنسبة 9٪ في هذا الربع، متفوقة على مؤشر ستاندرد آند بورز 500، الذي يتأثر بشكل أكبر بالأسهم ذات الوزن الثقيل للشركات العملاقة مثل مثل نفيديا وأبل.

قال المستثمرون إن اتساع نطاق الارتفاع يعد علامة مشجعة للأسهم، في أعقاب المخاوف من أن السوق قد يكون عرضة للانعكاس إذا فقدت مجموعة أسماء التكنولوجيا التي تدعمها شعبيتها.

وسوف يتم اختبار رواية “الهبوط الناعم” للنمو المرن من خلال بيانات التوظيف في نهاية الأسبوع وبداية موسم أرباح الشركات في أكتوبر.

وقال كيفن جوردون، كبير استراتيجيي الاستثمار في تشارلز شواب، إن النصف الثاني من العام حتى الآن هو “صورة طبق الأصل تقريبًا لما كان عليه النصف الأول”. “حتى لو لم تساهم الشركات الكبرى بالقدر نفسه، طالما أن بقية السوق في حالة جيدة… أعتقد أن هذا تطور صحي.”

بدأ بنك الاحتياطي الفيدرالي أول دورة لخفض أسعار الفائدة منذ أربع سنوات في وقت سابق من هذا الشهر بتخفيض قدره 50 نقطة أساس، وهي خطوة قال رئيسها جيروم باول إنها تهدف إلى حماية الاقتصاد المرن. ويضع المتداولون فرصة متساوية لإجراء تخفيض كبير آخر عندما يجتمع البنك المركزي مرة أخرى في نوفمبر ويتوقع تخفيضات بأكثر من 190 نقطة أساس حتى نهاية عام 2025، وفقًا لبيانات LSEG.

تستفيد أركان مختلفة من سوق الأوراق المالية من توقعات انخفاض أسعار الفائدة والنمو المطرد.

وارتفع قطاعا الصناعة والمالية في مؤشر ستاندرد آند بورز 500 – اللذين يعتبرهما المستثمرون من بين أكثر المجالات حساسية اقتصاديا – بنسبة 10.6% ونحو 10% على التوالي في الربع الثالث.

كما أن انخفاض أسعار الفائدة يعد بمثابة نعمة لأسهم الشركات الصغيرة، التي تعاني بشكل غير متناسب من تكاليف الاقتراض المرتفعة. ارتفع سهم Russell 2000 الذي يركز على الشركات الصغيرة بنسبة 9٪ تقريبًا في هذا الربع.

كما أن وكلاء السندات في السوق – الأسهم ذات الأرباح القوية – يجذبون أيضًا المستثمرين الذين يبحثون عن دخل من الأرباح حيث تنخفض عائدات السندات جنبًا إلى جنب مع أسعار الفائدة. وارتفع اثنان من هذه القطاعات، المرافق والسلع الاستهلاكية، بنسبة 18% و8% على التوالي حتى الآن خلال هذا الربع.

وقال مارك هاكيت، رئيس أبحاث الاستثمار في Nationwide، إن التوسع يعتمد على الاتجاه الذي ظهر قبل اجتماع بنك الاحتياطي الفيدرالي يومي 17 و18 سبتمبر.

وقال: “كنا سنحقق هذه المشاركة الأكبر، وهذا المستوى من الأداء بين القطاعات، وبعد ذلك قام بنك الاحتياطي الفيدرالي بتخفيض سعر الفائدة بقوة أكبر، وهذا يؤدي إلى… تسارع هذا الاتجاه”.

“صحي تمامًا”

وبشكل إجمالي، تفوقت سبعة من القطاعات الـ 11 في مؤشر ستاندرد آند بورز 500 على المؤشر في الربع الثالث. وبالمقارنة، فإن قطاع التكنولوجيا والاتصالات، الذي يضم ألفابت الشركة الأم لجوجل وشركة ميتا بلاتفورمز المالكة لفيسبوك، هو الوحيد الذي تفوق على المؤشر الأوسع في النصف الأول من العام.

ارتفع مؤشر S&P 500 بأكثر من 20% منذ بداية العام حتى الآن، عند مستويات قياسية عالية.

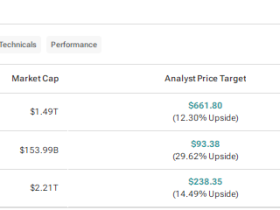

وفي الوقت نفسه، أصبح التأثير العام للشركات العملاقة معتدلاً. انخفض الوزن الإجمالي في مؤشر S&P 500 لـ “Magnificent Seven” – Apple وMicrosoft وNvidia وAmazon وAlphabet وMeta وTesla – إلى 31% من 34% في منتصف يوليو، وفقًا لشركة LSEG Datastream.

وقال كينج ليب، كبير الاستراتيجيين في شركة BakerAvenue Wealth Management: “أجد أنه من الصحي تمامًا أن يتم توحيد التكنولوجيا نوعًا ما”. “نحن لسنا في سوق هابطة للتكنولوجيا بأي حال من الأحوال. ولكنك بالتأكيد رأيت بعض الأدلة على التناوب.”

ومن المرجح أن يحتاج المستثمرون إلى رؤية المزيد من الأدلة على القوة الاقتصادية حتى يستمر الاتجاه الآخذ في الاتساع. وستكون بيانات الوظائف في الرابع من أكتوبر اختبارًا واحدًا لسيناريو الهبوط الناعم، بعد أن كان تقريرا التوظيف السابقان أضعف من المتوقع.

سوف يرغب المشاركون في السوق أيضًا في رؤية الشركات غير التكنولوجية تحقق أرباحًا قوية في الأشهر المقبلة لتبرير مكاسبها.

ومن المتوقع أن تزيد شركات Magnificent Seven أرباحها بنحو 20% في الربع الثالث، مقابل ارتفاع الأرباح بنسبة 2.5% لبقية مؤشر S&P 500، وفقًا لتاجيندر ديلون، كبير محللي الأبحاث في LSEG. ومن المتوقع أن تتقلص هذه الفجوة في عام 2025، حيث من المتوقع أن تزيد أرباح بقية المؤشر بنسبة 14٪ للعام بأكمله مقابل ارتفاع بنسبة 19٪ للمجموعة الضخمة.

وقالت ليزا شاليت، كبيرة مسؤولي الاستثمار في مورجان ستانلي لإدارة الثروات، في تقرير حديث، إنه في سيناريو الهبوط الناعم، لا ينبغي أن تتحمل الشركات السبعة العظيمة انتعاش الأرباح وحدها.

وقال شاليت: “نحن في مرحلة “أرني” للهبوط الناعم”.

(تقرير بقلم لويس كراوسكوبف، وتحرير إيرا إيوسيباشفيلي وبيل بيركروت)

اترك ردك