(بلومبرج) ــ بحلول هذا الوقت، يبدو الانهيار الذي شهدته الأسواق العالمية يوم الاثنين الماضي أشبه بهزة قصيرة الأمد، أو ذعر عابر ناجم عن تحول بسيط في سياسة بنك اليابان وتجدد المخاوف من ركود في الولايات المتحدة.

الأكثر قراءة من بلومبرج

ولكن الطريقة التي تطورت بها هذه الأزمة بسرعة كبيرة ــ ثم اختفت بسرعة أيضا ــ تكشف عن مدى ضعف الأسواق أمام استراتيجية استغلتها صناديق التحوط لتمويل مئات المليارات من الدولارات من الرهانات في كل ركن من أركان العالم تقريبا.

كانت تجارة الين، كما تُعرف، وصفة أكيدة لتحقيق أرباح سهلة: ما عليك سوى الاقتراض في اليابان، الملاذ الأخير في العالم لأسعار الفائدة المنخفضة للغاية، ثم استثمارها في السندات المكسيكية التي يزيد عائدها عن 10%، أو أسهم إنفيديا المرتفعة أو حتى عملة البيتكوين. وعندما استمر الين في الانخفاض، أصبح سداد القروض أرخص، وأصبحت العائدات أكبر بكثير.

ثم، على ما يبدو، انسحب المستثمرون من التداول، الأمر الذي ساعد بدوره في تغذية انتعاش عنيف للين وهجرة سريعة من الأسهم والعملات الأخرى مع قيام المتداولين بالتخلص من الأصول لتلبية نداءات الهامش. كما هز ذلك سوق الأسهم اليابانية، مما أدى إلى أعنف عمليات بيع في يوم واحد منذ عام 1987 وسط مخاوف من أن يؤدي ارتفاع قيمة العملة إلى الإضرار بالمصدرين.

وقال ديفيد لوتز، رئيس صناديق الاستثمار المتداولة في جونز تريدينج: “تظل تجارة الين هي مركز كل شيء في الأسواق في الوقت الحالي”.

كانت الضغوط تتزايد على مدى أسابيع مع تعثر الأسواق في المناطق الساخنة لتجارة الفائدة، وتراجع مؤشر ناسداك 100 عن مستوياته المرتفعة القياسية، وتزايدت المخاوف من أن بنك الاحتياطي الفيدرالي قد أبقى السياسة النقدية مشددة للغاية لفترة طويلة للغاية.

ثم جاءت الشرارة: رفع أسعار الفائدة في اليابان. ولا يزال سعر الفائدة القياسي الذي يعتمده بنك اليابان الآن عند مستوى 0.25%، وهو أدنى مستوى في العالم الصناعي، ولكن الزيادة في نهاية الشهر الماضي كانت كبيرة بما يكفي لإجبار المستثمرين على إعادة النظر في اعتقادهم الراسخ بأن تكاليف الاقتراض اليابانية سوف تظل دوماً ثابتة بالقرب من الصِفر.

ورغم استقرار الأسواق، فإن هذه الحلقة تثير مخاوف بشأن حجم الرفع المالي الذي تراكم حول اليابان مع استمرار بنكها المركزي في ضخ النقد على الرغم من ارتفاع التضخم بعد الوباء. وهذا جعل المتداولين قلقين ويحاولون قياس ما إذا كان الجزء الأكبر من التراجع قد انتهى – أو ما إذا كان سيستمر في التأثير على الأسواق في الأسابيع المقبلة.

إن التوصل إلى إجابة على هذا السؤال أمر صعب للغاية، وذلك لأنه لا توجد تقديرات رسمية لحجم الأموال المستثمرة في عمليات تداول الفائدة. ووفقاً لشركة جلوبال داتا تي إس لومبارد، فقد تم استثمار نحو 1.1 تريليون دولار في هذه الاستراتيجية، على افتراض أن كل الاقتراض الخارجي في اليابان منذ نهاية عام 2022 استُخدم لتمويلها، وأن المستثمرين المحليين استخدموا الرافعة المالية في عمليات الشراء الأجنبية.

بعد الانهيار الدرامي الذي شهدناه الأسبوع الماضي، يعتقد الاستراتيجيون في جي بي مورجان تشيس أن ثلاثة أرباع صفقات التداول بالعملة العالمية قد أغلقت الآن، في حين قال أولئك في سيتي جروب إن المستوى الحالي من التموضع أخرج الأسواق من “منطقة الخطر”.

لكن آخرين مثل بنك نيويورك يعتقدون أن عملية التفكيك لديها مجال أكبر للاستمرار، مما قد يدفع زوج العملة الدولار/ين إلى الانخفاض نحو 100 ــ وهو انخفاض بأكثر من 30% من حيث انتهى الأسبوع الماضي، مما يدل على قوة الين بشكل كبير.

وفي مذكرة إلى العملاء الأسبوع الماضي، كتب ستيفن بارو، رئيس استراتيجية مجموعة العشرة في ستاندرد بنك في لندن: “يبدو أن المزيد من تفكك تجارة الحمل محتمل، ولكن الجزء الأكثر أهمية وتدميراً من انفجار الفقاعة هذا أصبح الآن وراءنا”.

ماذا يقول استراتيجيو بلومبرج؟

“الحقيقة هي أن الين لا يزال مقوماً بأقل من قيمته الحقيقية، ومع استمرار بنك الاحتياطي الفيدرالي في تخفيف سياسته، فإن صفقات الفائدة التي لا تزال قائمة تبدو متذبذبة على نحو متزايد. ولكن ما حدث يوم الاثنين كان يدور بالكامل حول الأسواق، ولا ينبغي له أن يتسبب في حلقة مفرغة سلبية للاقتصاد الحقيقي”.

— فين رام، استراتيجي الاقتصاد الكلي

انظر MLIV للمزيد

إن هذه الفقاعة، كما أسماها بارو، لها جذور تعود إلى عقود من الزمان. ففي تسعينيات القرن العشرين، عندما كان الاقتصاد الياباني يعاني من انهيار سوق العقارات، خفض صناع السياسات هناك أسعار الفائدة إلى الصفر. بل إن خبراء اقتصاديين في صندوق النقد الدولي ألقوا باللوم على هذه التجارة في لعب دور في الأزمة المالية التي اندلعت في عام 2008.

وبحلول عام 2016، نجح بنك اليابان رغم ذلك في دفع أسعار الفائدة إلى ما دون الصفر.

لقد زاد الحافز الذي يدفع المضاربين إلى الاقتراض في اليابان بمجرد أن بدأت البنوك المركزية الأخرى في السباق لاحتواء الارتفاع الحاد في التضخم بعد إعادة فتح العالم بعد الجائحة. ومع رفع أسعار الفائدة في جميع أنحاء العالم، أبقى بنك اليابان سعر الفائدة المرجعي أقل من الصِفر – مما أدى إلى توسيع الأرباح التي يمكن تحقيقها من خلال صفقات الفائدة.

وكانت النتيجة موجة من الأموال المضاربية التي تدفقت إلى خارج اليابان، مما وضع ضغوطا هبوطية على الين، حيث باع التجار العملة لشراء عملات البلدان التي كانوا يستثمرون العائدات فيها.

وكان التأثير واضحا بشكل خاص في أميركا اللاتينية، التي عرضت أسعار فائدة أعلى كثيرا من تلك في الولايات المتحدة وأوروبا. وفي عامي 2022 و2023، ارتفعت عملات مثل الريال البرازيلي والبيزو المكسيكي بشكل حاد، لتصبح من بين أفضل العملات أداء في العالم.

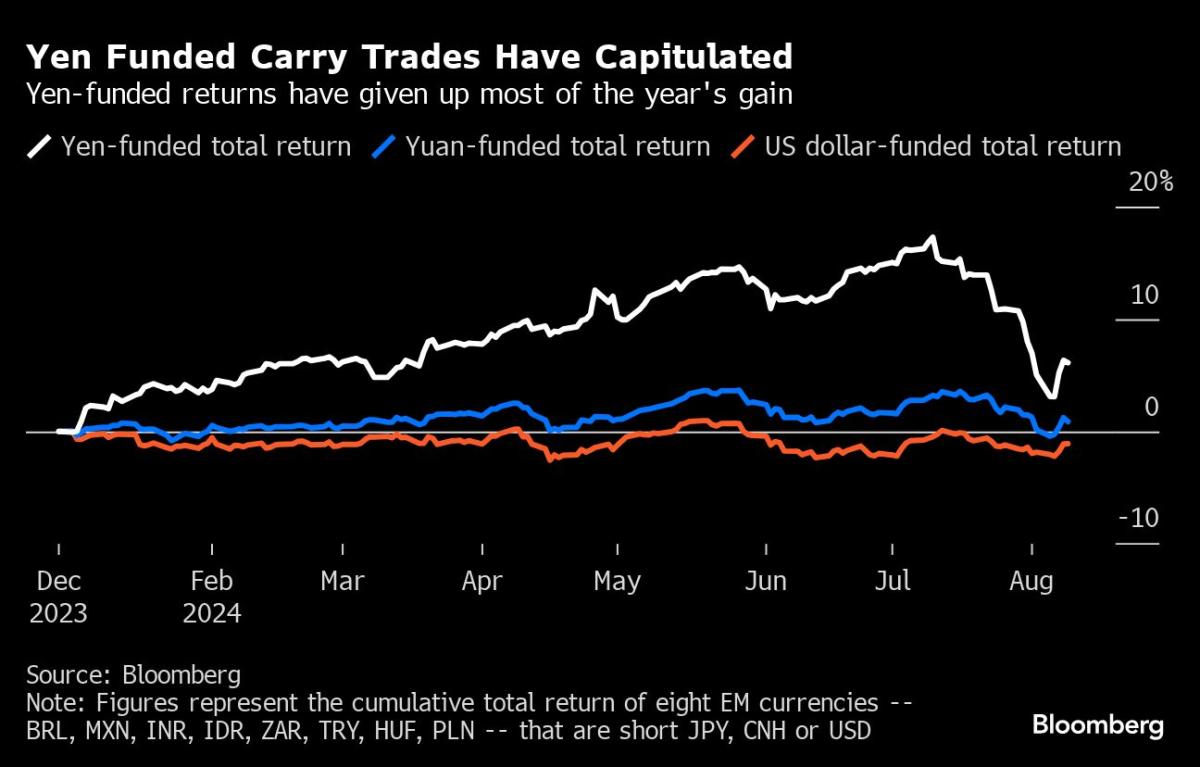

وبمقياس واحد، أنتجت عمليات الاقتراض بالين والاستثمار في المكسيك، على سبيل المثال، عوائد بلغت 40% في العام الماضي وحده. واستمرت هذه الاستراتيجية في تحقيق المكاسب، حيث حققت الصفقات الممولة بالين في سلة من ثماني عملات الأسواق الناشئة عوائد تزيد قليلاً عن 17% هذا العام حتى أوائل يوليو/تموز.

وقال أليخاندرو كوادرادو، رئيس استراتيجية النقد الأجنبي العالمية وأميركا اللاتينية في بنكو بلباو فيزكايا أرجنتاريا في نيويورك: “كان شراء البيزو أمرا بديهيا قبل بضعة أشهر فقط ــ ولكن تلك الأيام أصبحت وراءنا بالتأكيد”.

وعندما بدأ الين في التعافي من أضعف مستوياته منذ عقود، خلق ذلك حلقة مفرغة حيث قام المتداولون بتصفية صفقات الفائدة للحفاظ على مكاسبهم ــ الأمر الذي دفع الين إلى الارتفاع أكثر حيث اشتراه المستثمرون لإغلاق قروضهم. وتسارعت وتيرة التعافي بعد أن رفع بنك اليابان أسعار الفائدة في الحادي والثلاثين من يوليو/تموز للمرة الثانية هذا العام، وأثارت أرقام الوظائف الأميركية الضعيفة بشكل مفاجئ المخاوف من أن بنك الاحتياطي الفيدرالي انتظر طويلاً قبل أن يعكس مساره.

وبعد أن ضربت موجة التراجع سوق الأسهم اليابانية في الخامس من أغسطس/آب، مما دفع مؤشر نيكاي إلى الهبوط بنسبة 12%، تدخل نائب محافظ بنك اليابان شينيتشي أوشيدا لطمأنة المستثمرين بأن البنك المركزي لن يرفع أسعار الفائدة ما دامت حالة عدم الاستقرار في السوق قائمة. واستقرت الأسواق، مع ظهور إشارات تفيد بأن صناديق التحوط تراجعت عن بعض الرهانات على أن الين سوف يستمر في الارتفاع.

ومن المرجح أن يكون التحول الأخير قد أدى إلى تقليص تجارة الفائدة، مؤقتاً على الأقل، مع توقع المتداولين لمزيد من التقلبات في أسواق الصرف الأجنبي هذا العام. فقد انخفضت نسبة الفائدة إلى المخاطرة في الصفقات الممولة بالين والتي تستهدف ثماني عملات في الأسواق الناشئة إلى أدنى مستوياتها في نحو عام الأسبوع الماضي، وهو ما يشير إلى أن المكافأة على هذه الاستراتيجية قد ساءت، وفقاً للبيانات التي جمعتها بلومبرج.

قال جاك ماكنتاير، مدير المحافظ الاستثمارية في برانديواين جلوبال إنفستمنت مانجمنت: “لا تدوم أي تجارة إلى الأبد ــ وقد تغيرت الحقائق. فقد شدد بنك اليابان سياسته النقدية وانهار شيء ما: في هذه الحالة تجارة المناقلة”.

–بمساعدة من سرينيفاسان سيفابالان، زيجيا سونغ، تانيا تشين، روث كارسون، كاثرين بوسلي، جيسيكا مينتون، ومساكي كوندو.

(تحديثات لتشمل نسبة الحمل إلى المخاطر في الفقرة قبل الأخيرة)

الأكثر قراءة من بلومبرج بيزنس ويك

©2024 بلومبرج إل بي

اترك ردك