يا لها من لعبة شريرة تلعبها شركات التأمين مع عملائها.

لقد اتصل بي القارئ بيتر ليجند، من ساكسموندهام في سوفولك، الأسبوع الماضي بشأن تجربته مع Hastings Direct، وكان الأمر برمته غير مفيد إلى حد ما.

تلقى بيتر، وهو مالك عقار شبه متقاعد يبلغ من العمر 61 عامًا، إشعارًا بتجديد التأمين على المباني والمحتويات في المنزل شبه المنفصل المكون من ثلاث غرف نوم والذي يعيش فيه مع شريكته جوليا.

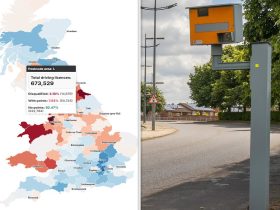

كان التجديد من Hastings مقابل 404 جنيهات إسترلينية، بزيادة قدرها 27 في المائة عن العام السابق. نظرًا لأن الجريمة ليست مشكلة في المنطقة المحلية، فقد اعتقد بيتر أن الزيادة الكبيرة في الأسعار ربما كانت إما نتيجة لتقدمه في السن (لا تحب شركات التأمين من هم فوق الستينيات) – أو (اللسان في الخد) لأن هاستينغز قرر ومن شأن البناء الوشيك للمفاعل النووي المجاور سايزويل سي أن يزيد من المطالبات المحلية.

واجه القارئ Peter Legind صعوبة في إلغاء سياسته مع Hastings Direct

وبشكل معقول، قام بيتر بالتسوق ووجد غطاءً بديلاً مع Quotemehappy، وهو فرع من شركة Aviva. وعلى الرغم من أن سعرها كان 326 جنيهًا إسترلينيًا، إلا أنه اشتراها عبر أحد مواقع استرداد النقود، مما وفر له مبلغًا إضافيًا قدره 36 جنيهًا إسترلينيًا.

نتيجة.

ونظرًا لأن سياسة هاستينغز تم إعدادها للتجديد التلقائي، فقد سعى إلى إلغائها عبر الموقع الإلكتروني لشركة التأمين. ويقول: “إن معرفة كيفية القيام بذلك كان أمرًا صعبًا مثل العثور على سياسي من حزب العمال غير راغب في قبول الهدية الترويجية”.

في نهاية المطاف، تمكنت جوليا من الوصول إلى هاستينغز عبر الهاتف (وهو عمل ليس بالسهل)، فقط ليتم إخبارها أنه لم يكن عليهم التسرع في القفز إلى حضن أفيفا. وبدلاً من 404 جنيهات إسترلينية، يمكنها الآن تقديم سعر قدره 304 جنيهات إسترلينية – وهو تخفيض عن العام السابق. كانت جوليا في حيرة من أمرها، واعتقدت بشكل مفهوم أن 404 جنيهات إسترلينية هو أفضل سعر لهاستينغز. فأجاب: «لا، الأسعار تتغير يوميًا». كيف عرفت جوليا وبيتر ذلك؟

على الرغم من أن جوليا طلبت من هاستينغز أن يتخذ قفزة يضرب بها المثل، إلا أن تجربتها وخبرة بيتر تسلط الضوء على العيوب في تنظيم تجديدات التأمين.

من المؤكد أنه لا يجوز لشركة التأمين أن تقدم قسط تجديد ــ ثم، عند قبول العميل لهذا القسط، لا تخبرهم بأن سعر الغطاء قد انخفض بالفعل.

يجب أن يحصل العملاء على السعر الأقل بين السعرين المذكورين في إشعار التجديد أو السعر وقت إجراء التجديد.

لا يمكن أن يقتصر الأمر على الأشخاص الذين يتصلون ويهددون بالمغادرة – أو، كما في حالة بيتر وجوليا، العملاء الذين قرروا بالفعل نقل أعمالهم إلى مكان آخر – الذين يتم إخبارهم أن بإمكانهم الحصول (أو كان من الممكن أن يحصلوا على) قسط تجديد أرخص .

وتصر الهيئة التنظيمية المالية الآن على أن شركات التأمين تمنح حاملي وثائق التأمين الحاليين نفس القسط الذي سيحصل عليه العميل الجديد مقابل تغطية مماثلة.

تقوم Direct Line حاليًا بإعادة 30 مليون جنيه إسترليني إلى العملاء نتيجة لمخالفة هذه القاعدة.

يجب على الجهة التنظيمية الآن توسيع القاعدة لحماية أولئك الذين يُحرمون حاليًا من فائدة انخفاض الأسعار بين الحصول على قسط التجديد ووقت التسجيل لمدة عام آخر.

النصيحة السيئة تشل تغطية الأمراض الخطيرة

CIExpert هو المدقق الرائد في البلاد لسياسات الأمراض الخطيرة.

تدفع مثل هذه الخطط مبلغًا مقطوعًا متفق عليه مسبقًا ومعفى من الضرائب إذا كان حامل البوليصة يعاني من حالة صحية خطيرة مثل السكتة الدماغية أو الأزمة القلبية أو مرض باركنسون. كما يسمح لك معظمها أيضًا بتغطية أطفالك كجزء من الخطة التي تقوم بها، بالإضافة إلى الوصول إلى مجموعة من الخدمات الطبية ذات الصلة.

ومع ذلك، تعتقد CIExpert أن مثل هذه الخطط يتم أحيانًا إساءة تقديرها وإساءة شراؤها.

وهو يشير إلى أن الناس، بناء على نصيحة المستشارين الماليين الذين يخشون الوقوع في مشكلات تتعلق بالامتثال، كثيراً ما يشترون خططاً مشتركة في حين أن سياستين منفردتين تكونان دائماً أفضل بالنسبة لهم. إذا تم شراء بوليصة مشتركة، تنتهي التغطية إذا تم تقديم مطالبة، مما يؤدي إلى دفع تعويضات كاملة – مما يترك الأسرة بدون غطاء. ولكن إذا كان لدى كلا البالغين في الأسرة سياسات واحدة ويقدم أحدهما مطالبة بالدفع الكامل، فإن خطة الآخر تظل سليمة. إذا تم تقديم مطالبة للطفل، فستدفع كلتا السياستين بدلاً من الدفعة الواحدة من سياسة مشتركة، وستظل الخطط سارية.

تقول CIExpert أن متوسط التكلفة الشهرية لبوليصة مشتركة مدتها 25 عامًا توفر 125 ألف جنيه إسترليني كغطاء لزوجين يبلغ عمرهما 35 عامًا ولديهما طفل وآخر في الطريق تبلغ حوالي 87 جنيهًا إسترلينيًا شهريًا. وهذا يشمل غطاء الطفل.

ولكن إذا اشترى نفس الزوجين وثيقتين فرديتين، توفر كل منهما 125 ألف جنيه إسترليني من التغطية، فإن التكلفة الشهرية المجمعة ستكون 93 جنيهًا إسترلينيًا – فقط 6 جنيهات إسترلينية إضافية.

مقابل هذه التكلفة الإضافية، سيحصلون على مجموعتين من التغطية، وخطط مصممة خصيصًا لتلبية احتياجاتهم الفردية (على سبيل المثال، تغطية الحمل للأم)، ودفعتين إذا تم تقديم مطالبة للطفل، وسياسات يمكنهم الاستمرار فيها في حالة الطلاق بعد ذلك. الخط.

إذا كان لديك أطفال بالغون يفكرون في شراء تغطية للأمراض الخطيرة، ربما بالتزامن مع شراء منزل، فحثهم على التفكير في شراء وثائق تأمين فردية بدلاً من خطة مشتركة. يجب أن يكون اتساع نطاق التغطية بسعر مناسب دائمًا هو الأولوية المالية.

مدير صندوق يكافئ الولاء؟ لن تحصل على ذلك من جهاز تعقب

مدير صندوق الحوت الأزرق للنمو ستيفن يو

لم تفعل مجموعات إدارة الصناديق الكثير لجذب العملاء في السنوات الأخيرة، تاركة منصات الاستثمار للقيام بالتسويق لهم.

ونتيجة لهذا النهج المتغطرس والمتقاعس، انجرف المستثمرون بشكل مطرد نحو الصناديق السلبية المنخفضة التكلفة التي تتبع أسواق الأسهم ببساطة.

لذا، أهنئ شركة Blue Whale Capital لاتخاذها موقفًا والتلويح بعلم الإدارة الجيدة للصناديق النشطة من خلال اتخاذ قرار بمكافأة مستثمريها على ولائهم.

ورهنا بالموافقة التنظيمية، اعتبارا من بداية العام المقبل، ستقوم بخصم واحد في المائة من رسوم الإدارة السنوية للمستثمرين في صندوق الحوت الأزرق للنمو.

لن يبدأ الخصم إلا إذا وصلت قيمة الصندوق إلى مليار جنيه إسترليني (وهو حول هذا المستوى حاليًا). وسيقوم بعد ذلك بخصم واحد في المائة أخرى مقابل كل مليار جنيه إسترليني زيادة في أصول الصندوق.

وسيتم سداد المدخرات إلى المستثمرين من خلال خصم رسوم الإدارة السنوية للصندوق، وبالتالي زيادة قيمته بشكل فعال.

يدفع معظم المستثمرين في هذا الصندوق رسوم إدارة سنوية بنسبة 0.75 في المائة، وبالتالي فإن خصم واحد في المائة سيخفض هذه الرسوم إلى 0.7425 في المائة.

تم إطلاق Blue Whale Growth في أواخر عام 2017 برأس مال أولي قدره 25 مليون جنيه إسترليني من Peter Hargreaves (المؤسس المشارك لشركة Hargreaves Lansdown)، وهو يمثل نجاحًا استثماريًا. وقد قدم هذا الصندوق، الذي يديره ستيفن يو، للمستثمرين الأوليين عوائد تزيد على 150 في المائة. وعلى سبيل المقارنة، حقق متوسط الصندوق العالمي خلال نفس الفترة عائدا بنسبة 80 في المائة.

يدير Yiu محفظة ذات قناعة عالية، تتألف من 27 سهمًا فقط ذات انكشاف كبير على الولايات المتحدة وأسهم التكنولوجيا على وجه الخصوص. وتشمل العشرة الأوائل المقتنيات ميتا ونفيديا.

إنه صندوق يمكن أن يحقق نتائج جيدة في عهد الرئيس دونالد ترامب، الذي كان انتصاره الأسبوع الماضي يرجع إلى حد كبير إلى الوعد بخفض التضخم وأسعار الفائدة.

قال لي يو: “يتعين على مديري الصناديق أن يثبتوا للمستثمرين أننا نقدم شيئاً جذاباً”. “سيكون جميلا لو اتبعت بيوت الاستثمار الأخرى مبادرتنا.” دعونا نأمل أن يفعلوا ذلك.

قد تكون بعض الروابط في هذه المقالة روابط تابعة. إذا قمت بالنقر عليها قد نحصل على عمولة صغيرة. وهذا يساعدنا في تمويل This Is Money، وإبقائه مجانيًا للاستخدام. نحن لا نكتب مقالات للترويج للمنتجات. نحن لا نسمح لأي علاقة تجارية بالتأثير على استقلالنا التحريري.

اترك ردك